在2025年涌现的众多Layer 1区块链项目中,Berachain凭借其创新的流动性激励机制脱正在试图实现验证者与生态系统利益的深度绑定。尽管该项目在初期走势一般,但其独特的设计理念值得深入探讨。本文将从架构设计、市场动态及潜在催化剂等方面,分析$BERA的做多机会。

Berachain架构简析

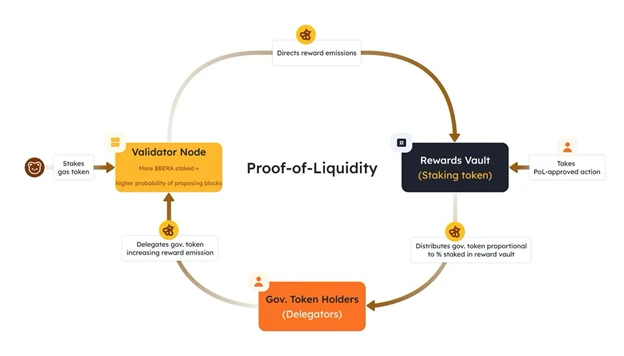

Berachain代表着区块链设计的重大突破。其最大特点在于通过流动性证明(PoL)机制创新性地捆绑生态项目和L1的共同利益,并且重大创新了流动性启动的问题。系统由三个相互关联的代币构成:

$BERA:主网代币,用于支付交易手续费和网络安全质押

$BGT:不可转让的治理代币,通过与$BERA的1:1销毁机制创造通缩效应

$HONEY:生态系统原生稳定币,为DeFi运营提供便利

这种三代币模型构建了一个精妙的经济体系,将生态dApp的成功与$BERA紧密关联,有效解决了其他Layer 1平台面临的核心问题。

市场分析

自2025年2月初代币生成事件(TGE)以来,$BERA展现出以下特点:

早期价格波动剧烈,最高触及14.83美元,随后在6-8美元区间企稳

面对社区对风投融资的质疑,Berachain基金会公开表示将增持现货$BERA

期货市场持续维持负费率(常低于-100%),显示做空情绪浓厚。随着价格逐步回升,可能引发显著的空头挤压行情

流动性证明的催化作用

3月24日PoL机制的激活是Berachain发展的重要里程碑。首周实施数据显示:

协议参与度:37个白名单资金池积极竞争流动性

收益效率:市场驱动的激励分配创造了可持续的收益机会

锁仓量增长:总锁仓价值(TVL)已超过30亿美元,并持续增长

对标分析: $BERA或许被大幅低估

以$BERA当前9亿美元市值来看,Berachain的市值/DeFi TVL比率在前15大L1中最低。

我们认为以下因素可能推动$BERA重获市场关注:

技术创新:PoL机制相比传统PoS系统具有实质性改进

市场结构:当前空头仓位集中可能引发显著挤压行情

机构兴趣:有限的流通量和增长的TVL或吸引大型机构布局

风险评估

尽管投资前景乐观,但仍需警惕以下风险:

技术风险:作为新型共识机制,PoL仍需验证其安全性和可扩展性

市场风险:整体加密市场走势可能压倒项目特定优势

竞争风险:其他Layer 1平台可能采用类似功能,削弱差异化优势

交易策略建议:做多目标12-15美元

针对$BERA的投资布局,建议考虑以下策略:

现货积累:当前价格具有中期投资价值

基差交易:负费率环境为杠杆做多提供了保护垫

目前市场结构显示价格可能向前期高点回归,考虑到市场格局,12-15美元的技术目标较为合理。但鉴于资产处于早期阶段且波动性较大,仓位管理和风险控制至关重要。

作为新兴加密资产,充分的尽职调查和谨慎的风险管理不可或缺。虽然技术面和基本面显示出良好契机,但投资者仍需密切关注关键指标,根据市场变化及时调整持仓。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。