作者:Tom Howard

编译:深潮TechFlow

以下内容为CoinList.金融产品与监管事务负责人Tom Howard的观点文章。

鉴于离岸运营问题,目前正在流传的《稳定币法案》草案可能会有效禁止Tether及其他非美国稳定币发行方进入美国市场。

这种做法是一个重大的政策失误。

一个强大的全球储备货币的生命力在于将自身输出到海外市场,而不是将其收缩回国内。

试图强制所有以美元计价的稳定币将其存款转移到美国银行,忽视了一个关键的货币原则——“特里芬难题”(Triffin’s dilemma)。该理论指出,将货币出口到海外可以增强国际需求,但如果过多货币回流国内,则会引发通胀风险。

虽然将创新带回国内确实是良好的经济政策,但将美元“回流”则属于货币政策范畴,通常对国家而言并不理想。

事实上,稳定币的创新为美元提供了一个将更多美元输出到海外的机会,从而增强美元作为全球储备货币的实力和流动性。

但为什么上述目标不能通过美国本土发行者来实现呢?

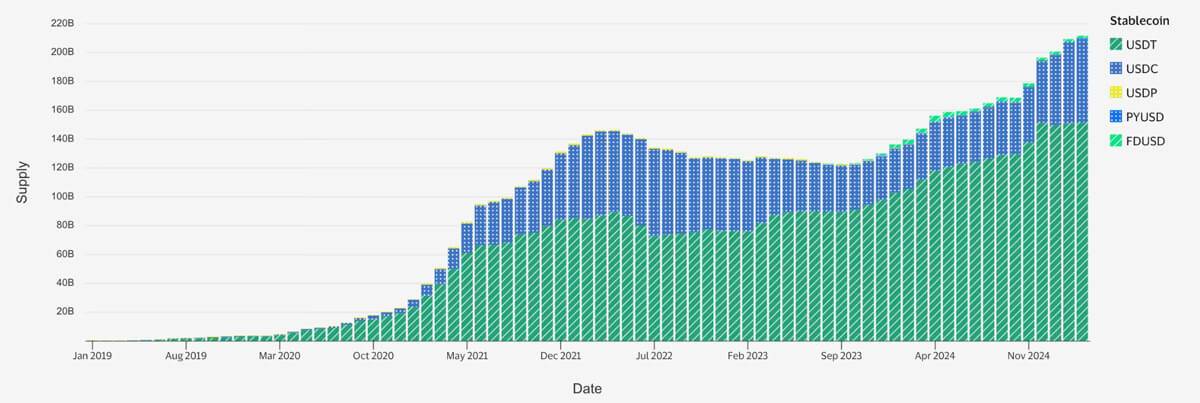

市场偏好非美国发行的稳定币

显然,在非美国市场(从亚洲到非洲再到拉丁美洲),USDT是全球首选的稳定币。这并不是因为其竞争对手(例如排名第二的Circle)没有努力进入这些市场。事实上,Circle已经做出了大量尝试。

在我针对开发稳定币和稳定币钱包的用户研究中,我发现,美国银行支持的稳定币通常被视为美国政府的直接延伸,而非美国发行的稳定币则被认为更加自主。抛开实际操作不谈,这种认知在市场上非常普遍。

许多用户选择使用稳定币的原因是,他们的本国政府在货币或银行政策上表现出压迫性,他们对潜在的政府滥用权力心存恐惧。他们希望获得美元的使用权,但又不想暴露在美国银行体系之下。

这些担忧因一些重大事件而进一步加剧,例如对制裁权力的过度使用,以及跨境或汇款支付中资金冻结等更常见的问题。

稳定币让用户对资金的安全性更有信心,而实际使用数据表明,大量市场更倾向于选择非美国发行的稳定币。这种偏好甚至在Tether开始披露其储备审计之前就已显现。

Tether可能也认识到,如果将其系统完全转移到美国本土银行体系,将导致其失去大量用户群,同时为其他市场参与者填补这一明确需求的空白创造了机会。

“禁止”意味着什么

目前流传的几份草案可能会对不同类型的禁令产生影响。

首先,非美国注册的稳定币将被禁止在美国境内发行。这当然是合理的,美国发行的稳定币理应受到美国监管!

其次,可能会禁止未注册的稳定币的“使用”。这可能涵盖从支付提供商的使用到交易所交易,再到个人之间的交易。这种禁令限制了市场选择,带来了国际上的负面外部性,甚至可能难以执行。

第三种禁令是限制与美国实体的任何金融服务合作。在这种情况下,若不符合规定,美国金融机构将不得不停止所有相关活动,包括购买美国国债。以Tether为例,这可能意味着需要抛售超过1000亿美元的美国国债。

任何形式的禁令都会适得其反

-

全球美元流动性减少:交易禁令将削弱稳定币与美元之间的流动性,增加交易成本,从而损害用户利益,同时削弱全球对美元的需求。

-

通胀风险:减少外国银行的美元储备可能会增加国内的通胀压力。

-

地缘政治风险:外部竞争者可能利用未满足的市场需求,开发以非美元资产支持的美元稳定币。

外国银行美元储备的回流

如果被迫将储备转移到美国机构,Tether将把大量美元重新带回美国,这可能加剧国内通胀。同时,国际市场对离岸美元代币的需求仍将持续,这将促使竞争者迅速填补Tether在海外留下的空白。

当美元从国际流通中回流至国内银行体系时,这会增加国内银行的贷款供应,从而可能推动通胀。

此外,这还会减少外国银行的美元持有量,而这些储备对国际美元流动性至关重要,并有助于促进国际贸易。同时,这也会增加购买美国国债的需求,因为这些银行会将存款投资于无风险的资产。

除了Tether之外,其他发行方也可能在特定市场中扩大美元的使用。例如,像柬埔寨这样的国家,其经济实际上已经“美元化”。虽然该国发行了自己的货币,但经济活动主要以美元现金交易为主。

如果这些国家的公司或银行希望通过数字美元促进美元的进一步采用,稳定币创新将是实现这一目标的绝佳方式。这些稳定币可能不会按照美国或欧盟稳定币监管的标准运作,但鼓励这些稳定币的存在对美国仍然是有利的,因为它增加了外国银行的美元储备。

对手可能取代美元

正如Tether和其他稳定币业务所发现的那样,非美国发行稳定币的市场需求非常大。

禁止非美国发行者可能为外国竞争者创造机会,他们可以通过发行以外币、黄金或其他资产支持的美元代币来取代美元的地位。

这将有效地削弱对美元的需求,同时减少美元的供给。如果这种情况规模扩大,将显著削弱美元的全球地位。

其他国家可能也会推出以黄金或人民币支持的美元计价稳定币。

美国的政策实际上应该鼓励更多美元储备在国外银行中持有,以加强美元的全球地位。

更好的前进路径

通过修改《稳定币法案》为外国发行的稳定币创建豁免条款,可以避免上述问题。

允许这些稳定币在美国境内运营、交易和使用,但明确标注其为未注册的、更高风险的替代品,与完全受美国监管的稳定币区分开来。同时,赋予美国注册的稳定币与其较低风险相匹配的优势。

这样的豁免可以:

-

鼓励全球创新以满足离岸美元需求。

-

增强美元的全球使用,同时避免输入通胀压力。

-

保持基于市场的竞争,让消费者根据透明的风险披露进行选择。

这可以通过明确将外国发行的稳定币排除在“支付稳定币”定义之外实现,或者通过创建一个更轻的注册流程,仅要求披露信息,而不是达到美国批准的稳定币所需的更高标准(或相应的好处)。

通过允许像Tether的稳定币在监管下共存,而不是彻底禁止,美国可以战略性地巩固美元的全球地位,防范通胀风险,并鼓励全球范围内的金融科技创新。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。