第一部分:DeFAI行业概述

1.1 DeFAI行业背景与行业演变

自2020年DeFi崛起以来,去中心化金融市场已经从最初的流动性挖矿与去中心化交易所(DEX)阶段,逐步发展到DAO治理、NFT金融化、GameFi等多元化方向。然而,随着市场的成熟和竞争的加剧,DeFi逐渐面临用户增长停滞、风险管理不足、资本效率低下等核心问题。与此同时,近年来人工智能技术在生成式AI、自然语言处理(NLP)、自动化决策等领域取得了突破性进展。尤其是2024年以来,AI与Web3技术的结合被认为是新一轮叙事的关键方向。DeFi与AI的结合,即DeFAI(Decentralized Finance + Artificial Intelligence),是应对DeFi市场内卷化、提高用户体验、增强协议安全性和资产管理效率的全新路径。DeFAI不仅可以提升现有DeFi协议的性能,还能开拓新的应用场景,带来跨越牛熊的长期发展动力。

1.2 DeFAI概念提出的时代驱动力

推动DeFAI叙事诞生的核心因素包括以下几点:

DeFi市场的内卷化与创新停滞:2020-2022年,DeFi市场经历了爆发式增长,但2023年开始,市场增速逐渐放缓,用户需求开始从单纯的高收益转向更安全、更智能化的金融服务。

AI技术的飞速进步:自ChatGPT等生成式AI技术出现以来,AI在数据分析、风险预测、智能合约自动执行等方面展现出了巨大的潜力。尤其是在自动化资产管理和智能风控领域,AI可以有效弥补DeFi协议的短板。

用户需求的升级:DeFi用户的需求已经从简单的挖矿套利演变为高效的资产管理、智能化的风险控制和个性化的金融服务。DeFAI的提出正是为了满足这一新的市场需求。

Web3叙事的更新:从DeFi到GameFi、SocialFi、DAO,市场对新叙事的需求从未停止。2025年可能是DeFAI叙事的启动年,新的市场共识正在形成。

1.3 DeFAI的演变

DeFAI将是未来DeFi市场的关键发展方向。DeFAI将通过引入AI技术,优化资产管理、提升风控水平、推动协议自治,实现更智能、更安全、更高效的去中心化金融服务。

DeFAI生态的潜在市场规模巨大。

根据市场预测,DeFAI生态的潜在市场规模将在未来5年内达到数千亿美元级别,尤其是在智能风控、自动化资产管理和治理优化领域。

DeFAI的应用场景极为广泛。从自动化投资策略、信用风险管理到去中心化自治协议的优化,DeFAI的应用场景将覆盖DeFi生态的方方面面,甚至延伸至GameFi、SocialFi、NFT等赛道。

DeFAI叙事的演进路径清晰。DeFAI叙事的演变将经历早期试验阶段、协议创新阶段和生态成熟阶段,最终成为DeFi市场的主流叙事之一。

第二部分:DeFAI的核心逻辑与技术架构

2.1 什么是DeFAI?

DeFAI(Decentralized Finance + Artificial Intelligence)是去中心化金融与人工智能的深度融合,将AI的数据分析、自动化决策、风险控制等能力引入DeFi协议中,以提升DeFi的资本效率、用户体验和安全性。DeFAI的核心价值主张是通过AI驱动的金融智能化,解决传统DeFi面临的用户增长停滞、操作复杂、风险管理不足等痛点,推动DeFi进入自动化、个性化和智能化的新阶段。因此,DeFAI = AI赋能的去中心化金融协议

2.2 DeFAI的核心价值逻辑

DeFAI的核心价值体现在三个方面:

智能资产管理:AI根据链上数据和市场动态,自动优化投资策略,帮助用户实现更高的资本利用率。

实时风险管理:AI通过机器学习模型预测市场波动和潜在风险,及时触发自动清算和止损机制,减少用户损失。

个性化用户体验:DeFAI可以根据用户的行为数据和偏好,提供个性化的金融产品推荐和自动化的投资组合管理。

2.3 DeFAI的技术架构与实现路径

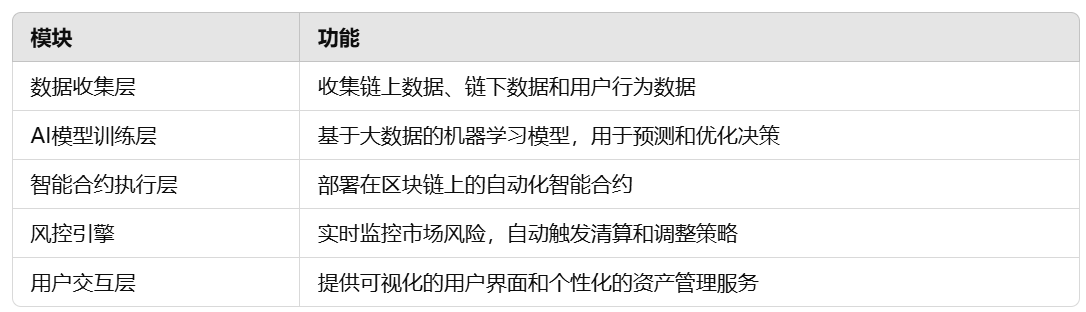

DeFAI的技术架构包括以下核心模块:

实现路径:

数据整合:通过去中心化预言机获取链上和链下数据。

AI模型训练:基于历史数据训练AI模型,不断优化风险预测和投资策略。

智能合约执行:通过自动化的智能合约,实现无人工干预的资产管理和风控。

用户体验优化:提供简单、直观的用户界面,降低DeFi用户的使用门槛。

第三部分:DeFAI的应用场景与案例分析

3.1 智能资产管理:优化收益策略

案例分析:YieldBot Protocol

YieldBot是一个典型的DeFAI项目,它通过AI算法实时分析市场动态,自动为用户在不同的DeFi协议中寻找最高收益的流动性池。

核心功能:

跨协议收益优化:AI根据收益率和风险水平,动态调整资金配置。

自动复利:自动将收益重新投入,最大化长期回报。

3.2 风险管理与风控工具的AI化

DeFAI的风控引擎基于AI模型,可以实时监控市场波动和协议健康状况,自动触发清算、止损和风险提示。

应用场景:

去中心化借贷平台:AI模型预测抵押资产的波动风险,提前触发清算。

DEX风控系统:AI分析市场深度和流动性状况,自动调整交易费用,防止滑点和攻击。

3.3 去中心化治理与自治协议的智能化

DeFAI可以提升去中心化自治组织(DAO)的治理效率:

智能提案分析:AI分析每个治理提案的潜在影响,给出建议。

投票行为优化:AI根据用户历史投票行为和偏好,推荐符合用户利益的提案。

3.4 DeFAI在GameFi和SocialFi的延伸应用

DeFAI可以帮助GameFi和SocialFi协议实现:

用户行为数据分析:根据用户行为数据,提供个性化的游戏奖励和社交推荐。

自动化经济模型调整:AI根据市场动态,自动调整游戏经济模型,保持代币的稳定性。

第四部分:DeFAI的代币经济模型分析

DeFAI项目的可持续发展离不开设计合理的代币经济模型(Tokenomics),这一模型在激励用户参与、保障协议安全和推动协议治理中起到了核心作用。

4.1 DeFAI代币经济模型的设计原则

DeFAI代币经济模型的核心在于激励用户长期参与协议并实现去中心化治理。为此,代币经济模型的设计需要遵循以下四大原则:

价值捕获与增长联动:DeFAI协议的代币需要具备价值捕获能力,即代币价值应随着协议的用户增长、锁仓量(TVL)提升和交易量增加而上升。

长期激励与用户粘性:DeFAI代币经济模型需要设计长期激励机制,确保用户不仅在短期内参与协议,还能保持长期的锁仓和活跃度。

去中心化治理:DeFAI协议需要通过代币实现去中心化治理,确保协议的重大决策由代币持有者共同决定,从而实现社区自治。

动态调整与抗经济衰退:DeFAI代币经济模型应具备动态调整机制,根据市场变化调整激励策略,避免因市场周期变化导致协议崩溃。

4.2 DeFAI的双代币体系设计

DeFAI协议通常采用双代币体系(Dual Token System),将协议的功能代币(Utility Token)和治理代币(Governance Token)分离,分别承担不同的角色。

4.2.1 功能代币(Utility Token)

功能代币是DeFAI协议内的“燃料”,用于支付交易费用、抵押、借贷、流动性挖矿等操作。

作用:支付交易费用、质押挖矿、解锁协议内的高级功能、提供收益奖励

4.2.2 治理代币(Governance Token)

治理代币是DeFAI协议的治理权利凭证,持有者可以参与协议治理,包括提案、投票和决策。

作用:提案和投票权、收益分配权、调整协议参数(例如交易费率、质押奖励等)

4.3 DeFAI的激励机制设计

为了吸引用户参与并保持协议的长期活跃度,DeFAI协议通常设计多种激励机制,包括流动性挖矿、收益分红、质押奖励和行为挖矿。

第五部分:DeFAI的市场前景与发展趋势

DeFAI的融合不仅仅是一次技术叠加,更是对金融基础设施、数据价值、智能决策等多个领域的深度变革。从早期的DeFi 1.0到DeFi 2.0,市场逐渐从简单的资产流动性工具演变为包含借贷、质押、预言机等复杂协议的生态系统。未来,DeFAI的发展趋势将更加强调智能化、个性化和去中心化自治,并在跨链互操作性、Web3身份、监管合规等方面迎来新的变革契机。

5.1趋势一:AI驱动的个性化金融服务

未来的DeFAI协议将不仅仅是提供基础的金融工具,还会通过AI算法为用户提供个性化的金融服务,包括自动化投资、个性化理财建议、信用评分和风险管理。DeFAI协议可以根据用户的历史交易数据、风险偏好和市场走势,为用户提供自动化投资组合管理服务。

5.1趋势二:跨链互操作性与DeFAI生态互联

随着多链生态的不断发展,DeFAI协议将逐步从单链发展为跨链互操作性协议,实现不同链之间的数据共享和资产互通。未来的DeFAI协议需要跨链桥和去中心化预言机网络来实现多链生态的互联互通。

5.3 趋势三:Web3身份与去中心化自治组织(DAO)的结合

Web3身份(Decentralized Identity,DID)和去中心化自治组织(DAO)的发展将为DeFAI协议带来治理和用户身份管理的创新。未来的DeFAI协议将结合用户的链上身份,实现更精准的用户画像和个性化服务。

5.4 趋势四:合规与去中心化监管机制

随着全球监管政策的逐步明确,DeFAI协议需要在去中心化和合规之间找到平衡,构建去中心化监管机制,提高协议的合规性和可信度。未来的DeFAI协议可以通过引入AI算法实现自我监管,自动监测用户行为和交易数据,识别风险和不良行为。

5.5 趋势五:数据隐私与安全的增强

数据隐私和安全问题是DeFAI生态必须重点关注的领域。未来,DeFAI协议将通过隐私技术和数据加密手段,确保用户数据的安全和隐私。零知识证明(ZKP)技术将在未来的DeFAI协议中被广泛应用,以保护用户的交易隐私。

第六部分:风险与挑战分析

DeFAI生态的创新带来了巨大的市场机遇,同时也面临诸多风险和挑战。金融风险、技术风险、治理风险、合规风险和市场风险是DeFAI项目在发展过程中必须应对的核心问题。

6.1 金融风险分析与应对策略

金融风险是DeFAI生态面临的核心挑战之一,包括流动性风险、清算风险和系统性风险。由于DeFAI协议通常涉及借贷、质押和收益分配等复杂的金融活动,因此金融风险管理显得尤为重要。

应对策略:

多资产储备机制:通过引入多元化的资产储备,减少单一资产的流动性压力。

动态费用调整:根据市场状况动态调整协议的手续费率,激励流动性提供者在市场波动时增加流动性。

保险基金:建立流动性保险基金,为极端市场情况提供缓冲。

引入链上预言机:使用高频、低延迟的预言机提供实时价格数据,确保清算过程的准确性。

激励清算人:设计合理的清算奖励机制,鼓励用户参与清算,保持市场稳定。

设置清算保护机制:引入“闪电贷款清算”和“部分清算”策略,降低用户损失和协议风险。

分散化投资组合:将协议的储备资产分散到多种加密资产和传统资产中,降低单一市场波动的影响。

风险对冲工具:通过期权、期货等工具对冲市场风险,保护协议资产。

社区治理应急机制:建立社区快速反应机制,在系统性风险爆发时,通过去中心化投票快速调整协议参数。

6.2 技术风险分析与应对策略

DeFAI生态高度依赖智能合约和AI算法,这使得技术风险成为关键挑战,包括智能合约漏洞、预言机攻击、AI模型偏见和数据隐私风险。

应对策略:

第三方审计:定期邀请专业审计机构对智能合约进行审计,及时发现和修复漏洞。

Bug赏金计划:鼓励白帽黑客发现协议漏洞并及时报告。

合约升级机制:设计可升级的智能合约,确保在漏洞发现后可以快速部署修复版本。

多预言机冗余机制:使用多个预言机提供数据,降低单一预言机被攻击的风险。

链上验证机制:通过链上验证技术确保预言机数据的准确性和可靠性。

闪电贷款保护:限制闪电贷款交易的规模和频率,降低预言机攻击的可能性。

数据透明化:确保AI模型的训练数据来源透明,避免数据偏见。

模型审计:定期审计AI模型的决策过程,确保其公平性和合理性。

人机结合的决策机制:在关键决策中引入人类监督,避免AI模型的偏见决策。

零知识证明:引入零知识证明技术,保护用户隐私的同时确保数据验证的有效性。

数据加密存储:所有用户数据采用加密存储,防止未经授权的访问。

隐私协议集成:与隐私保护协议(如Aztec、Tornado Cash)集成,增强用户隐私保护。

6.3 治理风险分析与应对策略

治理风险主要来自于协议治理的中心化、社区决策失效和治理攻击。

应对策略:

限制单个地址投票权重、引入二级投票机制,提升小额持币者的治理参与度、代币锁仓机制,防止短期投机者操纵治理决策

第七部分:总结与投资建议

DeFAI的融合为加密行业带来了新的叙事和发展路径。在全球经济不确定性和宏观市场环境动荡的背景下,DeFAI代表了一种穿越牛熊周期的长期叙事逻辑,既满足了投资者对去中心化金融的需求,又迎合了对人工智能驱动创新的预期。随着AI技术在金融领域的广泛应用,DeFAI的生态系统将进一步扩展,并对传统金融和Web3产生深远影响。

7.1 DeFAI的投资价值:穿越牛熊的新叙事

7.1.1 为什么DeFAI是穿越牛熊的长期叙事?

在过去的几年里,加密市场经历了多轮牛熊转换,每次新周期的开启都伴随着新的叙事逻辑。例如:

2017年的ICO热潮,推动了公链的崛起;

2020年的DeFi浪潮,带动了去中心化金融的大发展;

2021年的NFT与GameFi热潮,赋予了数字资产新的应用场景;

2023年的AI技术爆发,成为全球关注的焦点。

DeFAI正是下一阶段叙事的核心,它结合了去中心化金融的高效透明和人工智能的智能化决策,将推动整个Web3行业向智能化、自动化和个性化服务方向发展。

投资DeFAI的核心逻辑在于:

AI驱动的智能金融服务:通过AI技术提升DeFi协议的资本效率和用户体验。

去中心化自治组织(DAO)的演进:AI帮助DAO实现更高效的治理和自动化决策。

跨链互操作性:未来DeFAI协议将成为多链生态中资产流动和数据共享的核心基础设施。

7.1.2 DeFAI的核心投资价值点

智能化金融服务:AI提升DeFi协议的风险管理和收益优化能力,自动化投资、智能风控、去中心化信用评估

数据价值变现:利用AI分析链上数据,挖掘用户行为数据的潜在价值,数据预言机、去中心化数据市场

去中心化治理:DAO引入AI模型,提升治理决策的效率和公平性,DAO治理工具、投票激励协议

个性化金融服务:基于用户画像和风险偏好,提供个性化的理财建议和贷款服务,去中心化财富管理协议、信用贷款协议

7.2投资策略

在2025年的市场环境中,短期内投资DeFAI可以聚焦于基础设施和热门赛道,寻找具有增长潜力的创新项目:

基础设施项目:包括AI预言机、跨链桥、智能治理工具等。

热门赛道:如自动化投资协议、去中心化风控工具、Web3身份协议等。

短期机会的识别指标

技术团队背景:关注团队是否具备AI和区块链技术的深厚经验。

市场需求:识别协议是否解决了当前DeFi中的痛点。

合作伙伴与生态支持:项目是否获得主流公链、基金会和社区的支持。

长期投资策略:长期来看,投资DeFAI需要关注协议的可持续发展能力和用户增长,重点布局具有网络效应和长期竞争优势的项目。

7.3热门DeFAI赛道及项目推荐

根据当前的市场趋势和技术发展情况,以下是一些值得关注的DeFAI热门赛道和项目:

7.3.1 自动化投资协议

代表项目:dHEDGE、Enzyme、Yearn Finance

投资机会:利用AI技术优化投资组合,实现自动化收益管理。

7.3.2 去中心化信用评分系统

代表项目:Credmark、ARCx

投资机会:通过AI分析链上数据,为用户提供个性化的借贷利率和信用评分。

7.3.3 AI驱动的预言机网络

代表项目:ChainGPT、Fetch.ai

投资机会:引入AI技术,提高预言机数据的准确性和实时性。

7.4总结:未来五年DeFAI的投资展望

从长期来看,DeFAI有望成为全球金融基础设施的重要组成部分,推动金融市场向智能化、去中心化和个性化方向发展。随着技术的不断进步和市场需求的增长,DeFAI将继续吸引投资者的关注,并为早期投资者提供巨大的回报机会。DeFAI将引领智能化去中心化金融的发展浪潮。AI驱动的智能决策和自动化治理将成为未来DeFi协议的核心竞争力。

投资者应聚焦于基础设施项目和长期价值赛道,寻找具有网络效应和竞争壁垒的项目。对于愿意承担风险的投资者来说,DeFAI赛道代表着穿越牛熊的全新叙事,有望在未来几年成为加密市场的下一轮增长引擎。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。