撰文:WOO

12 月 5 日比特币正式突破 10 万美元大关,意味着新一波加密浪潮的开启,正当市场情绪沸腾之时, 12 月 10 日却突然迎来剧烈跌幅,比特币在六小时内从 10 万美元跌至最低 94100 美元,跌幅达 6%

与此同时,撇除比特币与以太坊的山寨币种 (Total 3),面临更严重的下跌,高达 14%

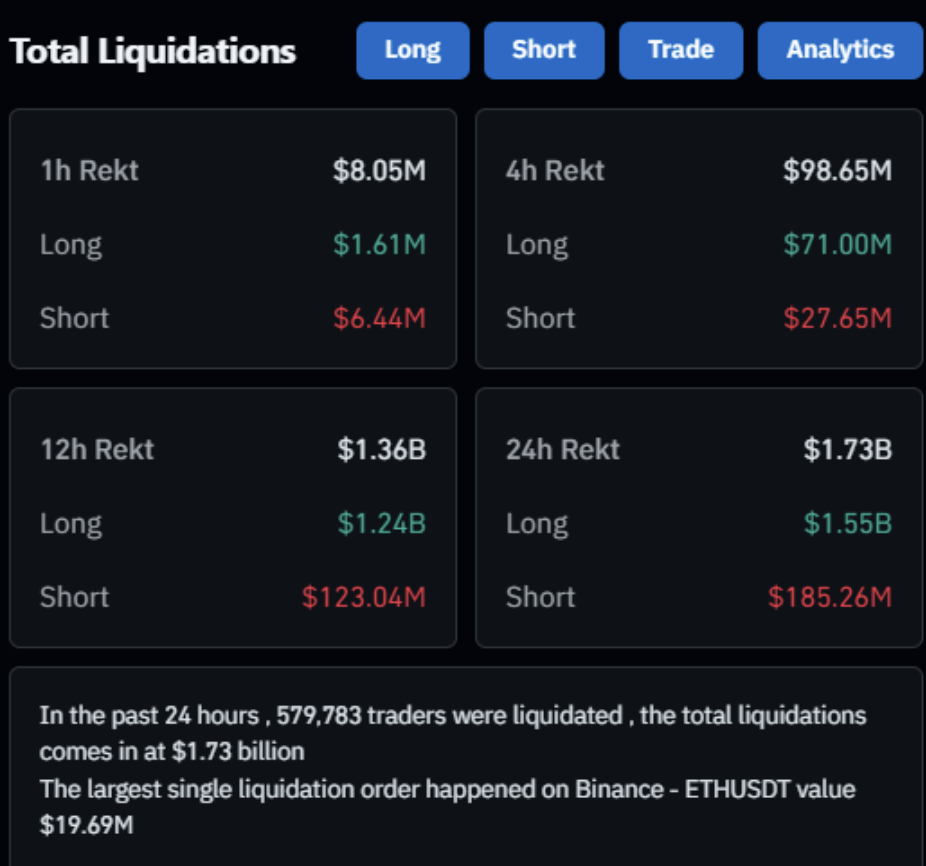

根据 Coinglass 数据显示,24 小时内爆仓金额高达 17.34 亿美元,爆仓人数高达 58 万人,远远超过 2020 年 3 月 12 日比特币当日暴跌 50%,爆仓 10 万人的规模。

这场下跌来的猝不及防,虽然比特币随后价格回升至 97000 美元水准,但强制平仓的仓位却再也回不来了。这次下跌只是一场普通的回调?还是本轮顶点已至?就让 WOO X Research 带大家看看暴跌背后的原因与未来展望!

来源:Coinglass

山寨市场情绪高涨,存在巨额杠杆

在 11 月 14 时, WOO X Research 便已发表文章,当中预测市场周期处于「山寨币爆发前夜」,当时的比特币市占率约为 61%,不到一个月的时间此数据便已降至 55 %,当前市场周期定调为山寨币爆发阶段。

与此同时 Total 3 总市值向上突破 1 兆美元,一个月以来涨幅高达 55%

板块轮动至山寨币上涨并非下跌主因,而是过于旺盛的乐观情绪导致市场存在大量杠杆。

代表山寨币种的 ETH 与 SOL,在合约持仓量均创下历史新高,与代币价格同步上涨。可以将该现象解读为:加密用户不实际拥有该币种,使用杠杆做多,越高的持仓代表看涨情绪越发强烈。

今夜暴跌前 ETH 的持仓量高达 270 亿美元,一个月前为 170 亿美元,一个月内上涨近 60%,币价涨幅也未跟上持仓量的巨额增幅,投机情绪旺盛。

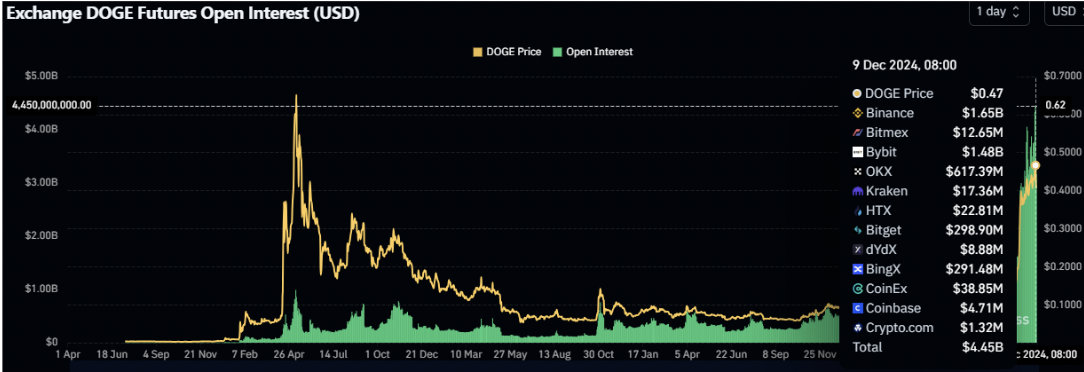

ETH 的例子只是缩影,多数山寨币种持仓量变化增幅更加强烈,如 Doge、Xrp、Pepe 等。山寨币种本就可以视为「有杠杆」的比特币,加上合约交易杠杆特性,当前市场存在过于大量的杠杆,市场需要清除才能向前迈进。

来源:Coinglass

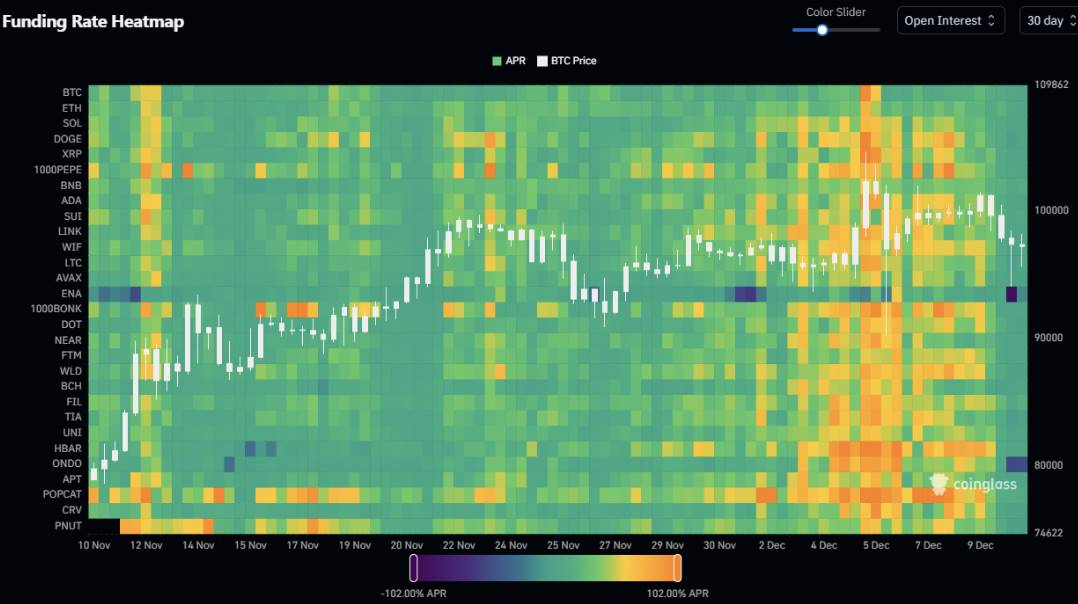

另外从资金费率角度,也可以观测到在暴跌之前已呈现过热状态。

复盘近一个月比特币走势与山寨币资金费率关系,在比特币 7 万美元上升至 10 万美元的过程中,山寨币种的资金费率并无显著拉升,年化利率大多落在 10% - 30% 区间,仅有几天不连贯且零星币种超过 100%

从下图可以观测到山寨币市场在 12 月 4 日之后,已出现连续天数且大多数山寨币种资金费率爆增,大多落在 60% - 100% 区间。

持仓量与资金费率的共振上涨,再次确认了市场当前存在大量杠杆,下跌主因也很简单:便是高杠杆清算的连环效应。

来源:Coinglass

外部事件:鹰派言论 + 圣诞节放假

上述提及为加密市场存在大量杠杆,至于外部事件则是近期美联储释放鹰派言论,对此情形澳洲最大的银行集团麦格理银行分析师指出,美国通膨下降趋势近期放缓、9 月以来失业率低于预期,以及美国金融市场的乐观表现,是推动 Fed 倾向更鹰派立场的主要因素。

加上 12 月 11 日与 12 日即将公布 CPI 与失业数据,以及即将迎来的圣诞假期,面对诸多不确定因素,可以理解欧美投资者有获利了结避险需求。

总结:牛市仍在,清算是常态

此次下跌我们更倾向是清除杠杆,对于 2025 牛市的展望仍不变。

每当讲到币圈总离不开投机行为,而高杠杆便是这个市场的情绪指标,大多数过于高昂的情绪并不意味着能够推动市场前进,而是需要新进资金注入市场。回到币价上涨的本质,为供需法则。可以观测到各家机构对于无论是比特币或是以太币的兴趣仍未减少,现货 ETF 持续净流入,当中以太坊已连续 11 日净流入,在 11 月 30 日甚至创下历史,单日净流入超过比特币现货 ETF。

再加上各家机构纷纷申请其他币种 ETF,如 SOL、XRP 等,能够确定的是,机构们对加密市场仍抱持着相当浓厚的兴趣,当供给不变,外界的需求增加,无论是比特币或是山寨币,加密牛市有望延续。

来源:sosovaule

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。