撰文:Maia, BeWater Venture Studio

TL; DR

- 就 BTC 锚定资产的发行和应用而言,目前中心化封装 BTC 依然占据 75% 以上的主导地位。但与此同时,以 LBTC 和 SolvBTC.BBN 为代表的 BTC LST 近几个月伴随着 Babylon 的推出增长迅速,成为 BTC 锚定资产市场的另一股新兴力量,目前 BTC LST 市场规模已达到 25.6K BTC。由底层资产生息需求驱动,BTC 流动性质押和积分衍生市场正逐步成为 BTCFi 领域的新增长点。

- @Coredao_Org 是由 BTC 驱动的 L1 网络,通过非托管质押方案以及双重质押机制为用户提供稳健收益。其 TVL 在半年内增长了 4757.9%,达到 $591.5M。Core 的增长策略包括:(1)聚焦 BTC 锚定资产的增量市场来提高生态流动性,吸纳增长迅速的 BTC LST 资产(2)构建配套原生协议并与 BTCFi 项目快速集成,建立完备的生态应用(3)利用原生代币 $CORE 的空投和市场表现支撑起激励结构,进一步推动参与度和资产留存。

- @use_corn 是新兴的 ETH L2 网络,当前 Corn Kernels 活动累计 TVL 达 $425.9M,为主网启动奠定了基础。Corn 的快速增长得益于其对增量市场 BTC LST 的有效资金沉淀。通过专注流动性质押代币的生息属性和积分衍生玩法,Corn 与 Pendle 合作推出的五个池子共吸引了 $290.3M TVL,吸纳了 BTC LST 市场总量的 11.4%。

- @build_on_bob 是 BTC 和 ETH 结合的混合型 L2 网络,通过广泛的 BTCFi 项目集成以及一键流动质押服务吸引了大量资产。目前 BOB TVL 达到 $65.7M,资产构成主要来自 BTC 锚定资产中的存量部分 $WBTC。BOB 的表现主要得益于:(1)信任最小化的桥接架构打通了来自大多数网络的资产通道,解决了流动性碎片化问题(2)一键流动质押入口以及配套的强劲生态,搭建起了便捷的质押入口及完备的应用场景

今年,随着 BTCFi 叙事的不断演进,BTC 资产的链上流动性逐渐成为各大生态和协议关注的焦点。随着 BTC 扩展方案的推出以及 BTC LST 的兴起,BTC 正在从一个静态价值存储手段,转变为可以参与更多链上收益场景的资产,提升了在整个 DeFi 生态中的应用潜力。

@Coredao_Org、@build_on_bob 和 @use_corn 是下半年来 BTCFi 领域的代表性增长案例:Core 聚焦增长期的大体量 BTC LST 资产借力打力;Corn 与 Pendle 合作推出引入积分衍生玩法快速抢占增量市场;BOB 则通过丰富生态和流动质押服务吸引流动性;各生态围绕「生息」的系列动作极大激活了 BTC 资产的流动性。未来随着 BTC 流动性的逐步释放,BTCFi 生态中资产的链上沉淀规模仍有巨大的增长潜力。

1 背景

1.1 BTC 资产链上流动路径

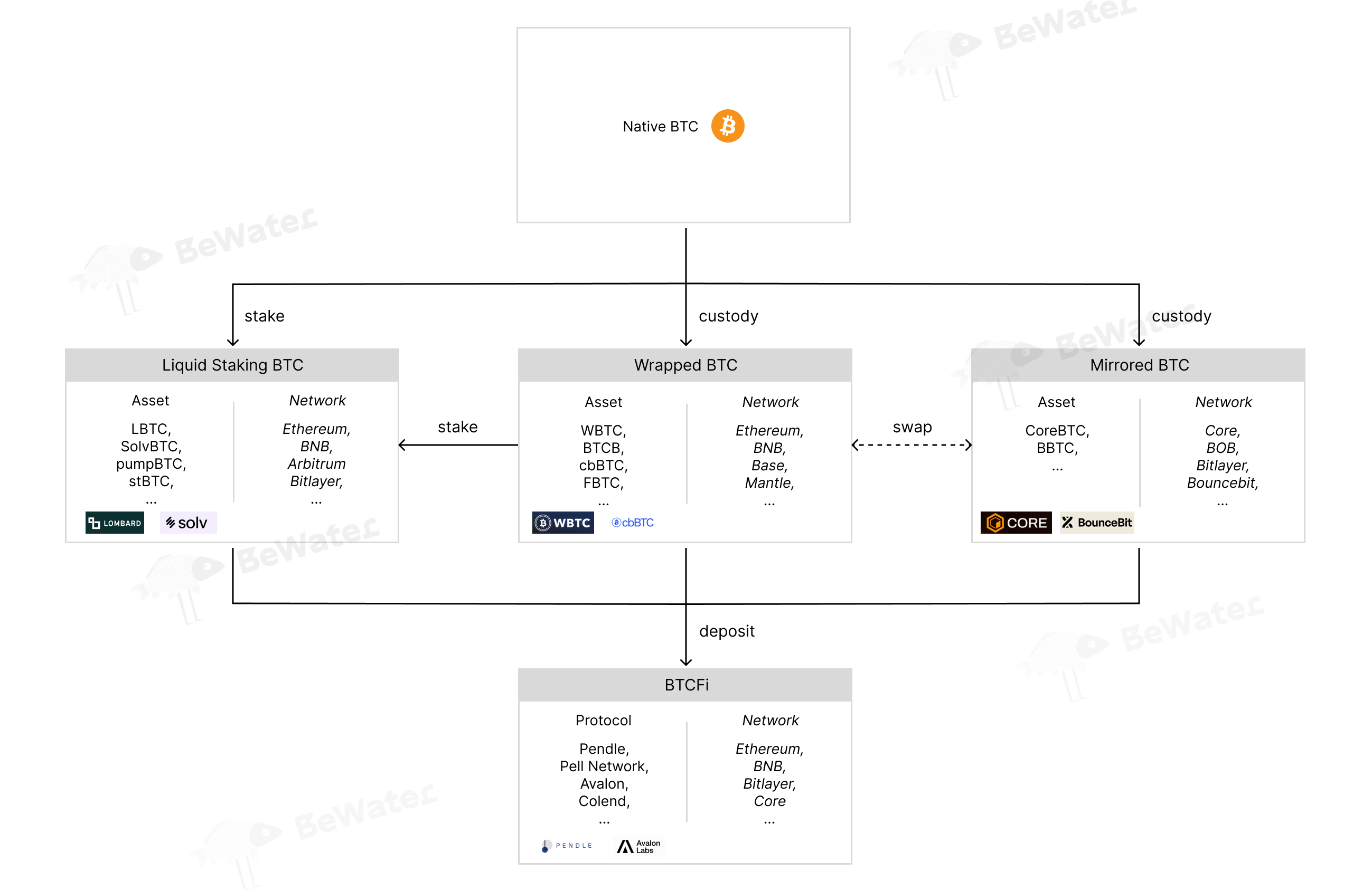

BTC 及其锚定资产在链上的流动方向可分为以下三层:

- 第一层:原生 BTC

- 第二层:(1) 基于中心化托管发行的封装 BTC (2) 运行在 BTC L2 及 SideChain 的映射资产 (3) 流动性质押 BTC

- 第三层:各种下游 DeFi 场景中的 BTC 衍生资产

1.2 BTC 资产市场现状

BTC 锚定资产发行和应用概况

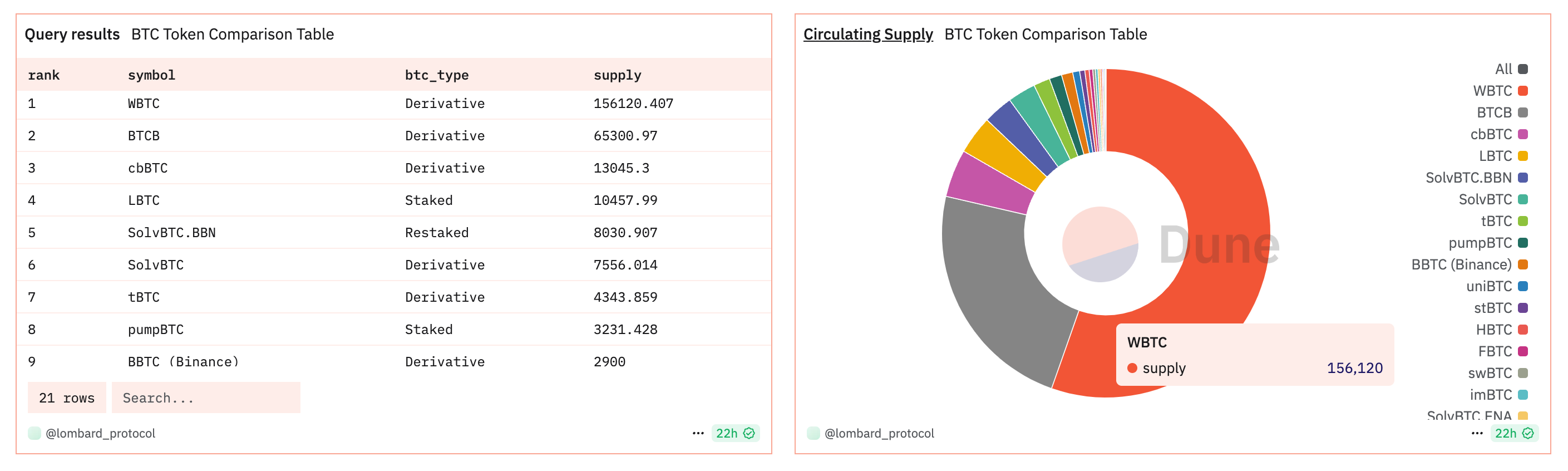

从 BTC 锚定资产在以太坊、Arbitrum、BNB 三大网络的发行情况可以看出,中心化托管发行的封装 BTC 仍然占据绝大多数市场份额,其中 $WBTC (156.1K supply) 和 $BTCB (65.3K supply) 合计占据了整体 BTC 锚定资产流通量的 75% 以上。此外 $LBTC (10.5K supply) 和 $SolvBTC.BBN (8K supply) 等 BTC LST 近几个月在 BTC (re)staking 叙事的推动下增长迅速,成为 BTC 锚定资产市场的另一股新兴力量。

作为共识最高、市值最大资产的锚定代币,BTC 锚定资产的主要应用场景集中在借贷协议中。就体量最大的 $WBTC 和 $BTCB 而言,两者最大的下游应用分别在 Aave v3 和 Venus 协议中,TVL 占据了各自总供应量的 20% 以上,反映出大资金对 BTCFi 领域相对稳定收益的需求。

*https://dune.com/optimus/lombard*

BTC LST 发行和应用概况

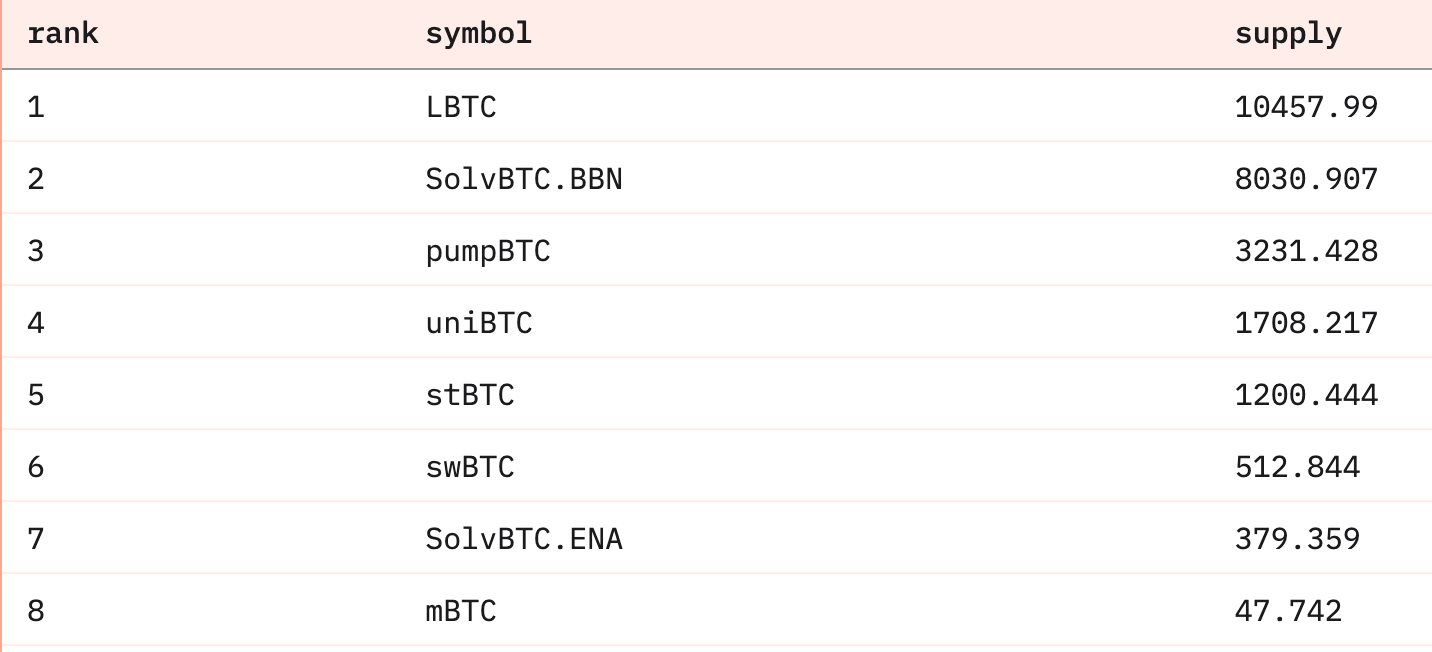

目前 BTC LST 的市场总量约为 25.1K 枚 BTC,其中 Lombard 和 Solv Protocol 两大协议占据了超过 70% 的市场份额。BTC LST 的吸纳和发行直接影响着各条链上 BTC 资产的流动和沉淀。其中,Solv 对各条链 TVL 的影响尤为显著,为 Core 和 Scroll 分别带来了 $309.7M 和 $177.8M 的净流入,显著提升了这两条链的资产规模。

相比中心化托管模式发行的封装 BTC,BTC LST 作为生息资产拓展了更丰富的应用场景。除了借贷协议外,积分交易市场成为 BTC LST 另一块重要的下游应用。Avalon 和 Pendle 分别是 “lending” 和 “points derivative market” 板块中 BTC LST 资金积累最多的协议,伴随着 BTCFi 和 BTC staking 叙事的发展实现共赢增长。

https://dune.com/optimus/lombard

2 BTCFi 生态的资产沉淀策略

2.1 Core:聚焦增量资产与代币激励双轮驱动生态增长

基本情况

Core 是一个由 BTC 驱动的 L1 扩展方案,允许用户在无需将 BTC 转移或封装的情况下,通过非托管比特币质押获得被动收益。自 2024 年 4 月上线以来,已有超过 7,500 枚 BTC 在 Core 上进行了质押,凭借 BTC 的安全性保护,Core 的网络安全性得到了保护。2024 年 7 月,Core 推出了 BTC 和 CORE 双重质押机制。用户不仅能够质押 BTC 获得无风险的基本收益,还可以质押原生代币 CORE 以获取额外的奖励,奖励的分配将与 CORE 的质押数量和质押时长挂钩。双重质押机制自推出后,进一步推动了 Core 的 TVL 增长。

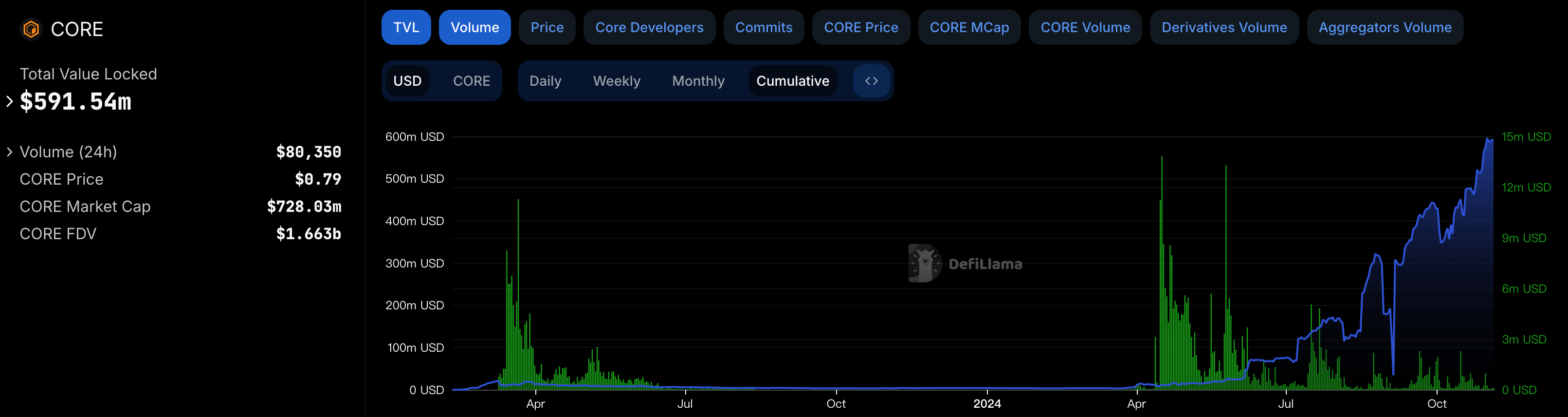

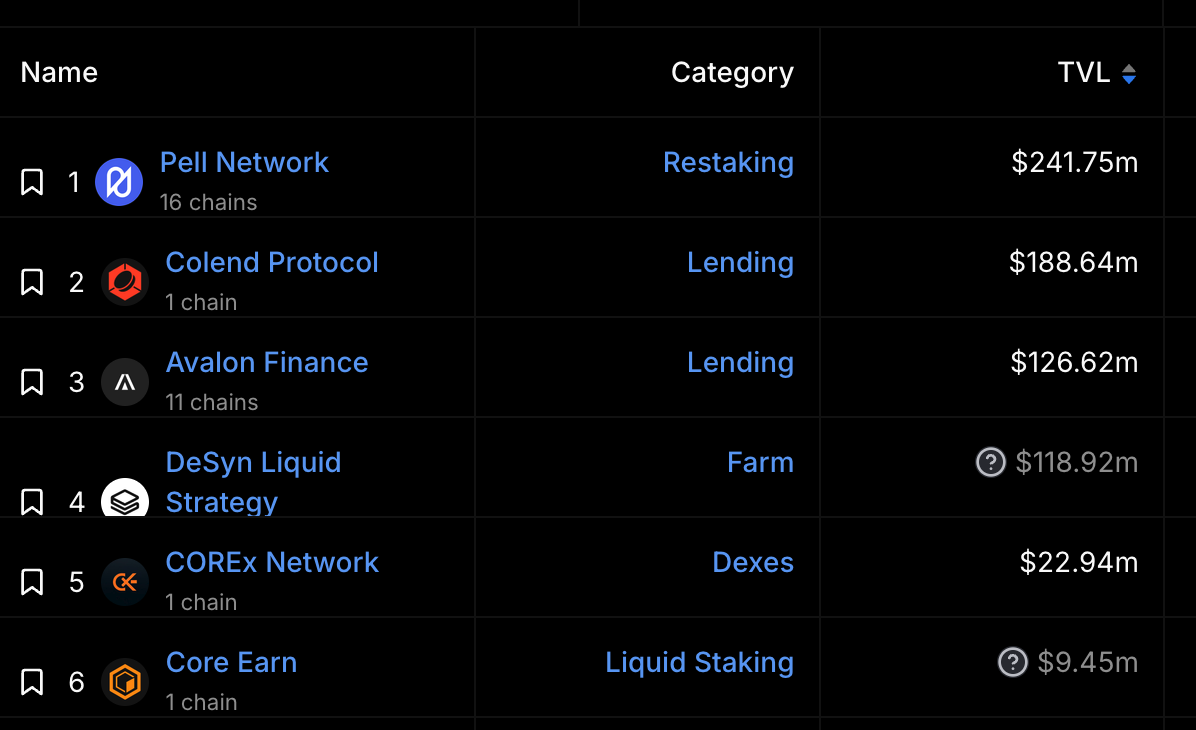

如今,Core 的 TVL 已达到 $591.5M,半年增长 4757.9%,跻身成为 TVL 排名第 16 位的区块链。Core TVL 的增长呈现出几个关键的节点:6 月,原生借贷协议 @colend_xyz 的推出以及与 @SolvProtocol 衍生资产的集成,推动了当月 $51.1M 的 TVL 增长,增幅达 202.2%。7 月,双重质押机制的引入带动了新的资金流入,推动了当月 $92.6M 的 TVL 增长,增幅达 121.3%。8 月,BTC Restaking 龙头协议 @Pell_Network 在 Core 的集成进一步引发更大规模的资金沉淀。

https://defillama.com/chain/CORE?volume=true

增长策略

Core TVL 的增长主要由以下几个因素驱动:(1)聚焦 BTC 锚定资产的增量市场来提高生态流动性,吸纳增长迅速的 Solv 衍生资产(2)构建配套 Colend 等原生协议并与 Pell Network 等项目快速集成,建立完备的生态应用(3)利用原生代币 $CORE 的空投和市场表现支撑起激励结构,形成了多维度的生态协同效应。

与 Solv 衍生资产的深度集成和合作

SolvBTC.BBN 和 SolvBTC 分别为是目前市场上第五和第六大体量的 BTC 衍生资产,发行量合计 15.6K BTC,且仍处于稳定增长阶段。自 6 月起,SolvBTC 拓展至 Core 生态,并与 Colend 和 Pell Network 两大协议深度集成,推动了当月 $51.1M 的 TVL 增长。目前,Solv 衍生资产占据 Core TVL 的 65%,这不仅得益于 Core 生态的 DeFi 模块建设为底层资产提供了稳定生息场景,还包括 Core 对于 SolvBTC 应用提供的高倍激励以及由 $CORE 代币表现支撑的空投预期。由此可以看出 Core 的生态发展并不局限于自身 BTC 原生质押机制,更注重引入并激励优质大体量 BTC 资产以增强整个网络的活跃度和锁仓量。通过与 Solv Protocol 的深度集成和合作,Core 不仅提高了 TVL,还为链上 DeFi 场景提供了多样化的流动资产支持。

由 Colend 和 Pell Network 主导的 BTCFi 生态建设

Colend 是 Core 上的原生借贷协议,承担了生态系统中大部分的资产沉淀。自 6 月引入 SolvBTC 并提供最大程度激励以来,其 TVL 增长显著。Colend 协议中当前 TVL 有 85% 来自 Solv Protocol 衍生资产的流入,显示出其与 Solv 的强大协同效应。此外,Colend 也是 CORE 代币衍生资产的核心应用场景,吸纳了 $17.4M 的 wCORE 和 $5.2M 的 stCORE。Colend 为 CORE LST 提供的生息场景对提升用户质押 CORE 的意愿起到了助推作用,同时为维持其价值提供了支撑。

此外,BTC Restaking 已成为 BTC 衍生资产的稳定质押生息场景。8 月,BTC Restaking 的龙头项目 Pell Network 在 Core 上线后迅速推动了生态 TVL 增长,流入资产仍然主要来自 Solv Protocol,沉淀了价值 $108.3M 的 Solv 衍生资产。就项目激励而言,Pell Network 为 Core 上的 SolvBTC 提供了最高倍数的积分奖励支持,同时 Core 也为 Pell Network 提供了 5X 的 Ignition Drop 奖励,进一步提升了 Core 生态中 BTC LST 在 Pell Network 协议中的参与度和应用。截至目前,Pell Network 累计的 TVL 已达 $271.7M,其中接近一半的贡献来自 Core 生态。

*https://defillama.com/chain/CORE*

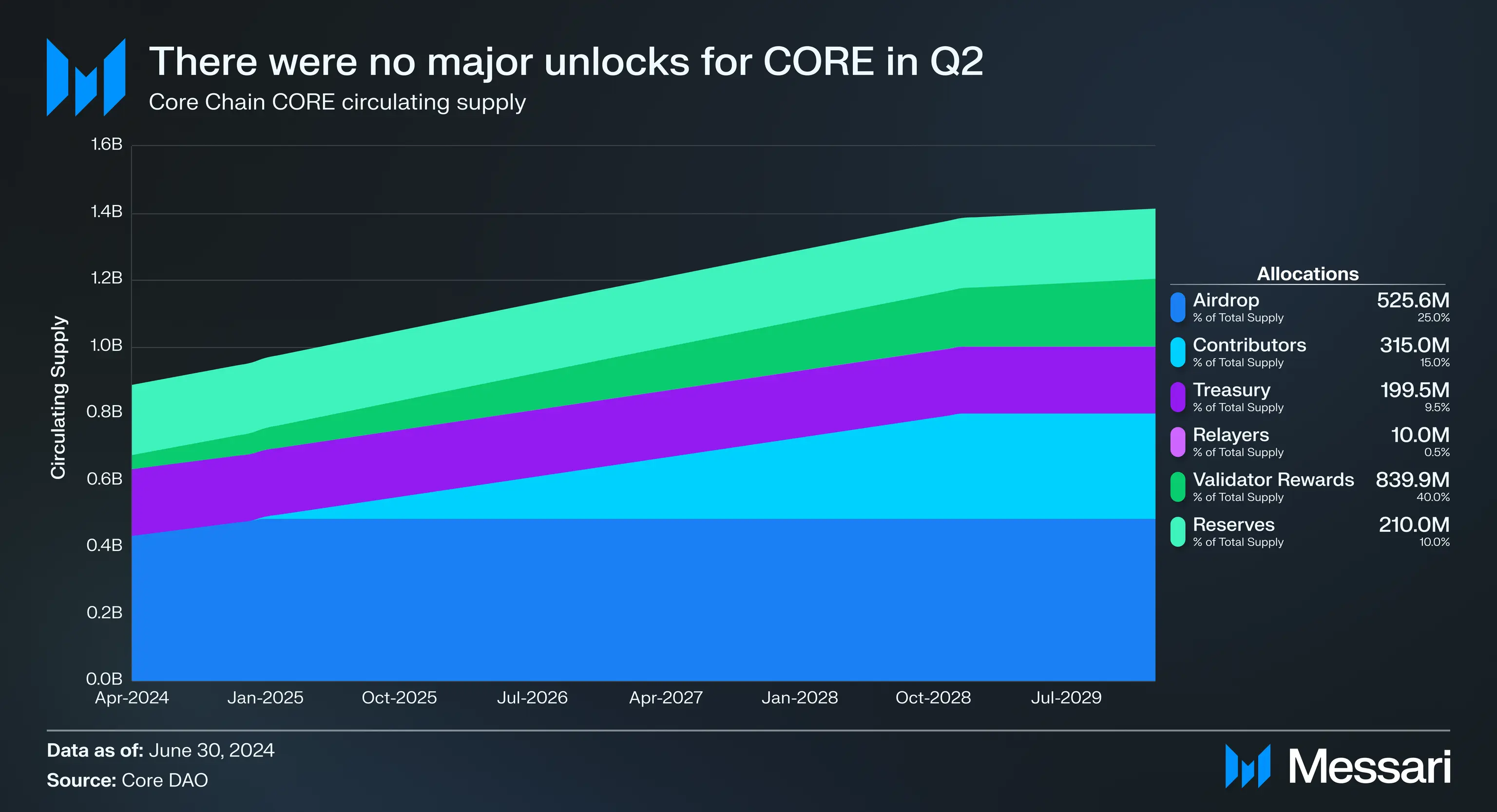

由原生代币 $CORE 的空投和市场表现支撑起的激励结构

2024 年 5 月,Core 推出了 Sparks 激励计划,目标是通过奖励链上贡献者,加速生态系统的采用与扩展,目前正在进行第 2 季。不同于依赖积分激励、发币预期不明确的项目,Core 早在 2023 年就上线了原生代币 $CORE,并成功完成了初次空投,奠定了庞大的社区基础。$CORE 作为生态原生代币主要用于支付交易费用、网络质押、获取奖励以及参与链上治理。根据 Tokenomics 设计,用户奖励占到 $CORE 总供应量的 25.029%,总计 5.256 亿枚。此前,Core 通过 Satoshi App 进行的空投活动为生态参与者发放了大量代币,提高了用户对其生态的长期关注与持续贡献。第 2 季空投计划将解锁 2470 万枚 $CORE,其中 1700 万枚用于奖励参与者,持续推动用户对 Core 生态的参与热情。

https://messari.io/report/state-of-core-q2-2024?utm_source=iterable&utm_medium=email&utm_campaign=q2_quarterly&utm_content=state_of_core_q2_2024&destination=protocol_services_research&utm_source=Iterable&utm_medium=email&utm_campaign=campaign_UO - Wednesday 9/18&utm_source=iterable&utm_medium=email

2.2 Corn: 积分衍生玩法高效吸引 BTC LST 市场流动性

基本情况

Corn 是近期推出的 ETH L2 网络,采用混合代币化的比特币(BTCN)作为 gas 费用和经济激励工具,旨在统一用户、开发者和流动性提供者的利益。Corn 激励机制的核心在于 veCHAIN 模型,CORN 代币的质押者将决定着网络奖励的分配。

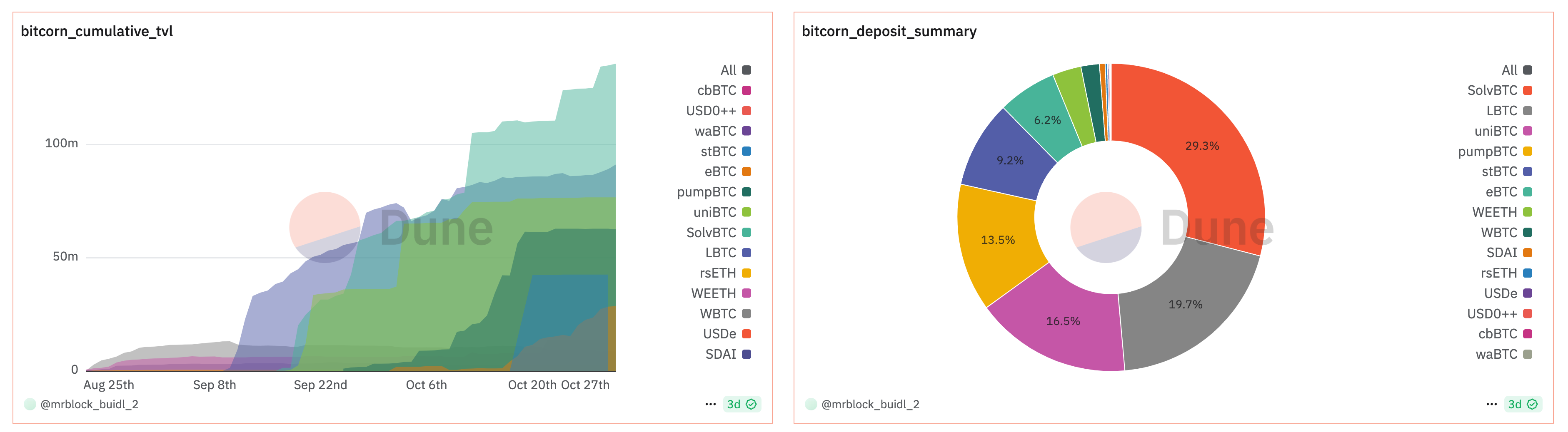

目前 Corn 尚未启动主网,但已通过联合多方推出的存款活动有效吸纳了 $425.8M 的资金存储,显著超过了 Merlin 和 BSquared 等已经上线的 BTC 扩展层。这些存款主要集中在与 LBTC、SolvBTC.BBN、eBTC、PumpBTC、uniBTC 几家 BTC LST 共同在 Pendle 推出的池子中,占当前总 TVL 的 85%。

https://dune.com/mrblock_tw/corn

增长策略

- 与 Pendle 合作引领 BTC LST 积分衍生玩法

积分衍生市场是 BTC LST 作为生息资产的关键策略场景之一。作为该板块的龙头协议,Pendle 在 9 月初开始率先开始了对各家 BTC LST 的集成。目前,Corn、Pendle 和 BTC LST 的合作支持了五大 BTC LST 资产:LBTC ($41.5M TVL, $1.1M 24h Volume)、SolvBTC.BBN ($97.5M TVL, $300K 24h Volume)、eBTC ($20.2M TVL, $658.4K 24h Volume)、PumpBTC ($60.5M TVL, $437K 24h Volume)、uniBTC ($70.6M TVL, $20.8K 24h Volume),吸纳了 BTC LST 市场总量的 11.4%,多方合作产生了良好的联动效应:

对 BTC LST 持有者 来说,积分杠杆市场为其提供了多样化的策略玩法,Pendle 已成为 BTC LST 总供应量中 10%-30% 的主要应用场景。除此之外,Corn 还为这些池子提供了最大乘数的积分激励,进一步吸引更多持有者参与。对 Corn 来说,BTC LST 是其早期阶段中推动 TVL 增长的核心贡献因素。目前这些池子是 Corn 积分挖矿活动中唯一产生外部效益的应用,为其未来主网启动奠定了基础。

*https://app.pendle.finance/trade/points*

TVL BootStrap Campaign

在 Corn 现有的积分挖矿设计中,用户每存入等值 $1 的资产,每 210 分钟可以获得 1 个 Kernel 积分。这些存款可以随时提现,且不会产生任何罚金或费用,提供了极大的灵活性。此活动的目标是通过 Kernel 积分激励吸引初始流动性。然而,目前除了与 Pendle 合作的 BTC LST 池子产生了实际效益,其他存款并未为网络带来更多价值。存款的随时提取灵活性也带来短期挖矿的风险,可能导致 Corn 积分的膨胀,进而稀释分配到个人的价值预期。

2.3 BOB: 安全桥接与强劲生态助力资产聚拢

基本情况

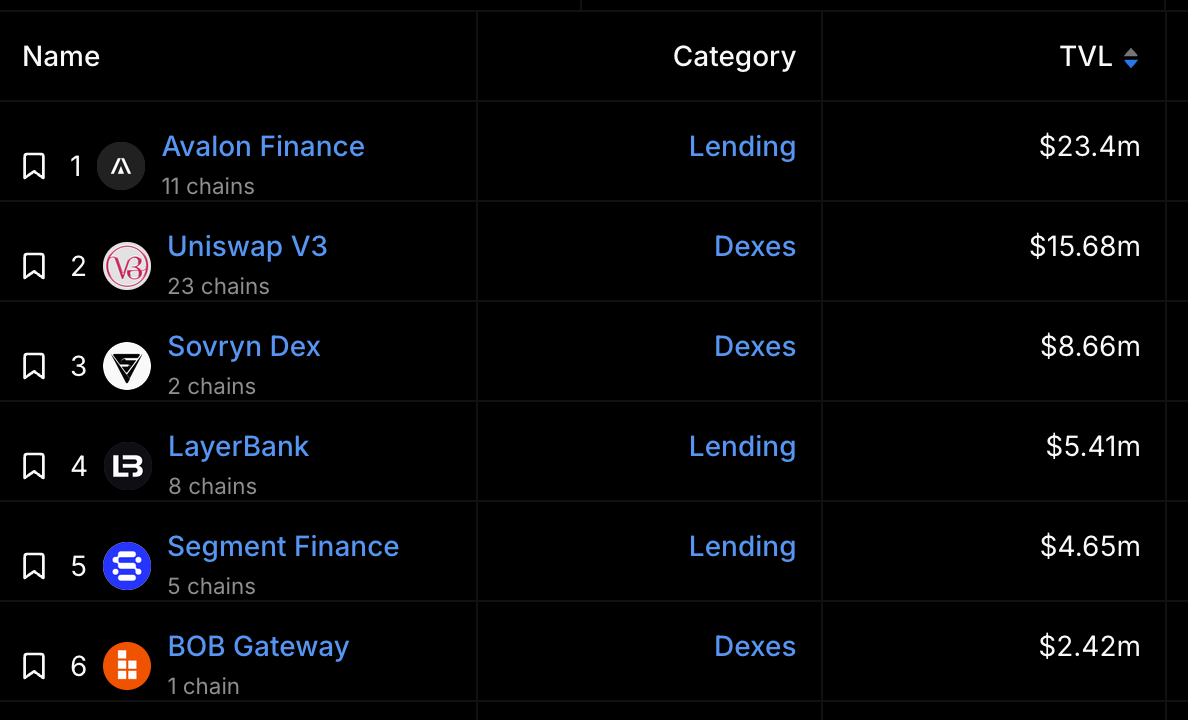

BOB 是一个创新的混合型 Layer2 网络,将比特币和以太坊的优势结合在一起。它利用以太坊智能合约和 EVM 的特性,并采用 rollup 技术来提高交易处理能力和可扩展性。同时,BOB 的最终交易确认在比特币区块链上完成,享有 BTC PoW 共识机制提供的高安全性保障。当前 BOB 总 TVL 达到 $65.7M,资产构成主要来自 $WBTC。

*https://defillama.com/chain/BOB?volume=true*

增长策略

在桥接架构解决了信任和流动性碎片问题的基础上,BOB 生态半年来的增长表现还得益于在 BTC (re)staking 的叙事下顺势推出一键流动质押服务以及强劲的市场力和生态合作,形成合力推动了生态增长。

流动质押服务与生态集成

BOB Stake 集成了多个流动质押服务提供商和 DeFi 平台,利用 BOB Gateway 实现单次比特币交易即可完成多协议质押的功能。通过 BOB Stake,用户可以一键质押 BTC 到多个 LST 协议,减少时间和成本。此外,BOB Stake 还将用户质押的 LST 与 DeFi 协议深度集成,使得 BOB 成为 BTC 流动质押和 DeFi 应用的便捷入口。

在生态建设上,BOB Stake 集成了以 Babylon 质押为核心的多种质押协议,支持的流动质押代币 LST 包括 SolvBTC.BBN、uniBTC、PumpBTC。BOB 还成为多个聚合器和钱包的首选 BTC 质押平台,在 Staking Rewards 平台上吸引了超过 300 万用户。此外,BOB 还与 Avalon、Layerbank 和 Segment 等数十个 DeFi 协议进行了集成,为 BTC LST 提供了多样化的生息应用场景,同时不断加强市场影响力。目前,Avalon 作为 BOB 生态内的主要借贷协议,吸引了链上 35.6% 的资产沉淀,几乎全部由 SolvBTC.BBN 的 supply 构成。然而使用率仅为 8.9%,说明 BOB 生态的实际借入需求偏低,流动性聚合和生态协议有待加强。

*https://defillama.com/chain/BOB*

激励计划 BOB Fusion

BOB Fusion 是 BOB 生态系统中的核心激励计划,旨在通过跨链资产、锁仓参与、生态项目互动和推荐机制等方式,激励用户赚取积分。支持的存入资产包括 BTC 锚定资产、稳定币以及 ETH LST 等,在当前 BOB Fusion 第三季的计划中,持有、借贷、交易 SolvBTC.BBN 等生息资产的行为相较于其他资产得到了最大倍数的激励。该激励计划显著推动了 BOB 生态的发展,吸引了超过 147,000 名用户,超过 100 个合作伙伴,以及 60 个生态项目上线。

3 总结

通过对 Core、BOB 和 Corn 三个 BTC 生态新兴力量的观察,可以看到不同网络在资产沉淀策略上的差异化打法。Core 通过与增长期 Solv Protocol 衍生资产的深度集成,以及创新性地引入双重质押机制提供稳定收益,成功吸引了大量资产流入。Corn 通过与 Pendle 联合推出的积分衍生玩法成功吸纳了大量 BTC LST 资金,为其未来主网启动奠定了基础。BOB 则通过广泛的 BTCFi 项目集成以及一键流动质押服务吸引了大量资产。

从 BTC 锚定资产在链上的流动情况来看,有效实现生态资金沉淀的关键在于打通和激励大体量增量锚定资产,并通过多样化 DeFi 应用形成可组合的生息策略并提供多方激励预期,协同效应将推动 BTC 锚定资产在各条链上的活跃度和流动性。目前,BTC 锚定资产在 L2 和侧链扩展网络的 TVL 约为 16 亿美元,占 BTC 总市值的比例仅为 0.14%。随着未来 BTC 流动性逐步释放,BTC 资产在各条链上的沉淀规模以及 BTCFi 生态的应用场景仍有巨大的增长潜力。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。