编译:深潮TechFlow

最近我的社交媒体时间线充满了关于 $SOL 的看涨论点,夹杂着一些 meme 币的推销。我开始相信 meme 币超级周期是真的,Solana 会超过以太坊,成为主要的第一层区块链。但随后我开始深入研究数据,结果令人担忧,至少可以这样说……在这篇文章中,我将展示我的发现,以及为什么 Solana 可能是一座纸牌屋。

首先,让我们看看看涨论点,由 @alphawifhat 简明扼要地阐述:

上图解释:

Nachi:“我看了@BanklessHQ 最近关于 $SOL 的节目,提到其价格比 $ETH 低了 83%,我完全震惊于 Solana 相对于 ETH 的定价错误,尽管 Solana 是我最大的持仓。

根据第二季度的表现,Solana 的数据如下:

-

50% 的 ETH+L2 用户

-

27% 的 ETH+L2 费用

-

36% 的 DEX 交易量

-

190% 的 ETH+L2 稳定币交易”

Integrated Kyle e/acc:“我们几乎从不做具体的预测,尤其是对我们的流动性提供者。

在我们的年度信函中,我们预测到年底 Solana 将在大多数主要链上指标上超越 Ethereum。我们特别指出交易量是最重要的数据。”

关于与 ETH 和 L2 的指标有四个明显的主张:

-

用户基础比例较高

-

相对更高的费用

-

高 DEX 交易量

-

显著更高的稳定币交易量比例

用户基础比较

下面是 ETH 主网与 SOL 的比较(仅比较主网,因为绝大多数费用来自于此,来源:@tokenterminal):

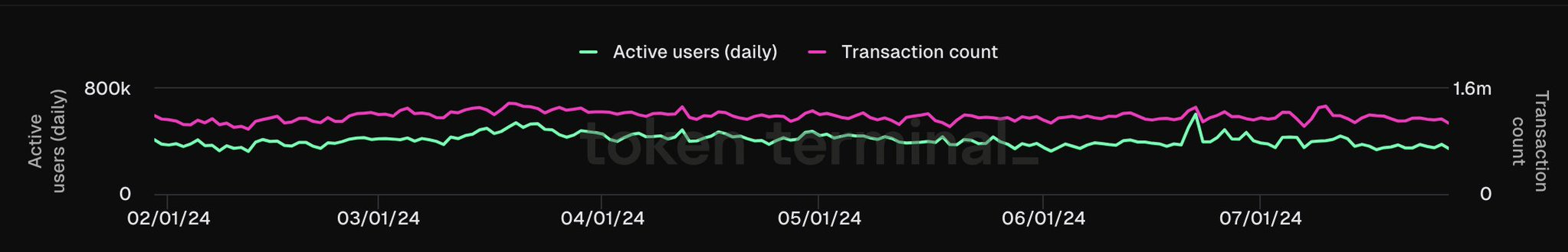

ETH 用户基础 + 交易数量

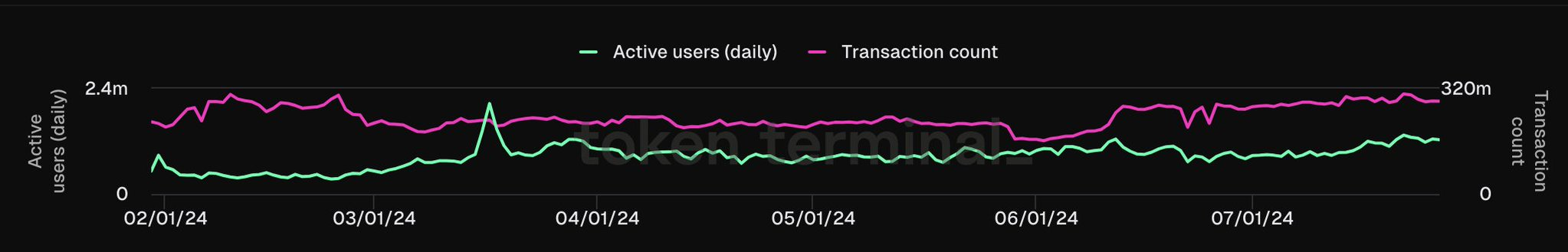

SOL 用户基础 + 交易数量

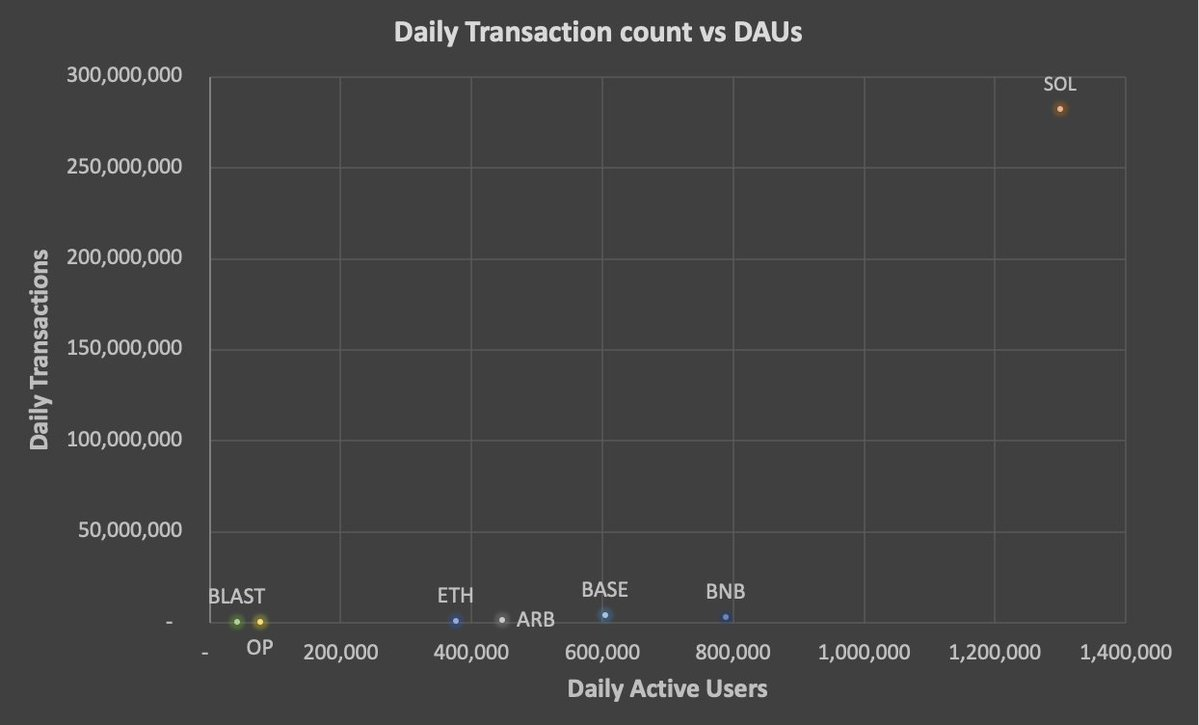

乍一看,这些数字对 SOL 来说非常不错,超过 130 万的日活跃用户(DAUs),而 ETH 只有 376,300 个 DAUs。然而,当我们将交易数量纳入考虑时,我注意到了一些奇怪的现象。

例如,在 7 月 26 日星期五,ETH 有 110 万笔交易,而 ETH 只有 376,300 个 DAUs,用户平均每天大约有 2.92 笔交易。然而 SOL 则有 2.822 亿笔交易和 130 万的 DAUs,用户平均每天有 217 笔交易。

我认为这可能是由于较低的交易费用,这使得更多的交易、更频繁的仓位复合、增加的套利机器人活动等。因此我将其与另一个流行链 Arbitrum 进行比较。然而 Arbitrum 在同一天的用户平均交易量仅为 4.46 笔。查看其他链也得出了类似的结果。

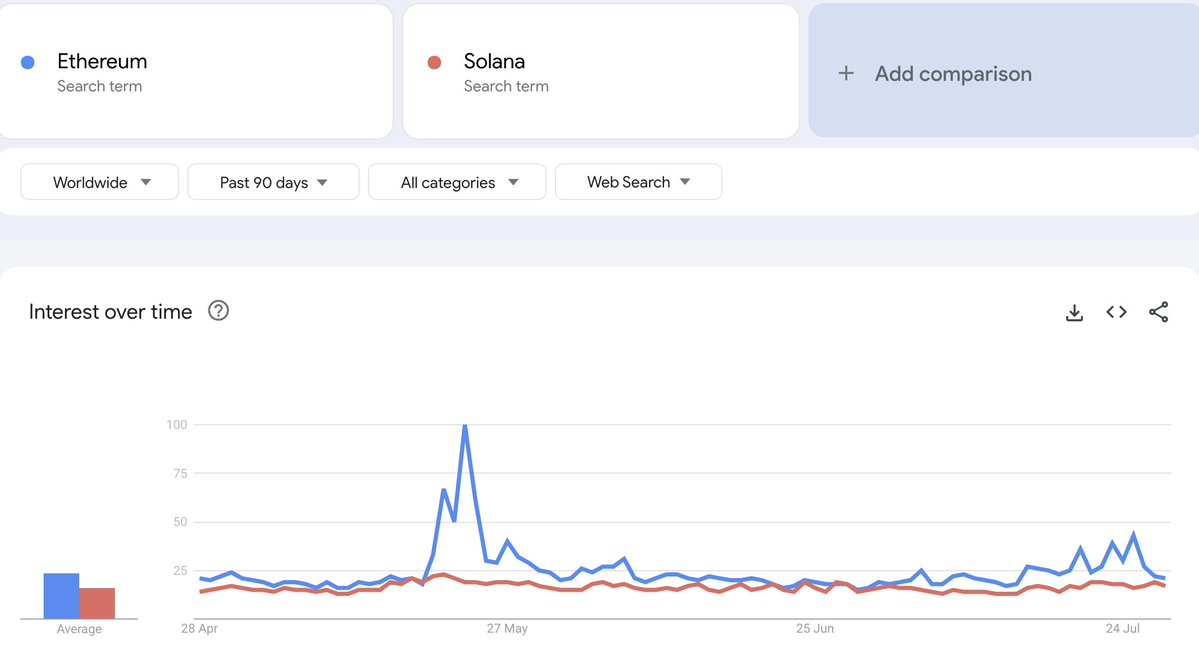

鉴于用户数量高于 ETH,我查看了 Google Trends,这对用户价值应该是相对无偏见的:

ETH 的趋势要么与 SOL 相等,要么领先于 SOL。考虑到 DAU 的差异以及围绕 SOL meme 币趋势的所有炒作,我本不应该期待这样的结果。那么到底发生了什么?

DEX 交易量分析

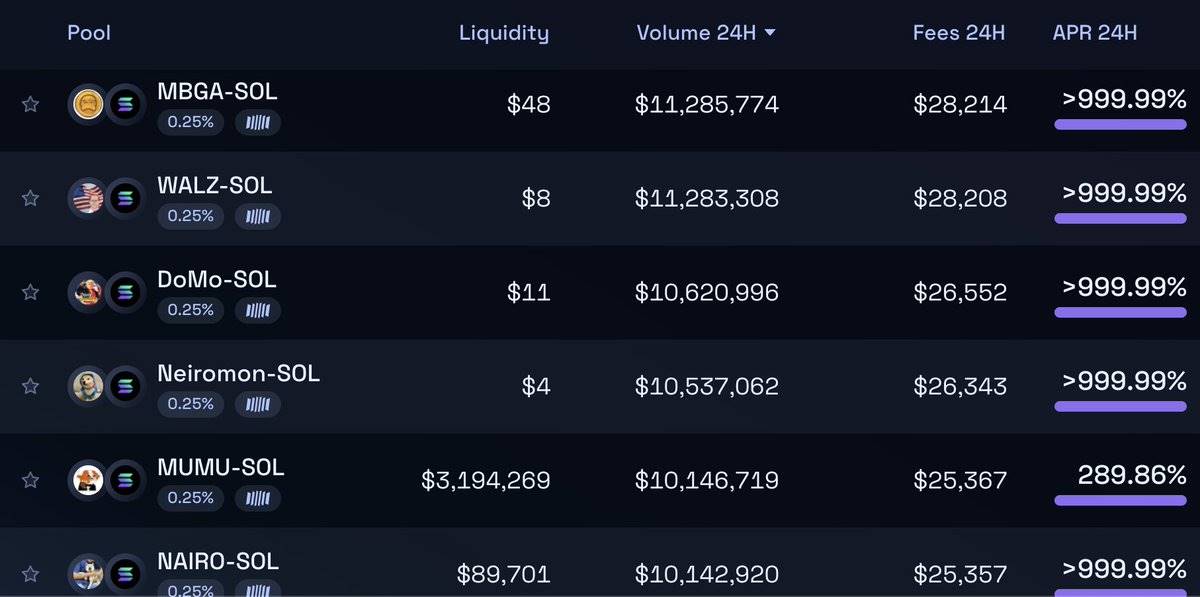

要理解交易数量的差异,查看 Raydium 的流动性提供者(LPs)能够带来启发。即使乍一看,也很明显有些不对劲:

起初我以为这只是低流动性的蜜罐 LP 上的洗盘交易,以吸引偶尔参与的 meme 币投机者,但从图表来看,情况远比这糟糕:

每一个低流动性池都是在过去 24 小时内发生过“拉盘”的项目。以 MBGA 为例,在过去的 24 小时内,有 46,000 笔交易,交易量达到 1080 万美元,2,845 个独特的钱包在买卖,并且在 Raydium 上产生了超过 28,000 美元的手续费。(注意,一个规模相似的合法 LP,$MEW,仅产生了 11,200 笔交易)

查看参与的钱包,大多数似乎是同一网络中的机器人,进行着数以万计的交易。他们独立生成虚假的交易量,随机的 SOL 数量和随机的交易次数,直到项目被拉盘后,再转移到下一个项目。

在 Raydium 的标准流动性池上,过去 24 小时内发生了超过 50 次拉盘,交易量超过 250 万美元,总共产生了超过 2 亿美元的交易量和超出 50 万美元的手续费。Orca 和 Meteora 的拉盘数量明显较少,而我在 Uniswap(ETH)上几乎找不到任何具有实质性交易量的拉盘。

显然,Solana 上存在着严重的拉盘问题,这引发了多种影响:

-

考虑到异常高的交易与用户的比率,以及链上洗盘交易和拉盘的数量,似乎绝大多数交易都是非自然的。在主要的 ETH L2 上,最高的日交易与用户比率为 15.0 倍,在 Blast 上(那里费用同样低,用户正在进行 Blast S2 的挖矿)。作为粗略的比较,如果我们假设真实的 SOL 交易用户比率与 Blast 相似,那就意味着 Solana 上超过 93% 的交易(以及相应的手续费)都是非自然的。

-

这些骗局之所以存在,是因为它们具有盈利能力。因此,用户每天损失的金额至少等于产生的手续费和交易成本,达到数百万美元。

-

一旦部署这些骗局变得无利可图(即当实际用户厌倦了亏损),你会期望大多数交易量和费用收入会下降。

因此,用户、自然手续费和 DEX 交易量都被严重夸大了。

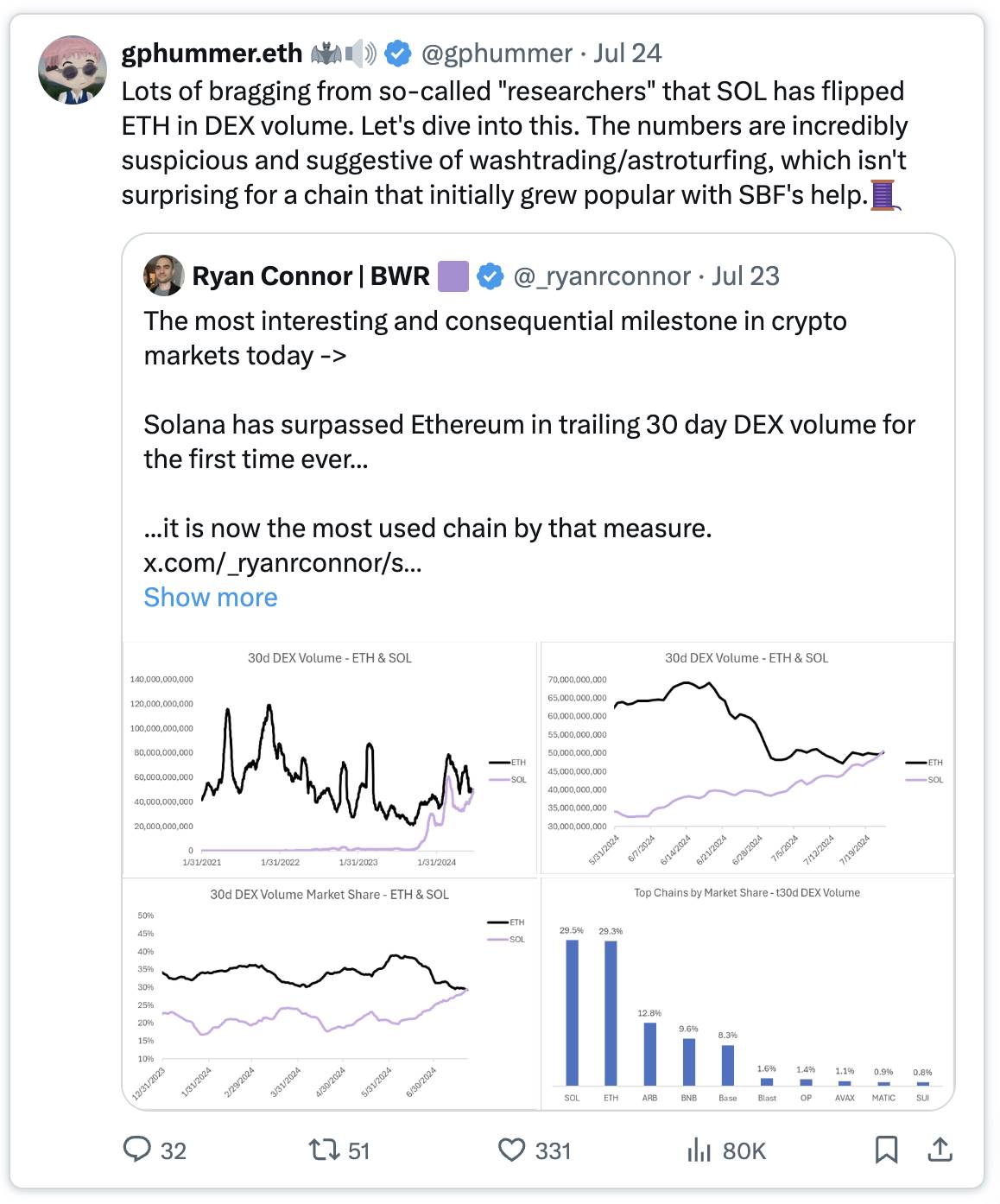

我并不是唯一得出这些结论的人,@gphummer 最近也发布了类似的内容:

gphummer.eth:“一些自称“研究者”的人正在大肆吹嘘 SOL 在 DEX 交易量上已经超越了 ETH。让我们来深入分析一下。这个数字令人非常怀疑,并暗示存在洗钱交易和造假行为,这对于一个最初在 SBF 的帮助下变得流行的链来说并不意外。”

Ryan Connor | BWR:“当今加密市场中最有趣和最重要的里程碑 - > Solana 在过去 30 天的 DEX 交易量中首次超过了以太坊。从这个角度来看,它现在是最常用的链。”

Solana 上的 MEV

Solana 上的 MEV 具有独特的特点。与以太坊不同,Solana 没有内置的交易池;相反,像 @jito_sol 这样的参与者创建了(现已弃用的)协议外基础设施,以模拟交易池的功能,从而允许 MEV 机会,例如抢先交易、夹击攻击等。Helius Labs 汇总了一篇深入的文章,详细介绍了 MEV。

在 Solana 上的问题是,绝大多数交易的代币都是超高波动性、低流动性的 meme 币,交易者通常会设置超过 10% 的滑点,以确保交易成功执行。这为 MEV 提供了丰富的攻击面:

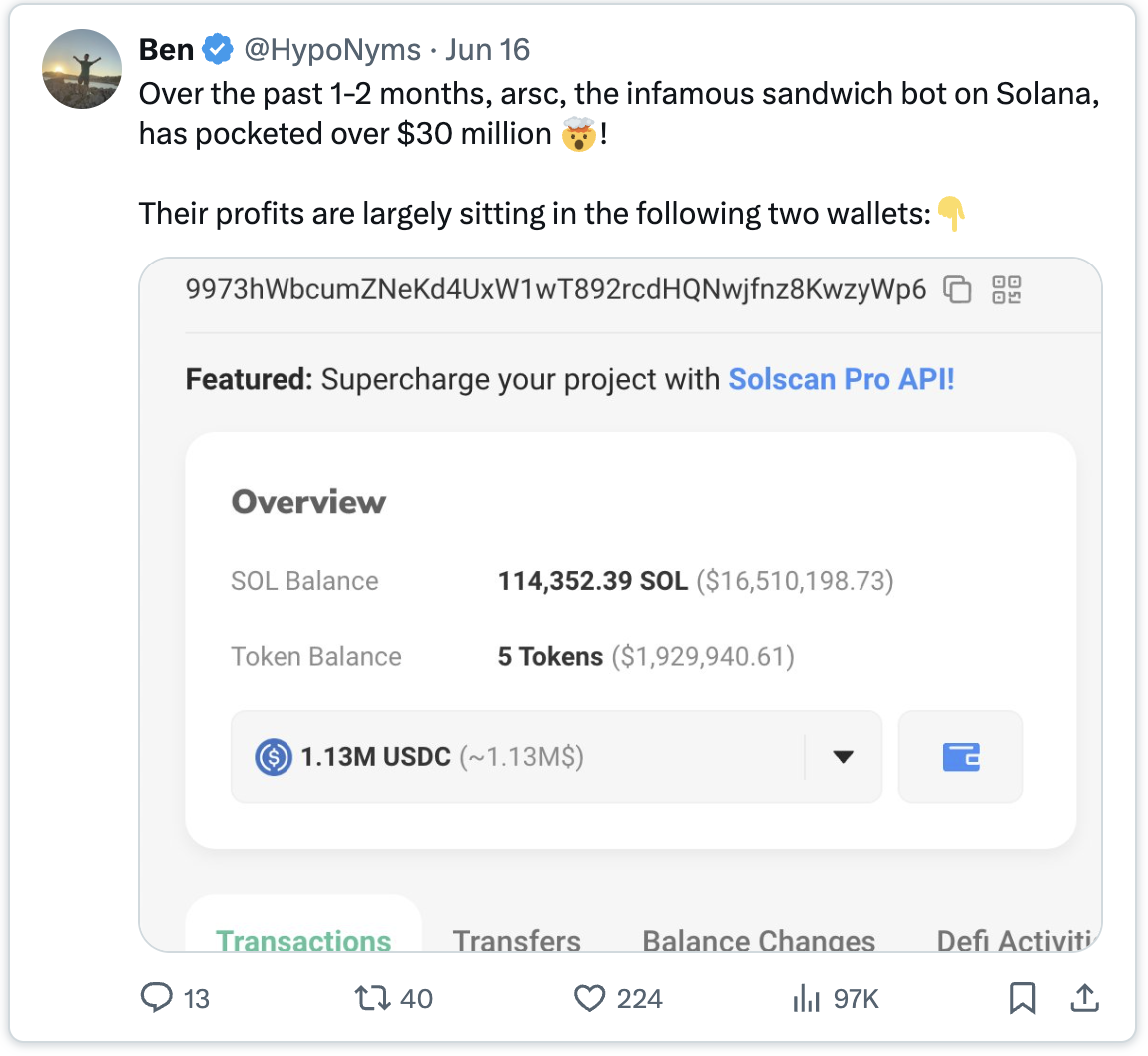

Ben:“在过去的 1-2 个月里,著名的三明治机器人 arsc 在 Solana 上获利超过 3000 万美元!他们的利润主要存放在以下两个钱包里。”

如果我们查看区块空间的盈利能力,可以明显看出大部分价值现在来自于 MEV 小费:

Dan Smith:“Solana 昨天产生了 $550 万的总费用,是过去三个月来的最高水平。58%的价值来自MEV小费,37%来自优先交易费用。大部分活动来自现货DEX交易。”

虽然从严格意义上来说这是真实的价值,但 MEV 只有在盈利时才会进行,即只要散户继续参与并在 meme 上亏损。一旦 meme 开始降温,MEV 收入也将崩溃。

我看到许多有关 SOL 的论点提到最终会转向 $JUP、$JTO 等基础设施项目。这可能是可能的,但值得注意的是,它们的波动性较低且流动性较高,根本不会提供相同的 MEV 机会。

复杂的参与者被激励去构建最佳的基础设施以利用这一情况。在我的调查中,一些消息来源提到这些参与者投资控制交易池空间的传闻,然后将访问权出售给第三方。然而我无法验证这些信息。

不过,一些明显的扭曲激励正在发挥作用——通过尽可能多地将 meme 币活动转移到 SOL,这使得复杂的个体能够持续从 MEV 中获利,从所述 meme 的内幕交易中获利,以及从 SOL 的价格上涨中获利。

稳定币

在稳定币的交易量和总锁仓价值(TVL)方面,还有另一个奇怪的现象。交易量明显高于 ETH,但当我们查看 @DefiLlama 的稳定币数据时,ETH 的稳定 TVL 为 800 亿美元,而 SOL 只有 32 亿美元。

我认为稳定币(以及更广泛的)TVL 是一个比低费用平台上的交易量和费用更不容易被操控的指标,它显示了参与者的实际投入。

稳定币交易量动态突显了这一点——@WazzCrypto 指出,一旦 CFTC 宣布对 Jump 进行调查,交易量突然下降:

Wazz:“自 Jump 被 CFTC 调查以来,Solana 稳定币交易量的图表实际上已经扁平化。这是一个很大的谜题,是什么导致了这种情况。”

普通价值提取

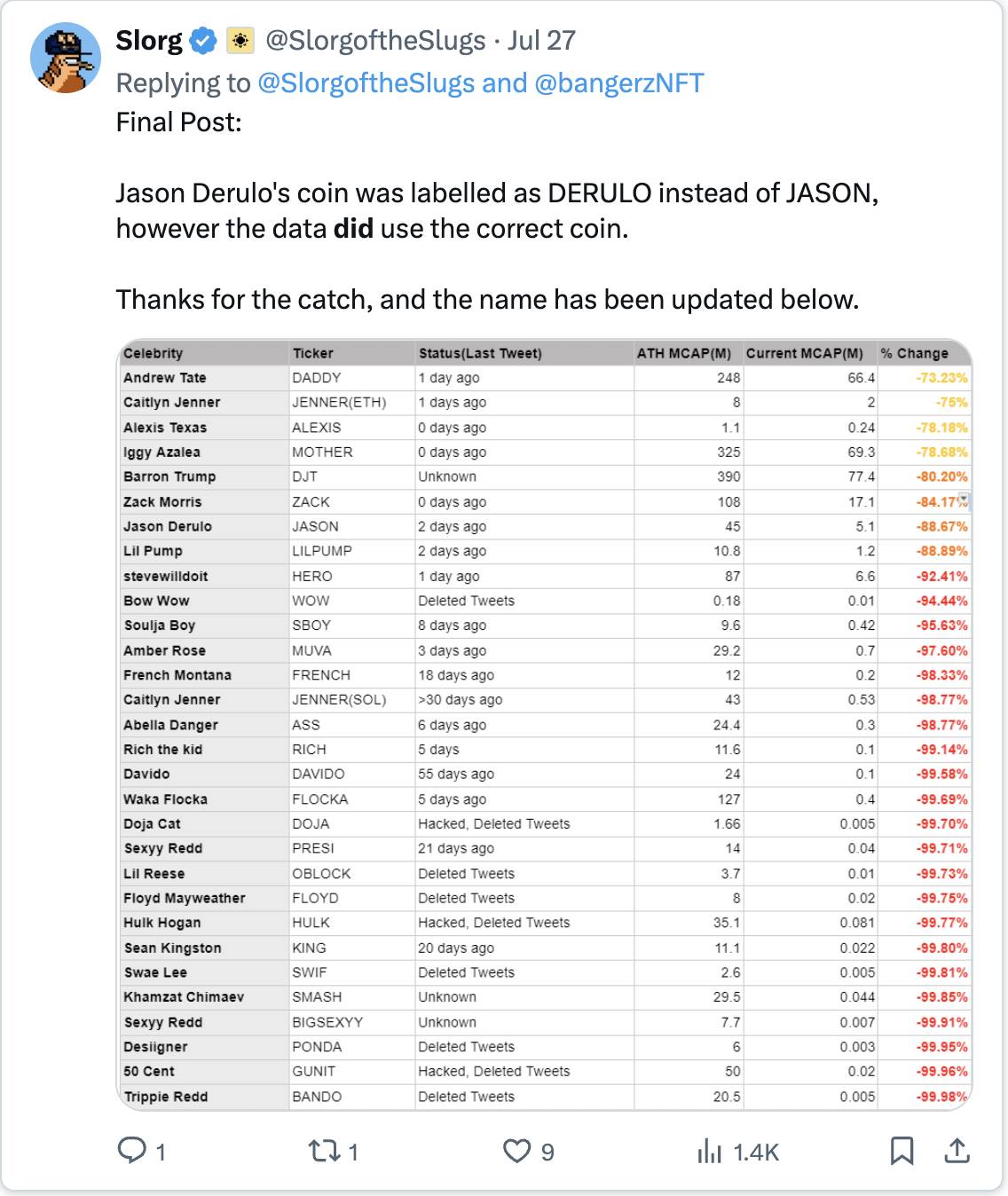

除了诈骗和 MEV,普通市场的前景仍然不容乐观。名人们选择了 Solana 作为他们的首选区块链,但结果并不理想:

Slorg:“杰森·德鲁洛(Jason Derulo)的币被标记为 DERULO 而不是 JASON,但是数据确实使用了正确的币。” Andrew Tate 的 DADDY 是表现最好的名人代币,但回报率为 -73%。另一端,情况也同样糟糕:

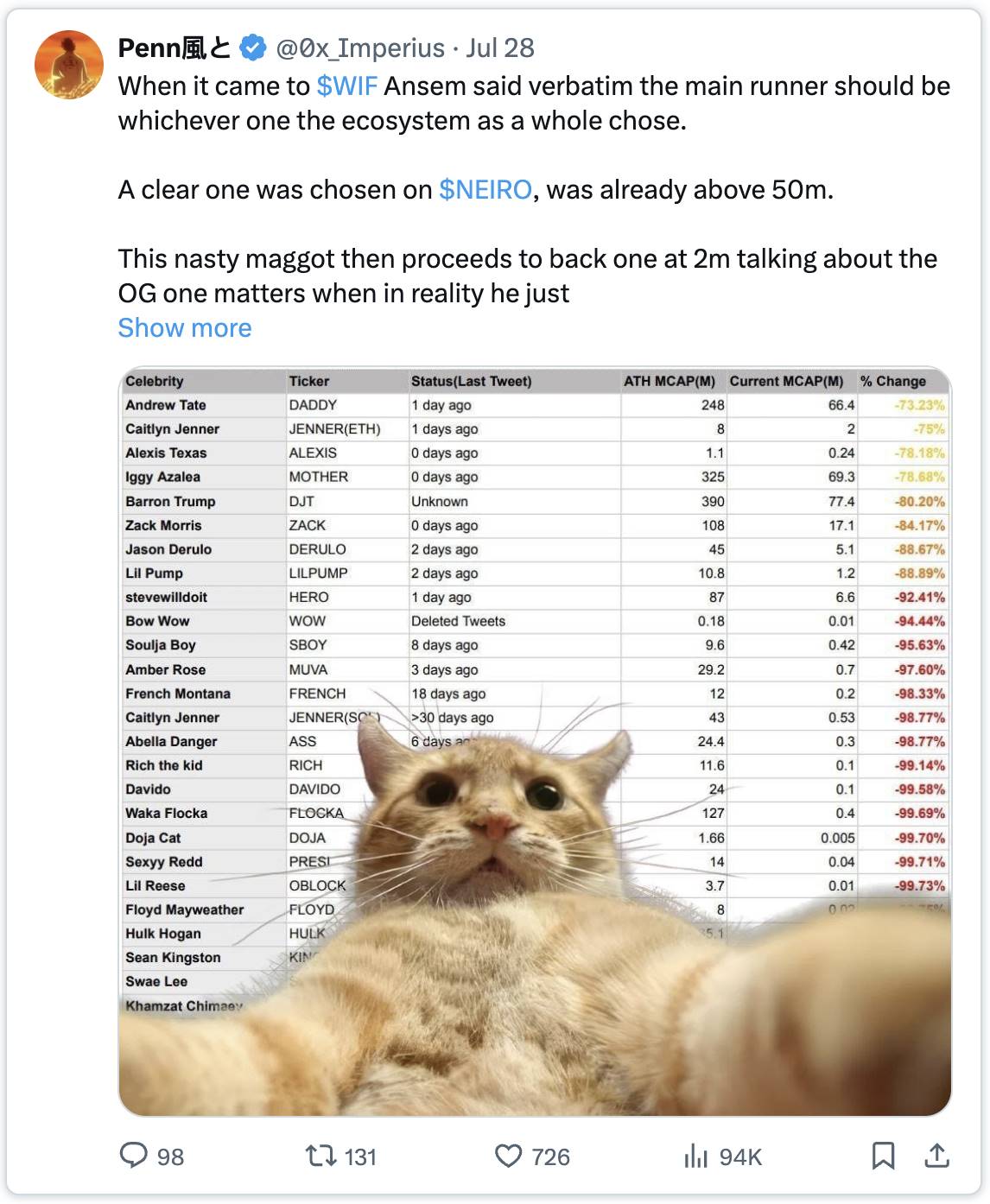

Penn風と:“关于 $WIF,Ansem 曾逐字表示,主要的参与者应该是整个生态系统所选择的那个。在 $NEIRO 上,显然已经选择了一个,交易量已经超过了 5000 万。这个讨厌的家伙随后在 200 万的基础上支持一个,谈论老项目才重要,而实际上他只是错过了主要的机会。这就是他在 WIF 之后的结果,你们得停止崇拜这个名人偶像。”

在 X 上的快速搜索也显示了猖獗的内幕交易和开发者对买家的抛售行为:

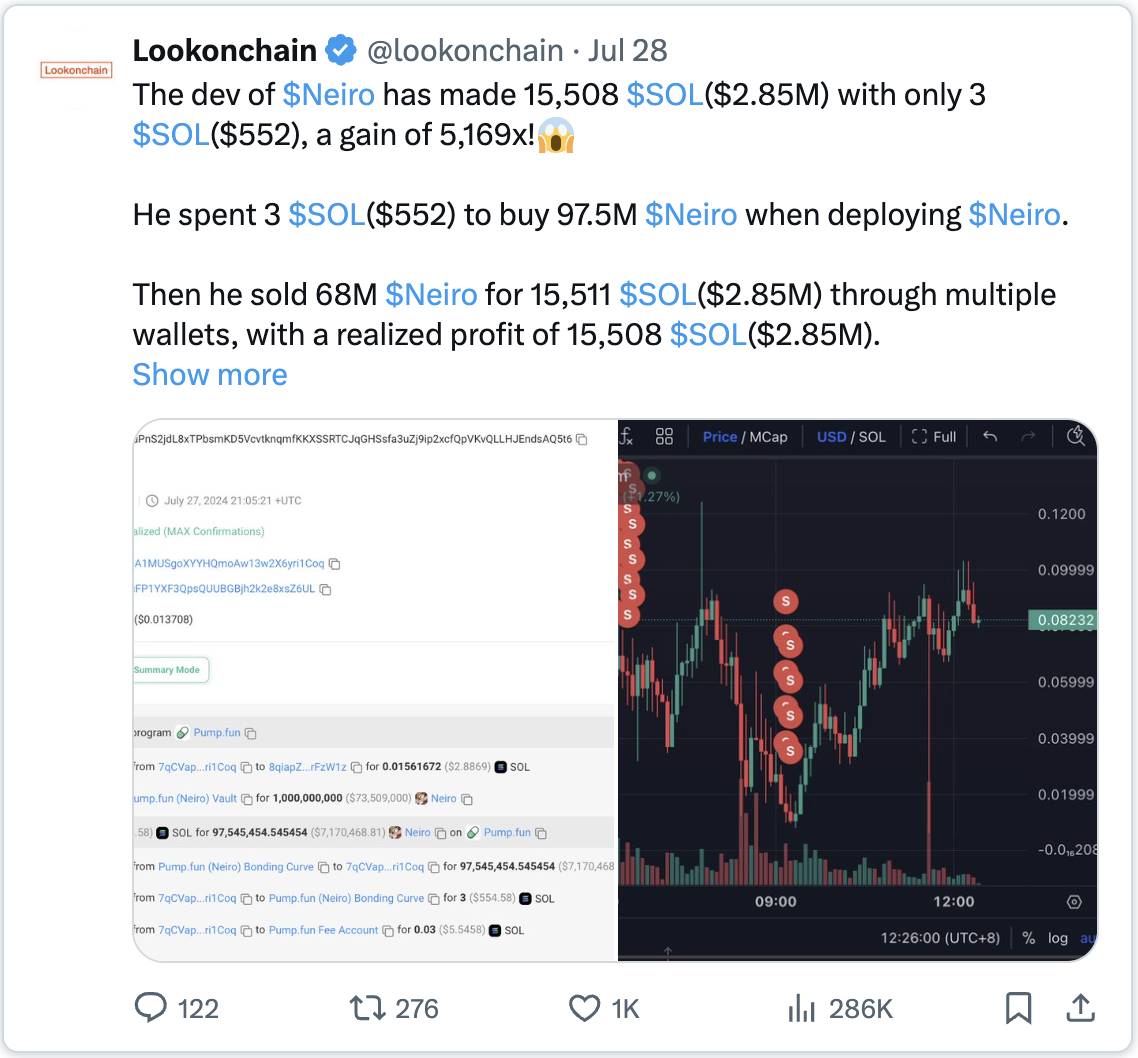

Lookonchain:“$Neiro 的开发者仅用 3 $SOL(552 美元)赚取了 15,508 $SOL(285 万美元),收益率高达 5,169 倍!😱

他在部署 $Neiro 时花费了 3 $SOL(552 美元)购买了 9750 万 $Neiro。

随后,他通过多个钱包换取了 15,511 $SOL(285 万美元),出售了 6800 万 $Neiro,实现了 15,508 $SOL(285 万美元)的盈利。

他还将 1000 万 $Neiro 发送到销毁钱包,剩下 1950 万 $Neiro(180 万美元),未实现收益为 180 万美元!

$Neiro 是一个在 #Solana 上的 #MEMEcoin,名字来源于 $DOGE(Kabosu)主人新收养的狗。”

但 Flip,我的时间线充满了人们在 Solana 上交易 meme 赚取数百万的消息。这和你所说的有什么关系?

我根本不相信 KOL 在 X 上的帖子能够代表更广泛的用户基础。在当前的狂热中,他们很容易建立头寸,宣传他们的代币,从追随者那里获利,然后反复进行。这里绝对存在生存偏差——赢家的声音远远超过输家,从而造成了扭曲的现实感知。

客观来看,普通市场每天都在遭受数百万的损失,损失来源于骗子、开发者、内部人员、MEV、KOL,而这还不包括他们在 Solana 上交易的大多数代币只是没有实质支持的 meme。很难反驳大多数 meme 最终会走向与 $boden 相同的命运这一事实。

额外的考量

市场变化无常,当情绪转变时,买家曾忽视的因素便会显现:

-

区块链的不稳定性,频繁发生故障

-

高交易失败率

-

难以使用的区块浏览器

-

开发门槛高,Rust 的用户友好程度远低于 Solidity

-

与 EVM 的互操作性较差。我认为,多个互操作的链相互竞争我们的关注度,要比被困在单一(相对中心化的)链上更健康。

-

ETF 的可能性较低,无论从监管还是需求的角度。本文强调了在 Solana 当前状态下,机构需求低的原因。@malekanoms 还强调了一些我认为与传统金融相关的观点(以及 @0xmert 的反驳):

Omid Malekan:“ETH 是加密货币的高质量流动资产(HQLA)。为了准备 ETH ETF 的推出,我写了一篇简要论文,解释 HQLA 是什么,为什么我们需要一个本土数字资产,以及为什么 ETH 是最有可能的选择。我的分析将其与 BTC 和 SOL 进行了对比。”

-

每天高达 67,000 SOL(1240 万美元)的新生成代币数量

-

41M SOL(76 亿美元)仍然被锁定在 FTX 资产的出售中。750 万(14 亿美元)将在 2025 年 3 月解锁,之后每月还有 609,000(1.13 亿美元)将解锁至 2028 年。大多数代币的购买价格约为每个 64 美元。

结论

和往常一样,获利的往往是卖铲子的人,而投机者常常在不知情的情况下遭受损失。

我认为,常被引用的 SOL 指标被严重夸大。此外,绝大多数有机用户正在迅速遭受恶意行为者的损失。我们目前处于狂热阶段,普通资金流入仍然超过流出,造成了积极的表象。一旦用户因持续的损失而感到疲惫,这些指标将迅速崩溃。

如上所述,SOL 还面临许多基本的逆风,一旦情绪转变,这些问题将会浮出水面。任何价格上涨都会加剧通货膨胀压力和解锁。

最终,我认为从基本面来看 SOL 被高估了,虽然现有的情绪和动能可能在短期内推动价格上涨,但长期的前景则更加不确定。

免责声明:虽然我在过去的不同时间持有过 SOL,但我目前并没有持有任何实质性的 SOL 头寸。我上面提到的许多观点都是我个人的投机意见,并不是事实。我可能在我的假设和结论上是错误的。请务必自行研究——这不是投资建议。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。