作者:0xMingyue 吴说区块链

正如 Aerodrome 官方文档所描述的:Aerodrome Finance 是下一代 AMM,旨在作为 Base 的中央流动性中心,结合了强大的流动性激励引擎、投票锁定治理模型和友好的用户体验[1]。自 8 月 31 日 Aerodrome 协议正式上线后,该协议在短短 24 小时内吸引了接近 2 亿美元的 TVL,其原生代币 $AERO 流动性挖矿收益未复利年化更是接近 1000%。据 Defillama 9 月 2 日数据,9 月 2 日 Base 链总 TVL 为 3.79 亿美元,而 Aerodrome TVL 高达 1.96 亿美元,占 Base 链总 TVL 的 51.7%,可以说是占据了 Base 的“半壁江山”。究竟是什么“魔法”机制,让一个 Dex 能在短短时间内获得如此巨大成就?本文将从 Ve(3,3)(Aerodrome 的核心机制) 出发,深入浅出介绍 Aerodrome 的核心机制、飞轮的产生以及发展前景。

1 博弈论与飞轮:Ve(3,3)

Ve(3,3) 机制最早源于 Fantom 联创 Andre Cronje 的 Solidly 协议,不过由于该协议在机制设计上存在缺陷,已经接近“失败”状态。现在处于 Optimism 链的第一大 Dex 协议 Velodrome 改进了 Solidly 协议的缺陷,而 Aerodrome 继承了 VelodromeV2 的最新功能。Aerodrome 的核心机制 Ve(3,3) 可以被拆解为两部分:Ve&(3,3)。Ve来自 Curve 的 veCRV 模型,(3,3)来自 OlympusDAO 的3v3博弈。二者的结合试图平衡供应量中的holder和trader,给加入Ve(3,3) 协议的项目(尤其是初始项目)们带来了更多的协议收入的同时,提高了租赁流动性时发放reward的效率[2]。下文将分别介绍 ve 以及 (3,3) 机制。

1.1 veNFT,veCRV 的进化

ve 是 Voting Escrow(投票托管)的缩写,是将 Curve 的治理代币 CRV 换成VeCRV的质押锁仓的步骤,以获得更多的作为 LP 的奖励,Curve 首次推出,旨在加强对长期代币持有者的激励。

在 Aerodrome 协议中,有两个协议代币,1)$AERO,2)$veAERO,$AERO 是协议用于奖励流动性提供者的协议代币,是 ERC20 标准,锁仓 $AERO 可以获得$veAERO ;$veAERO 被包装在 veNFT 中,是 ERC721(也就是常说的 NFT)标准。锁仓获得的 $veAERO 数量由锁仓的 $AERO 时间决定(遵循线性对应关系),最长锁仓时间为 4 年,锁仓 4 年可以获得 1:1比例的 $veAERO ,类似的,若锁仓一年则仅可获得所锁仓的 $AERO 数量的 1/4,锁仓的时间如果非常短暂(如一个星期),则只能获得锁仓的 $AERO 数量的 1/208。锁仓时间结束后,用户可以取回其锁仓时的所有的 $AERO。

Aerodrome 每周将排放一定数量的 $AERO,而 $veAERO 的持有者将通过投票决定 $AERO 排放向哪个流动性池。

1.2 (3,3)博弈

(3,3)来自于 OlympusDAO 的(3,3)博弈理论(源自纳什均衡理论),这个术语来自于博弈论中的标准表示法,用来描述博弈的一个重要特征:博弈参与者的策略和支付。在这个表示法中,括号中的第一个数字表示第一个参与者(通常是行动者)的可供选择的策略数量,而第二个数字表示第二个参与者(通常是对手)的可供选择的策略数量。

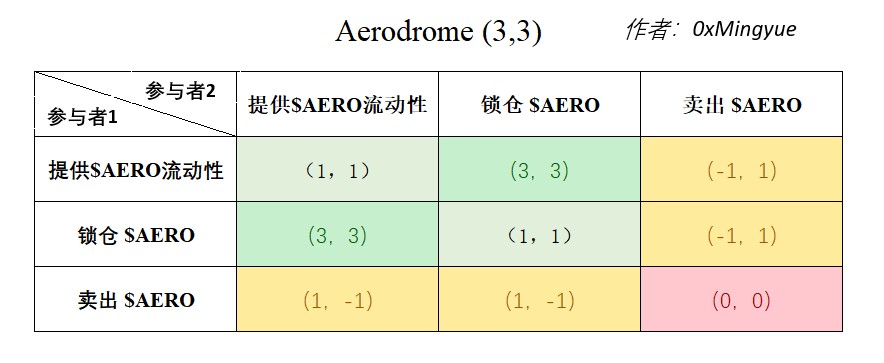

在 Aerodrome 协议中,所有协议参与者对于其获得的 $AERO,一共有三个选择,分别是1)提供 $AERO流动性;2)将 $AERO 锁仓并获得 $veAERO,长期持有;3)卖出 $AERO。为了简化多体的博弈,下图中列出了两名 Aerodrome 协议参与者的不同行为与其获得收益的情况。

图 1.1 Aerodrome(3,3)博弈

括号中第一个数字表示参与者 1 的获利情况,第二个数字表示参与者 2 的获利情况,数字越大表示获利越多,负数表示亏损。上图按照笔者理解绘制,并不来自官方文档。

如图 1.1 ,基于 2 名协议参与者对其获得的 $AERO 的不同动作,一共有 9 种可能的结果,这九种结果总体上可以被分为 3 类,分别是:1)双方合作,将获得的 $AERO 锁仓或添加 $AERO 流动性获得更多代币;2)一方作恶,即某个协议参与者卖出了其所获得的 $AERO;3)双方作恶,“挖卖提”模式的典型案例,参与双方均将获得的 $AERO 卖出直至该协议无利可图。对于结果1)双方合作,两名均为协议作出了正面贡献,他们合作提升了协议的 TVL 以及参与度,并且一起获得了更多的 $AERO;对于结果2)一方作恶,作恶者将获得出售代币获得的短暂收益,而协议贡献者(提供流动性/锁仓者)将实现亏损;对于结果3)双方作恶,所有协议参与者均以“挖卖提”方式参与协议,将所获得的代币迅速卖出,导致的结果是协议价值迅速归零,在 Aerodrome 中,挖矿的“铲子”(即用于提供流动性的代币)通常是协议相关的代币,也就是说协议的流动性提供者的利益也会因协议价值归零而亏损,故对于结果3)双方作恶情况下,在本文中编者认为他们都不能获益。

现实中,真实的市场往往是由数不清的协议参与者共同合力形成的,相比于 2 名协议参与者的博弈,其形式更加复杂。几乎对于所有 ve(3,3) 协议,尤其是一些没有背景的 ve(3,3) 协议,由于其前期给予流动性提供者巨大的年化收益,市场合力的结果导向结果3)的“挖卖提”模式是最常见的,只有那些“明星”项目,其获得了足够的市场参与度,其在外部影响力(各类因素,如市场环境,获得资助等)的帮助下均衡点会移动到结果1)双方合作,这也是一个动态平衡,会随着新的市场参与者的加入而变化。

1.3 从囚徒困境来看Ve(3,3)核心参与者利益博弈

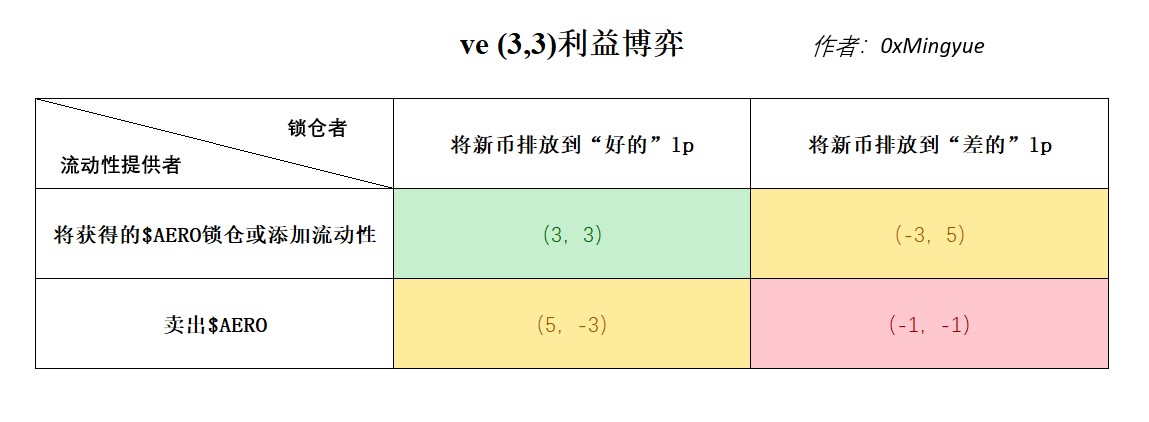

当一个 ve(3,3) 协议短期证明了其价值,累积了较多的锁仓者的情况下,博弈已经悄然发生了变化,这时候无论是流动性提供者亦或是锁仓者都已升级为协议的“利益相关者”,对于多名协议参与者组成复杂市场的情况,本小节中将协议的所有核心博弈成员分为两类,分别是1)$AERO 的流动性提供者;2)$AERO 锁仓者,长期持有者。这两类成员的不同行为也会将决定协议的命运,如下图。

图 1.2 Aerodrome 流动性提供者与锁仓者的囚徒困境

括号中第一个数字表示参与者1的获利情况,第二个数字表示参与者2的获利情况,数字越大表示获利越多,负数表示亏损。上图按照笔者理解绘制,并不来自官方文档。

如图 1.2 ,此 2 类核心参与者的不同行为也将导致 3 类截然不同的结果:1)共赢;2)一方获利;3)共输。1)锁仓者与流动性提供者合作,锁仓者将新排放的 $AERO 导向那些为协议作正面贡献的流动性提供者,流动性提供者将新获得的 $AERO 锁仓或者继续提供更深的流动性,协议正向发展,基本面改善,双方共赢;2)锁仓者或流动性提供者一方作恶,如锁仓者将 $AERO 排放导向一些作恶的 MEME 代币,或流动性提供者将其获得的 $AERO 全数卖出,这导致作恶者获利,而协议价值长期归零;3)锁仓者或流动性提供者共同作恶,协议的基本面将迅速恶化,协议价值迅速归零。

此类情况与“囚徒困境”类似,对于单独的流动性提供者亦或是锁仓者,其个体做出的最理性选择便是选择作恶,此时该博弈中的纳什均衡点[3]处于整个系统亏损最大的点,均衡点远离帕累托最优[4]。

如何打破“囚徒困境”?从锁仓者角度出发,ve(3,3) 协议通常建立白名单机制,从协议层面使得锁仓者无法作恶;从流动性提供者角度出发,协议通常为流动性提供者提供锁仓奖励,当流动性提供者获得较多锁仓数额成为锁仓者的主力军时,这时候流动性提供者与锁仓者之间便不再是零和博弈,流动性提供者为了自己的利益会为协议做出更大贡献,此时纳什均衡点便转化到协议利益最大的帕累托最优。

2 飞轮的运转:上升螺旋与死亡螺旋

上文中具体讲解了 ve(3,3) 的博弈理论,那么是什么“魔法”让 Aerodrome 协议在短短一天内吸金 2 亿美元 TVL 的?在本节中我将说明 Aerodrome 的“飞轮”机制。

2.1 飞轮效应与吸金奥秘

飞轮效应的名称来源于机械领域的飞轮,飞轮是一个旋转的装置,当其旋转速度逐渐增加时,它会变得更难以停止或改变方向。在商业中,这个概念意味着一家企业或组织一旦建立了一些竞争优势,这些优势会像旋转的飞轮一样积累并增强。

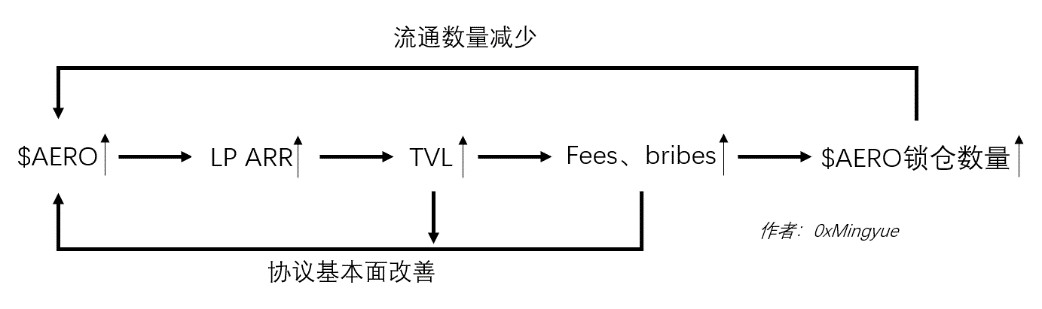

在 Aerodrome 中,协议基本面(TVL、成交量以及外部协议贿赂总额)与协议代币 $AERO 构成飞轮的两级。试想当协议代币 $AERO 价格上涨时,流动性提供者获得的收益增加,流动性提供者将提供更多流动性;流动性深度优化,成交量上升导致协议收入增加,更多人选择锁仓 $AERO 获得协议收益;协议知名度增加,更多外部协议参加协议运转。而以上这一切(基本面)又会继续推动 $AERO 代币上涨,协议价值呈现上升螺旋态势,如下图。

图 2.1 Aerodrome 正向飞轮(价格正反馈)

在 8 月 31 日 Aerodrome 正式上线时,Aerodrome 团队通过控制其 $veAERO 向 $AERO-USDC 池提供了接近 7% 的 $AERO 排放。由于 8 月 31 日流通的 $AERO 数量极少,当第一笔 $AERO 交易产生时,$AERO 被定价,此时,由于巨大的 lp 收益与极小的 lp 池,在 8 月 31 日 8:01 $AERO-USDC 池的 lp APR(不是APY,APR为未复利年化)曾高达 10000%(这个数字是笔者看到的,理论上因为非常小的池子与高额奖励情况下,APR可以更高),此时由于巨大的流动性提供收益引发 $AERO 代币稀缺,流动性提供者购买更多的 $AERO 提供流动性,并因此推动了 $AERO 价格的上涨,$AERO 价格上涨推动流动性提供者获得更多的收益,正向飞轮就此产生。在 8 月 31 日短短一天,Aerodrome 协议便吸金 2 亿美元 TVL,占据 Base 链总锁定价值的半壁江山。

2.2 上升螺旋与死亡螺旋:如何打破?

在 Aerodrome 实现上升螺旋万众瞩目时,我们不妨思考,这场螺旋什么时候会结束?我们都知道金钱不会凭空产生,那么在这场挖矿盛宴中(通过提供流动性获得 $AERO 奖励),短期内金钱的流向如何?

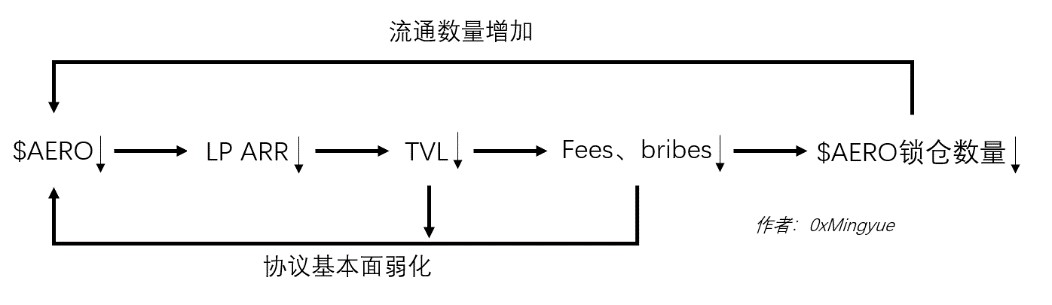

由于提供流动性获得的 $AERO 代币是线性排放的,市场上流动的 $AERO 会逐渐增加,当到达一个临界点时,聪明的市场参与者会发现随着 $AERO-USDC 流动性池的深度增加,流动性挖矿收益不再有利可图,这时,这批市场参与者选择卖出手里的 $AERO ,这导致了 $AERO 价格的下降,当卖出力量与买入力量到达平衡状态时,上升飞轮被打破, $AERO 价格不再上涨,这时 $AERO-USDC 流动性池的收益也不再改变。随着时间的推移更多的 $AERO 被释放,当卖出力量超过买入力量时,$AERO 价格将会下跌,随之而来的便是下降螺旋,如下图。

图 2.2 Aerodrome 负向飞轮(价格正反馈)

当前市场中存在许多正处于下降螺旋的ve(3,3)代币,一个代表是 Arbitrum 上的 CHRONOS 协议,如下图,其项目代币 $CHR 较 5 月 4 日开盘高点 $1.81 在 4 个月内已下跌至现价 $0.0168 ,跌幅高达 99%。

图 2.3 $CHR代币价格 k 线图

尽管 Aerodrome 有一个看起来可靠的团队以及和 Base 有合作关系,但其代币 $AERO 可能仍难以逃脱进入下降螺旋轨道,如何打破这个下降螺旋?其实 Aerodrome 的母协议 Velodrome 已经给出了一份答卷,而这份答卷的核心便是 — — 提高锁仓率,将协议参与者的利益与协议的发展牢牢绑定。Velodrome 协议于 2022 年 6 月 1 日上线以来,在 Velodrome 团队出色的业务能力与 Optimism 基金会给予的累计高达总计 700 万 $OP 代币的情况下,通过举办各类奖金活动,使得协议的锁仓率持续处于高位,据 Velodrome 官方 discord 统计数据[5],9 月 2 日该协议的锁仓率仍高达 79.03%。

3 ve(3,3)发展规划:重拾上升螺旋

对于 ve(3,3) 代币的核心健康度指标 — — 锁仓率,在本节中将讨论一些让协议增加锁仓率,让协议重拾上升螺旋的方法。

3.1 给予锁仓奖励

给予协议锁仓者锁仓时一次性奖励是最简单粗暴的做法,就像 Velodrome 所做的,在 2022 年 6 月 Velodrome 上线以来,该协议通过 optimism 基金会的资助给予了新的协议锁仓者几乎 15% 的锁仓返还收益,从目前来看,Velodrome 是成功的,其在 optimism 链 TVL 超过了所有的明星协议,如 Uniswap 以及 Curve。

3.2 Launchpad:赋能锁仓者

当笔者在今年 6 月猜想币安交易所为何不上线 Optimism 网络上这样一个明星项目 Velodrome 的代币时,Velodrome 的联合创始人在 discord 中这样的一句话令我大为惊讶 — — 当一些中心化交易所表示想要上线 $Velo 代币并寻求与团队的合作时,团队的回复是:我们欢迎你们上线 $Velo,但我们不会提供支持。一开始我对于团队此行为甚是不解,但后来我才想明白了这件事:CEX 的价格操纵往往会使得短期投机者大量涌入协议,他们不会参与协议的任何运转与博弈,而仅仅是参与价格炒作,而对于 ve(3,3) 代币来说,价格炒作是致命的 — — 价格炒作导致流通代币增加,锁仓量降低,这使得价格炒作后从价格高位开始下跌后进入的下降螺旋往往意味着协议的死亡。

这也使得我意识到 ve(3,3) 协议的宏伟叙事。成功的 ve(3,3) 协议将定价权牢牢掌握在协议手中,其可以服务其他协议,充当另一种流动性解决方案;其是一种新型的无常损失补偿方案,用协议代币来给予流动性提供者收益;其在市场环境好时,将拥有匹敌主流 CEX 的新币上线场所 — — Launchpad。

ve(3,3)对流动性提供者提供一定的协议代币奖励,这使得 ve(3,3) 类 DEX 拥有与生俱来的新币上线能力 — — 新上线的协议无需聘请任何做市商,其仅需要将 ve(3,3) 协议奖励导入到自己的代币的流动性池中,用户便会为该流动性池提供流动性。而在此处,ve(3,3) 协议也能借 Launchpad 赋能锁仓者,进而来增加协议的锁仓率,提高协议健康率。

4 总结与展望

本文从 ve(3,3) 机制出发,在简要介绍 ve(3,3) 博弈机理后,引出了此类协议的飞轮导致的上升螺旋与下降螺旋的内在原理,进而给出了解决协议下降螺旋的一些方法。ve(3,3) 的愿景如此宏大,且不同的 ve(3,3) 协议往往会对其机理进行小幅修改,笔者精力以及能力有限,文中难免会出现错误以及叙述不详尽的情况,还请读者给予宝贵意见。

我从不同渠道了解到现在仍然有不少 ve(3,3) 协议参与者不知道如何参与此类协议使得自己的收益最大化,以及现在基于 ve(3,3) 协议已经有不少外部协议蓬勃发展,如 Sonne finance、Tarot、Extra finance、fbomb、USDR等,笔者仍希望写一篇这些协议是如何基于 ve(3,3) 协议发展壮大的,以及这些协议的发展现状。保持关注!

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。