编译:深潮 TechFlow

摘要

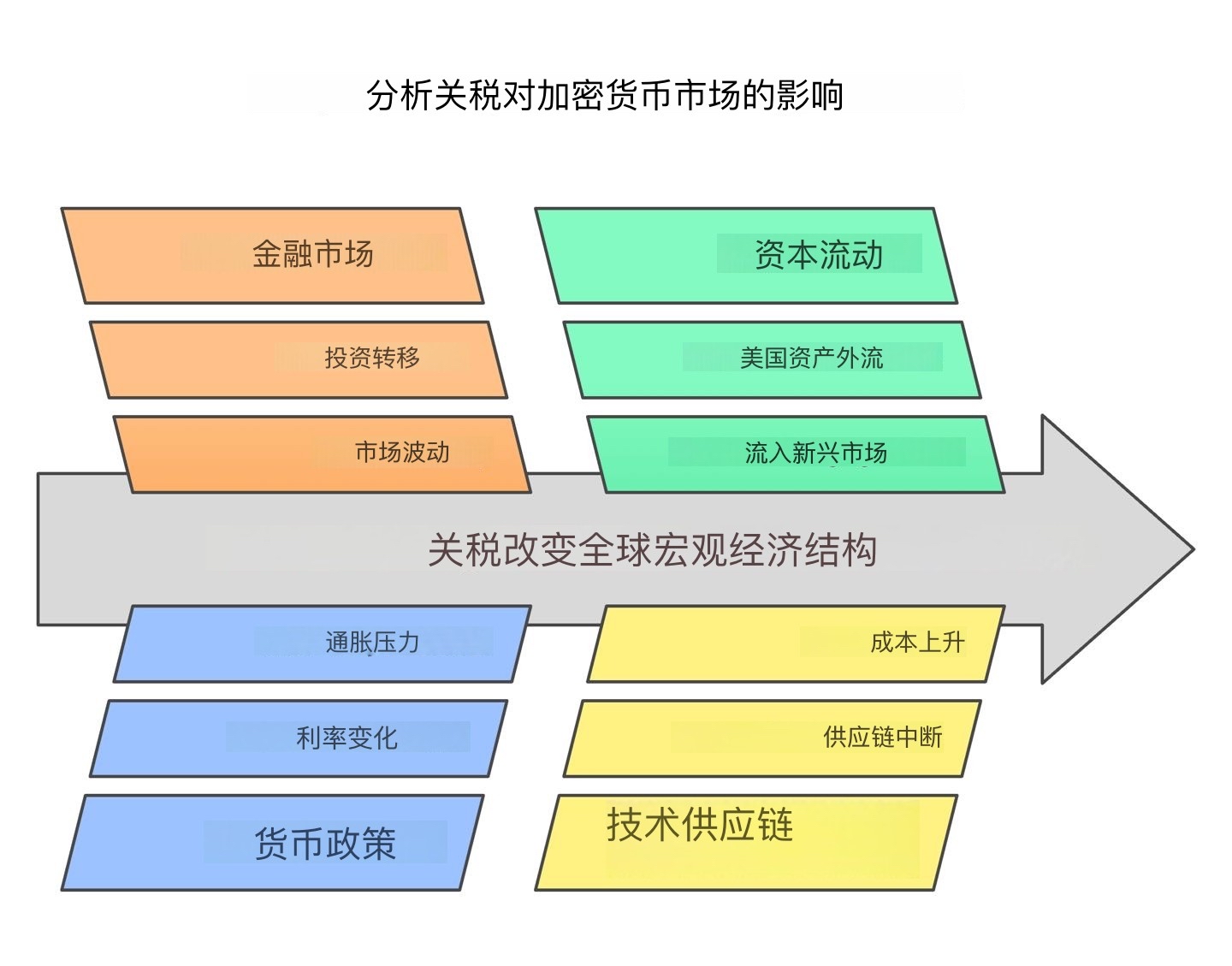

特朗普政府在 2025 年重启关税升级正在改变全球宏观经济结构,这对数字资产市场产生了显著影响。关税政策最初旨在保护国内产业,但在金融市场、货币政策、全球资本流动和科技供应链等方面产生了深远的二级和三级连锁反应,这些都与加密经济密切相关。本报告深入分析了关税如何多方位影响加密货币市场,重点关注流动性状况、矿业经济、资本流动、货币体系分化以及比特币在全球金融秩序中的演变角色。

一、背景:「美国庞氏」与全球资本流动

二战后,美国构建了一个自我强化的经济飞轮:外国向美国出口商品,并将其美元盈余回流至美国金融资产(国债、股票、房地产),这使得收益率保持低位,资产估值维持高位。这一循环推动了信贷扩张、消费增长和资产通胀,确立了美元作为全球主要储备货币的地位。

然而,新冠疫情时期的财政过度支出、激进的货币宽松政策以及不断攀升的主权债务水平,动摇了这一体系的结构完整性。特朗普政府重新引入关税代表着试图「强制重置」这一体系——但这可能会破坏维系这个「庞氏骗局」的核心机制。

图:关税对加密货币市场的影响,内容由 AI 翻译

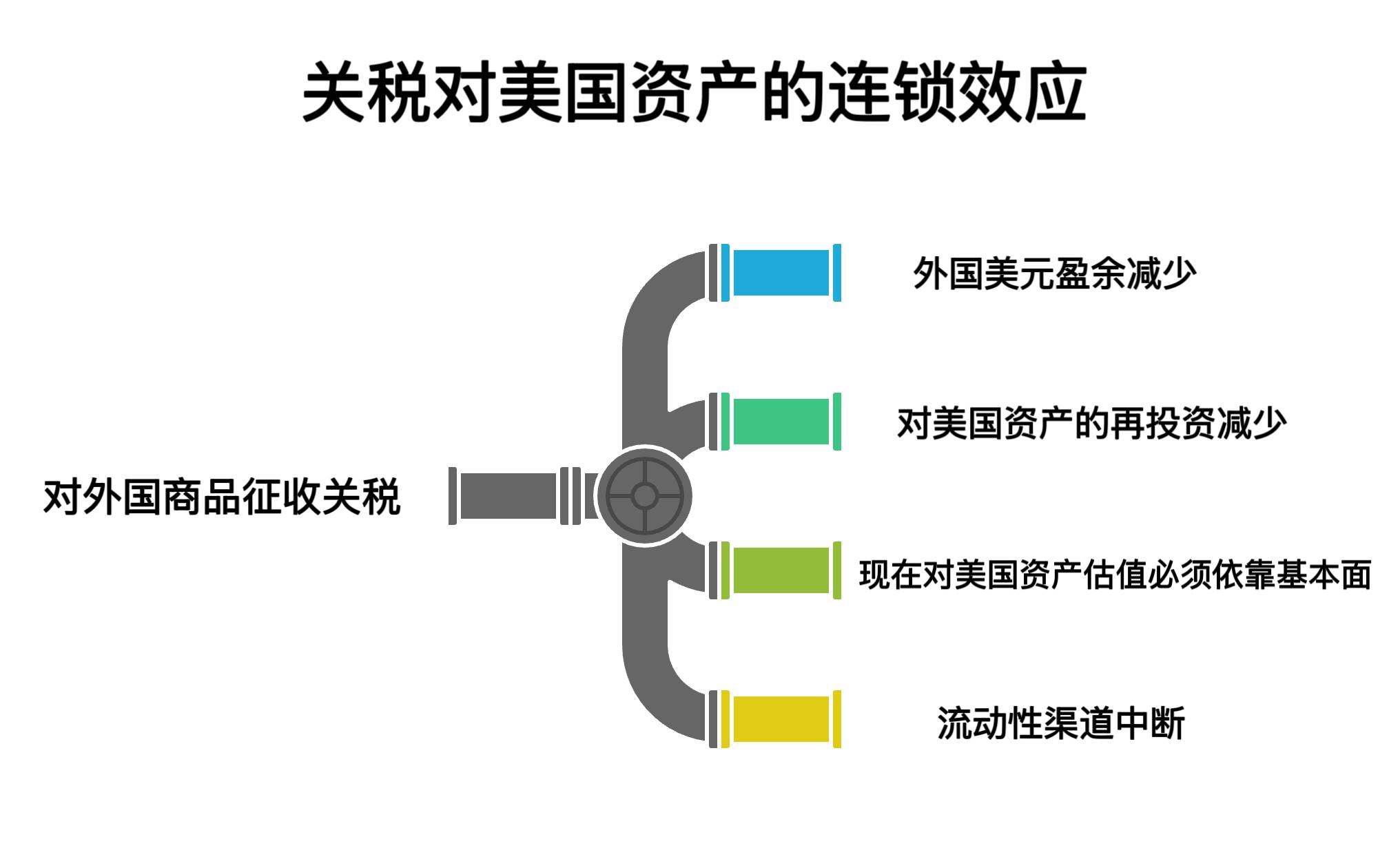

运作机制:

-

关税减少外国出口商的美元盈余

-

盈余减少意味着对美国资产的再投资下降

-

此前受外资流入支撑的美国资产估值,现在必须依靠基本面盈利和增长指标来证明其价值

-

流动性渠道的扰动波及所有资产类别,包括加密货币

图:关税对美国资产的连锁效应,深潮 TechFlow 译

二、短期影响:流动性冲击与情绪转变

-

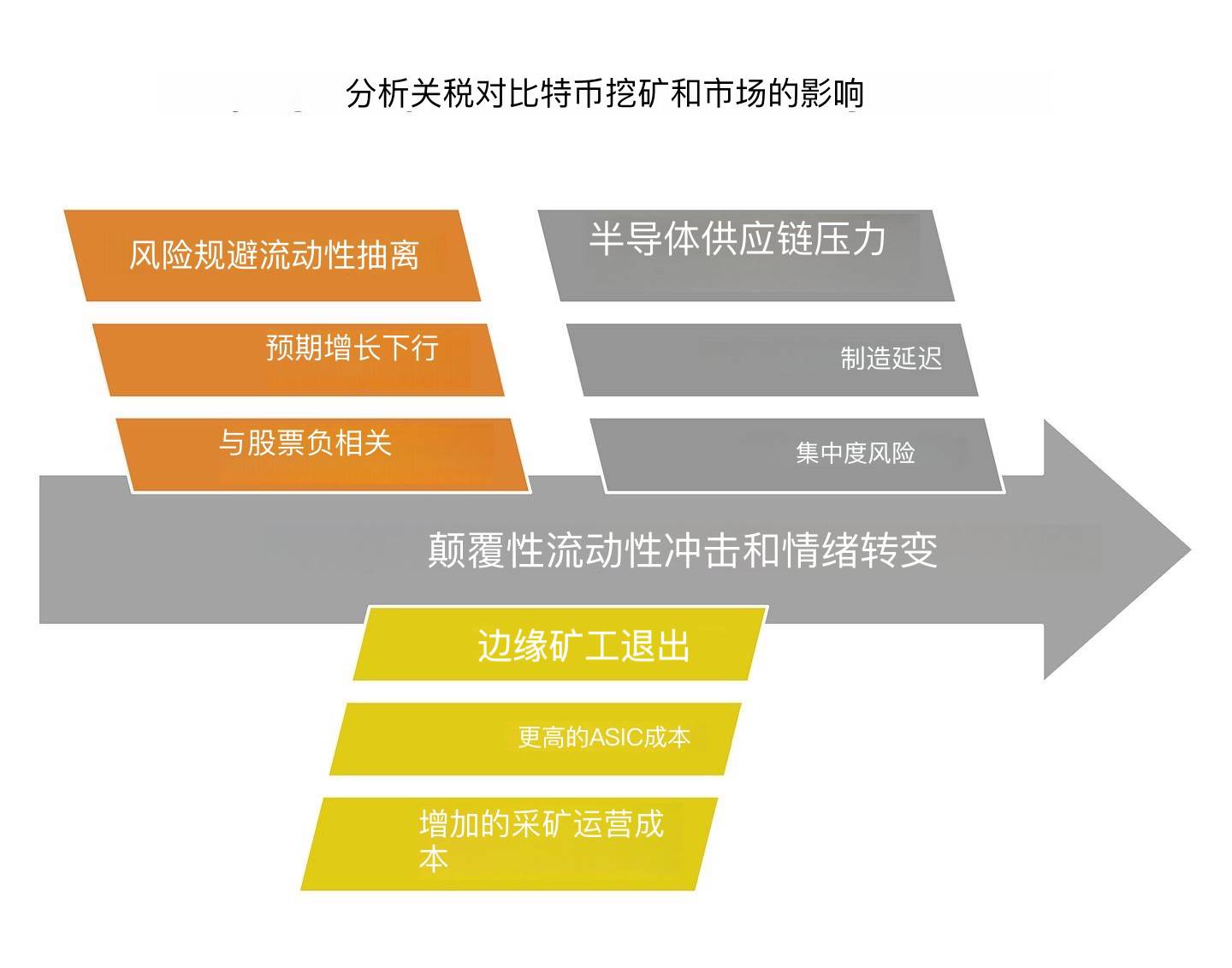

避险导致的流动性枯竭

关税触发全球避险情绪,市场下调增长预期。作为历史上的高贝塔资产,比特币(BTC)在此类流动性冲击中最初与股市呈负相关。在特朗普 2025 年 4 月推出关税方案后,BTC/USD 日内下跌约 8%,短暂触及 8.1 万美元。

-

矿业运营成本上升

针对中国矿机硬件(ASIC、GPU、半导体)的新关税提高了矿业运营的资本支出要求。

-

影响模型:假设能源成本和网络难度不变,ASIC 成本增加 10% 可能使矿业利润率下降 6-8%

-

弹性:较高成本可能迫使边际矿工退出,潜在降低算力增长速度,收紧矿业经济状况

-

半导体供应链压力

针对关键芯片组件的关税扰乱了新一代矿机硬件的生产时间表,这可能延缓算力扩张,加剧矿业中心的集中度风险。

图:关税对比特币挖矿和市场的影响,内容由 AI 翻译

三、中期影响:货币体系重组与加密货币货币化

-

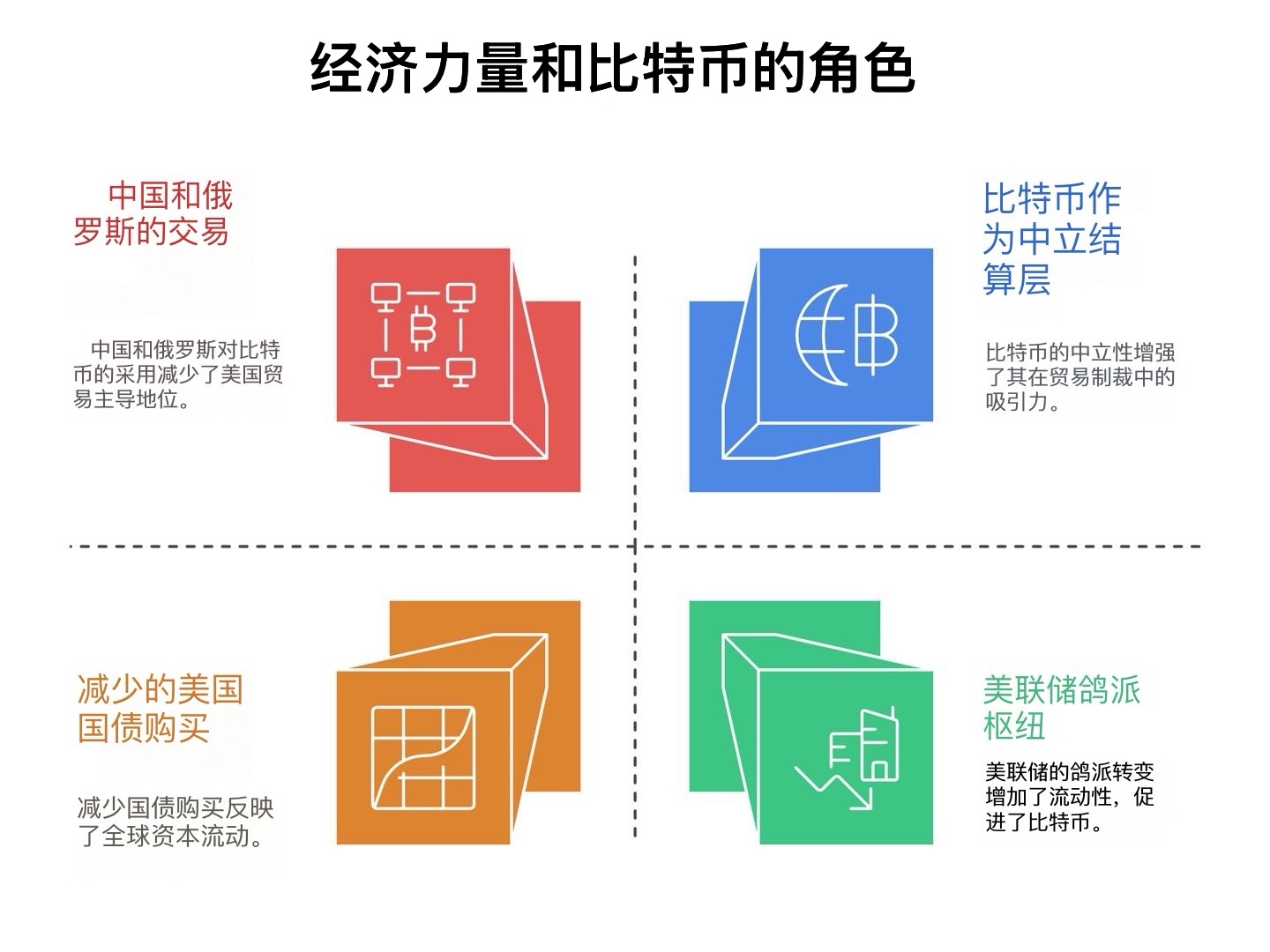

美联储政策作为比特币催化剂

如果关税显著减缓 GDP 增长但未重燃通胀(由于消费收缩而非供给冲击),美联储可能被迫转向鸽派。

-

运作机制:降息扩大流动性,降低实际收益率,这历来与比特币价格上涨相关(负实际利率有利于无收益资产)

-

观察:截至 3 月底,现货比特币 ETF 今年净流入约 6 亿美元,表明尽管关税引发波动,结构性需求仍然持续

-

贸易基础设施的武器化

贸易制裁和关税加速去美元化趋势。

实证数据:

-

中国和俄罗斯使用比特币和其他数字资产结算能源交易

-

玻利维亚探索基于加密货币的能源进口

-

法国电力公司(EDF)考虑将比特币挖矿作为出口变现策略

这些举措验证了比特币作为中立结算层、抵御主权干预的理论。

-

全球资本重新配置

外资对美国的流入减少改变了全球流动性动态:

-

随着外国买家减少美国国债购买,长期资产(股票、债券)面临阻力

-

在这种环境下,比特币等非主权资产可能吸引寻求替代储备的边际流动性

图:经济力量和比特币的角色,内容由 AI 翻译

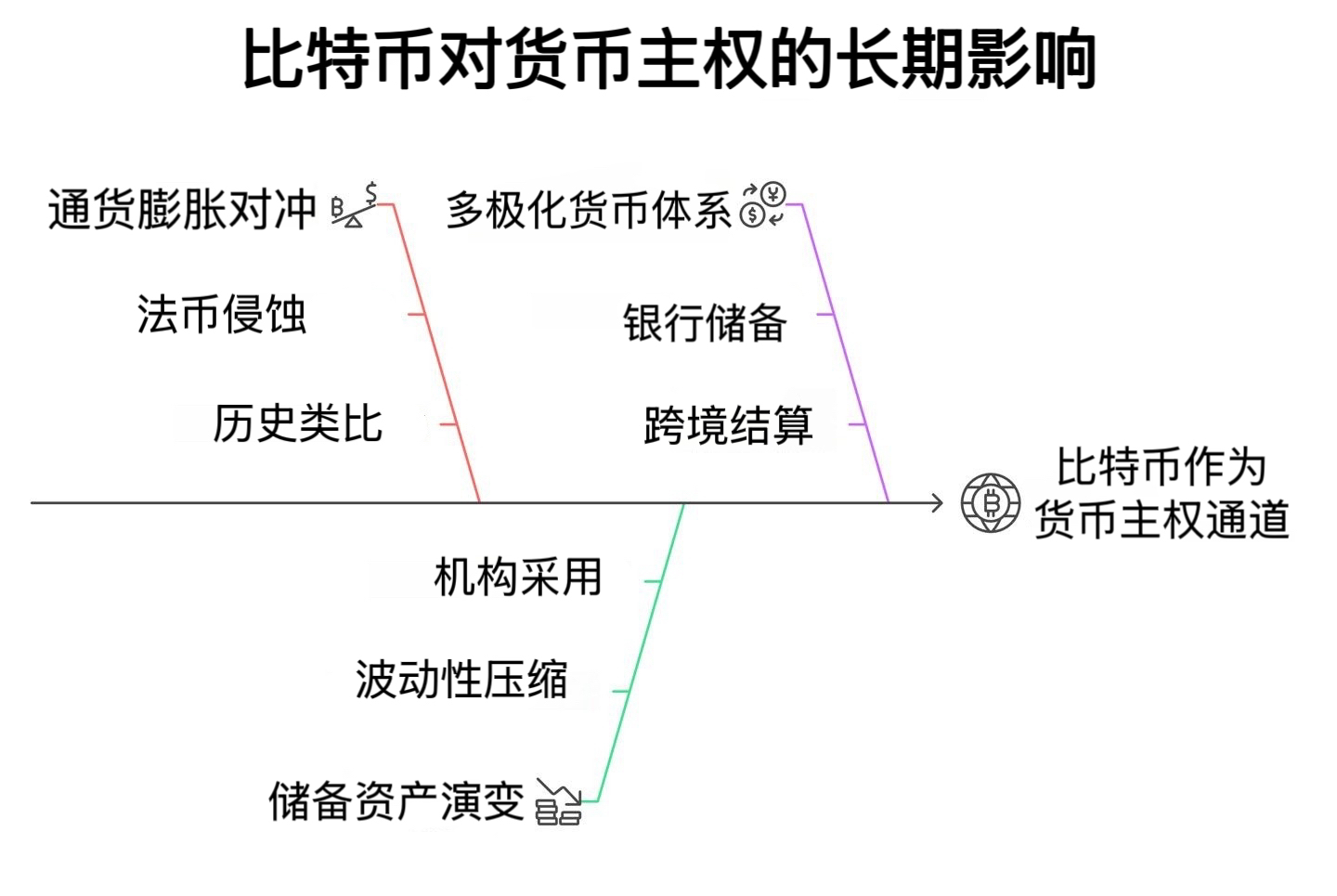

四、长期影响:比特币作为货币主权通道

-

通胀对冲与法定货币贬值

如果持续的贸易争端在结构上损害法定货币的购买力,比特币作为通胀对冲工具的效用可能增加。

历史类比:

-

阿根廷和土耳其在货币崩溃期间本地比特币采用率激增

-

布雷顿森林体系崩溃后黄金的表现

-

从风险资产到储备资产的演变:比特币的行为具有路径依赖性

如果主权货币不稳定成为常态,比特币相对法定货币的波动性可能降低,这将鼓励机构配置者采用

关键转型指标监测:

-

相对股市的波动性收敛

-

与通胀保值债券(TIPS)相关性增加

-

国库和主权财富基金试点配置

-

多极货币体系与比特币结算层

美国中心贸易架构的瓦解为替代性跨境结算层的崛起创造了机会,其中比特币因其去中心化和抗审查特性而独具优势。

潜在发展趋势:

-

各国央行持有比特币作为储备多元化对冲工具

-

能源出口国倾向采用基于比特币的结算方式以规避美元敞口

图:比特币对货币主权的长期影响,深潮 TechFlow 译

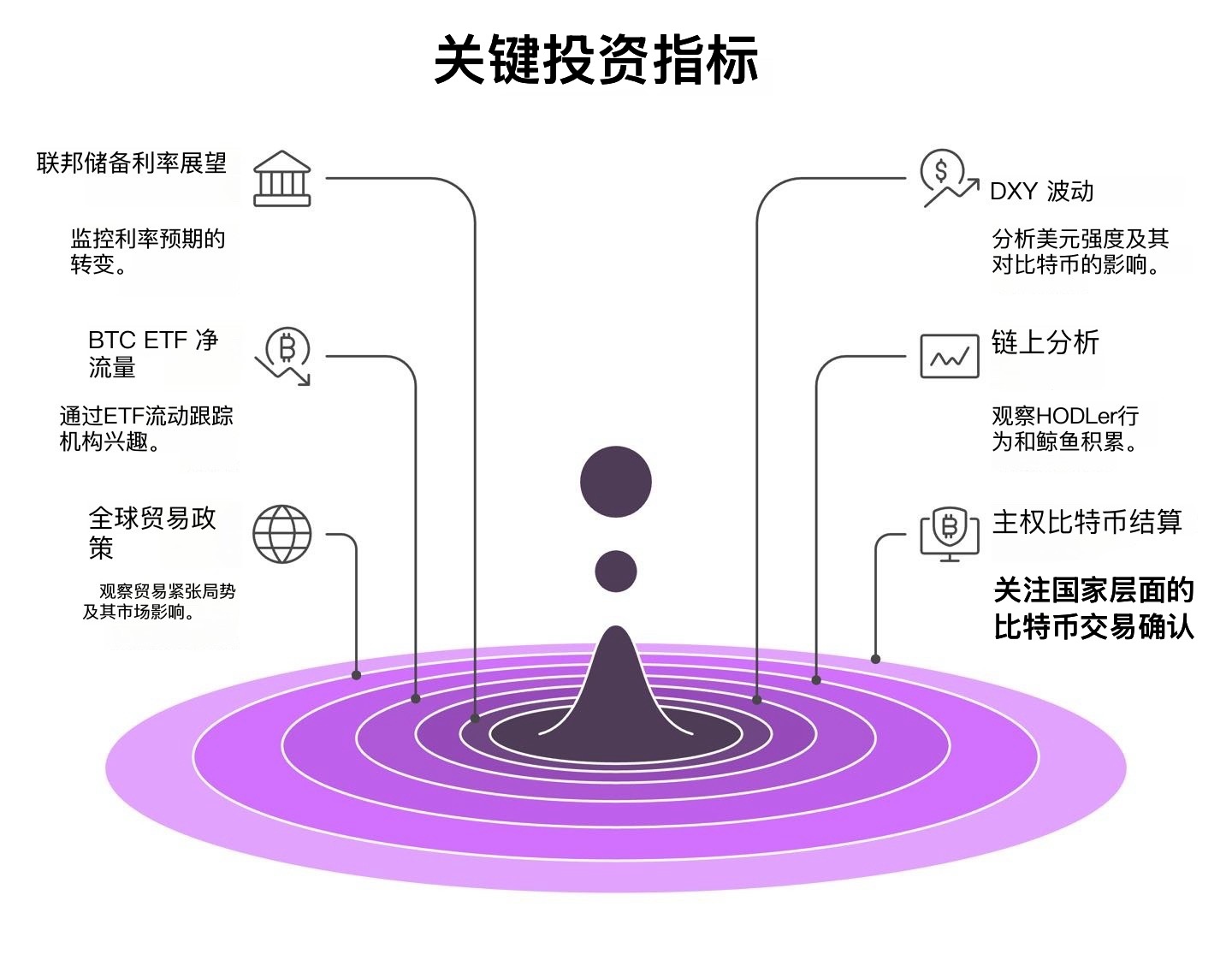

五、投资者需关注的关键指标

-

美联储利率展望:联邦基金期货曲线变化

-

美元指数(DXY)走势:持续走弱对比特币利好

-

比特币 ETF 净流入:机构投资兴趣的重要指标

-

链上分析:持币者行为、大户积累情况、交易所储备变化

-

全球贸易政策升级:关注欧盟、中国的报复性措施

-

主权比特币结算:关注国家主体确认的比特币交易事件

图:关键投资指标,内容由 AI 翻译

六、结语:新货币范式的开端?

虽然关税主要针对贸易平衡和国内产业保护,但其连锁反应触及全球资本市场的方方面面。对加密货币市场而言,关税不仅是短暂的风险事件,更可能催化全球金融轨道的结构性重组。

随着经济民族主义、贸易分化和去美元化趋势加速,比特币作为"中立货币"的加密原生理论正在从理论走向现实。在金融分化特征明显的多极世界中,比特币作为主权中立储备资产和能源结算层的角色不仅可能存续,更有望蓬勃发展。

投资者、矿工和协议开发者应当调整其策略,以适应这个流动性流向、货币信誉和主权信任被根本重新定义的新时代。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。