作者:@Web3_Mario

摘要:上周加密货币市场经受了较大的回撤,市场上普遍归因为美联储主席鲍威尔的所谓“鹰派降息”,引发了风险市场对通胀与经济衰退的担忧,但是据笔者分析,这恐怕只是引起资本恐慌的次要因素,真正的影响在于特朗普在上周三联合马斯克发起的对国会短期支出案的强势施压,甚至扬言取消债务上限规则所引发的不确定性,引爆了资金的避险情绪。

鲍威尔恐怕躺枪,宏观数据并不足以引发市场对货币政策风险的恐慌

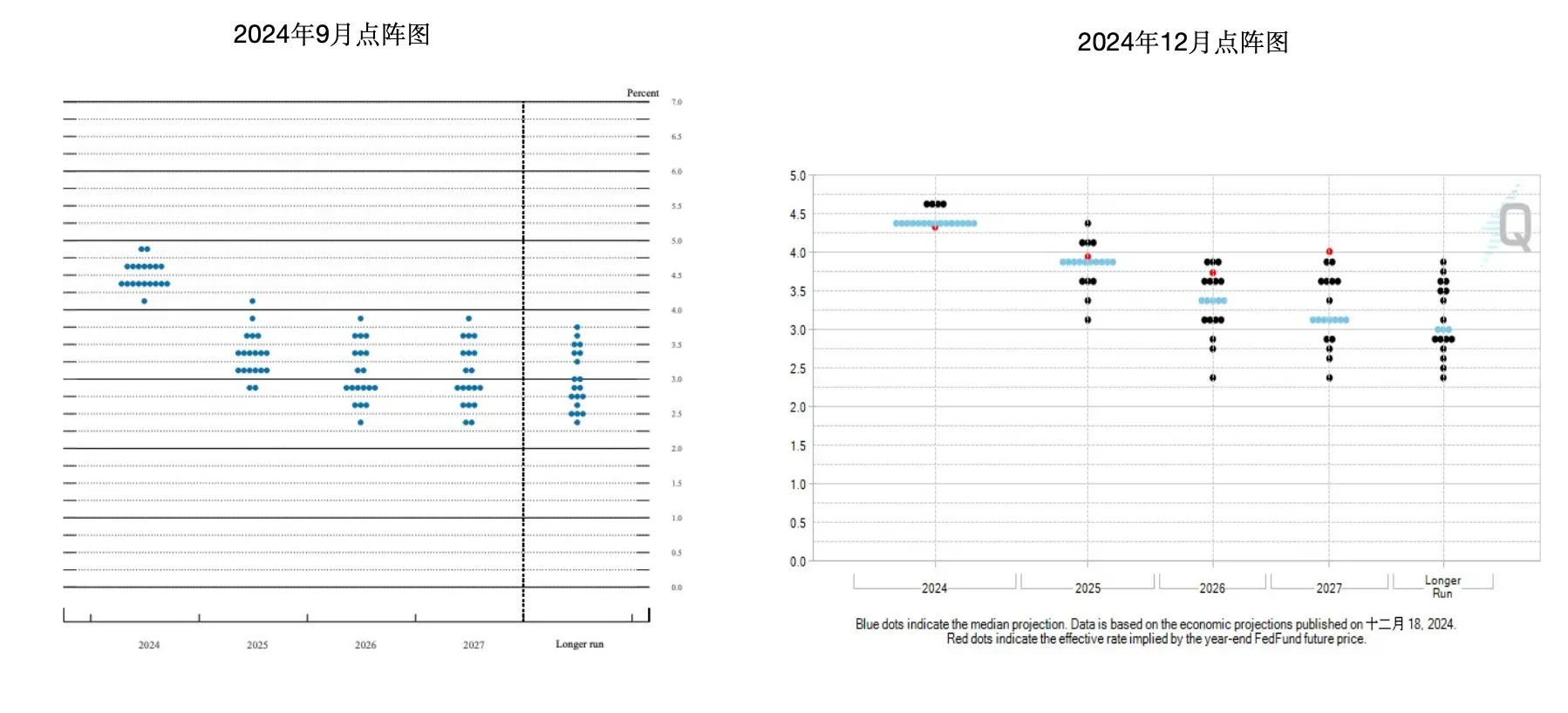

上周四凌晨的 FOMC 利率决策符合市场预期,以降低 25BP 收场,市场普遍将风险市场的下跌归因到两个方面,首先据点阵图显示本次议席并没有取得一致的统一意见,其中克利夫兰联储主席哈马克倾向于维持利率不变。另外 25 年的目标利率中位数上调到 3.75%~4.00%,相比于上一次 9 月点阵图目标利率中位数的 3.25%~3.5%,降息预期从 4 次下调到 2 次。在这里稍微补充介绍一下,所谓点阵图(Dot Plot)指的是美联储用来表达货币政策制定者对未来利率路径预期的一种图表工具。它是联邦公开市场委员会(FOMC)会议中发布的经济预测摘要(Summary of Economic Projections, SEP)的一部分,通常每年发布四次,主要用于观察美联储内部的政策共识。

除此之外随后的答记者问环节,鲍威尔的一些发言被市场解读为鹰派指引,主要包含两个方面:首先对未来一年的通胀前景似乎展示出担忧的态度,另外对建立比特币储备,美联储的态度,鲍威尔并未给出积极的回应,但阅读全文后感觉鲍威尔对通胀风险的担忧并不来自某些宏观指标的变动,更多的还是来自与特朗普政策的不确定性。同时他对未来经济前景的展望也透露出足够的信心。

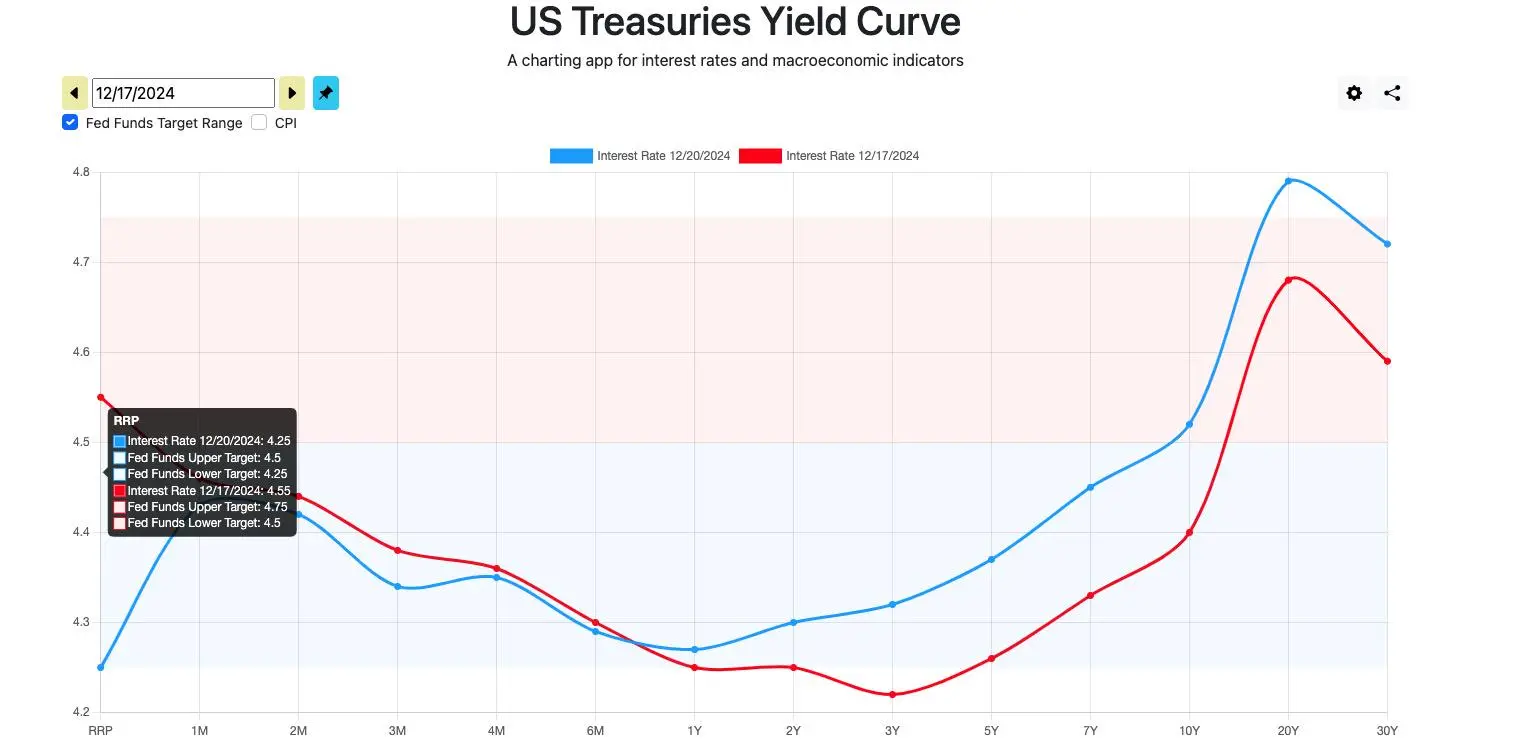

那么接下来让我们看一下为什么这么说,首先来看下美联储决议及相关内容公开前后的美国国债收益率曲线变化,可以看到远端利率的确走高,但对 1 年期收益率影响并不是很大,这说明市场的确对远期经济前景有了更多的担忧,但至少风险并不是短期内发生的。

从 25 年 12 月到期的 30 天联邦基金期货合约价格可以看出,事实上市场对未来两次降息的前景早在 11 月开始就已提前反应,因此把回调主要归因到美联储未来利率决策风险上似乎显得立论不足。这里再补充一点,隐含利率的计算是用 100 减去当期期货价格。

接下来我们来看下几组宏观数据,PCE 指数、非农与失业率以及 GDP 增长细项,可以看出美国 PCE 指数至少在过去一段时间并没有出现明显的上涨,无论是从 PCE 同比还是从核心 PCE 同比增速均保持在 2.5 以下,同时密大预期通胀率也保持稳定,失业率也没有出现明显的增加,同时 11 月非农相比于之前也出现了增长,这也说明了就业市场也展现了强劲的一面,考虑到后面特朗普的减税与,最后 GDP 增长也趋于稳定,并没有在某个细项上出现明显的下滑,因此从宏观数据的角度,并没有数据可以支撑未来一年通胀重燃或经济衰退的判断。这也就说明,鲍威尔的担忧还是来自于特朗普不确定的政策效果上。

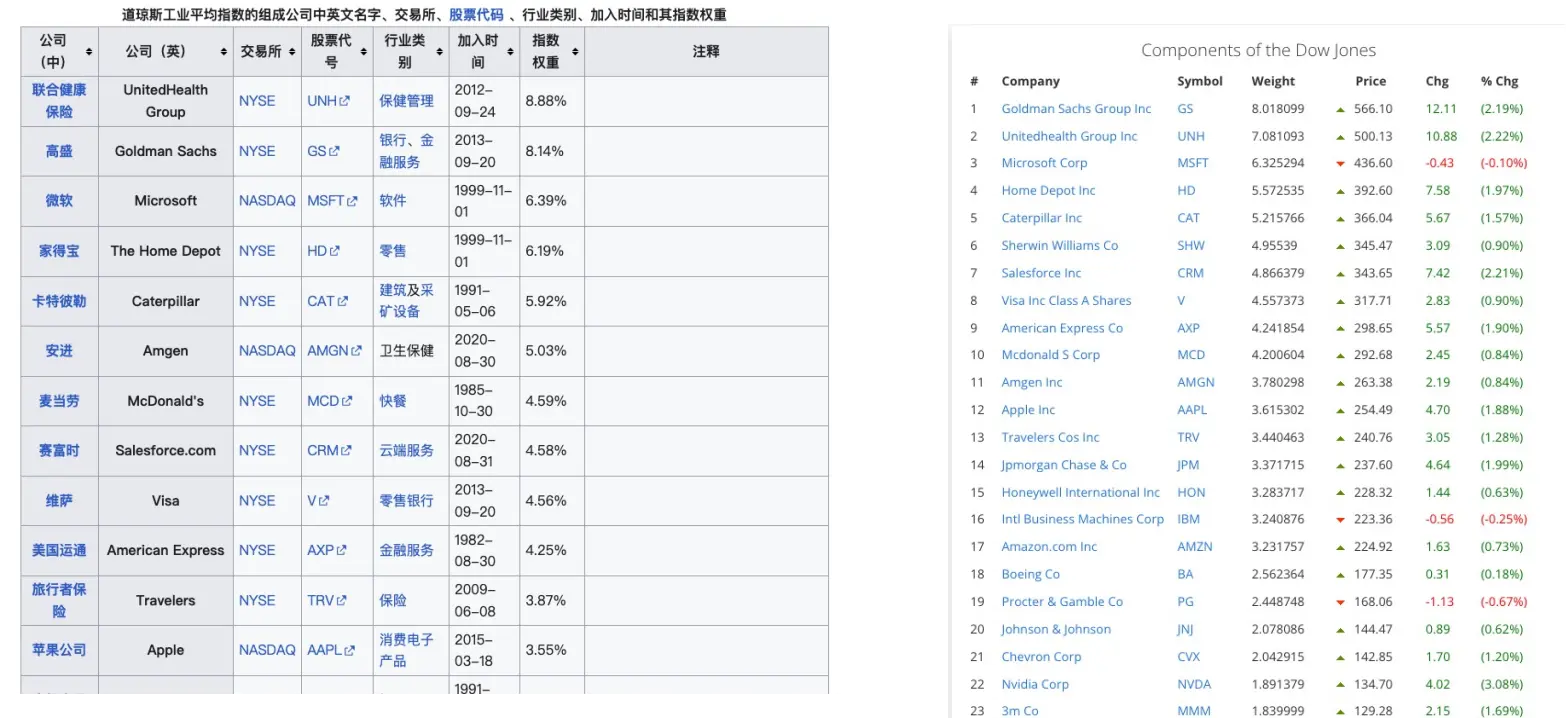

在这里稍微再解释一个点,道琼斯指数已经创纪录的连续下跌,有朋友认为这反映出市场对未来美国工业发展前景的悲观,但是展开了解了一下,造成这个影响的主要原因看起来并不是系统性风险,而主要来源于联合健康保险的大幅下修。首先道琼斯工业平均指数(Dow Jones Industrial Average, DJIA)是价格加权指数,这意味着每只成分股的价格对指数的影响取决于其股票价格的绝对值,而非市值。这就意味着价格高的标的将在道指中具备更高的权重,而截止到 2024 年 11 月 2 日,联合健康保险在道指中的权重占比最高,占 8.88%,而在最新的个股权重中,UNH 权重已经下降到了 7.08%,股价从 12 月 4 日的 613 一路下降到当前的 500,跌幅高达 18%,而其他高权重股并没有见到如此跌幅,因此道指的下跌主要原因还是来自于高权重股 UNH 的单点风险,而非系统风险,那么 UNH 到底发生了什么事呢,主要诱因是 UNH 的 CEO 汤普森(Brian Thompson)与 12 月 5 日,在纽约曼哈顿希尔顿酒店外被一名枪手连开数枪,经送医后不治身亡。枪手名叫曼吉奥尼(Luigi Mangione),具有良好的社会背景,审讯过程显示,他的行为更多的来自于对 UNH 在医保方面对美国民众剥削,这引发了社会对其较为普遍的同情,引爆了美国长久以来的昂贵的医疗成本矛盾,这也符合特朗普的医保改革政策方向,因此两者共振引发了股价大跌,在这里不展开介绍。

当然关于比特币储备的小插曲,笔者认为鲍威尔的态度事实上并不太重要,就像他自己说的那样,是否推进这个提案的确定权在国会众议员,而非美联储,于此同时参考美国石油和黄金储备的建立以及管理框架,前者的管理权归美国能源部,后者归财政部,当然管理过程中会涉及到其他部门的协作,例如 SEC、CFTC 等监管,以及 FED 的政策影响。不过在这个过程中,这些部门更多的是起到了协作的角色。

那么市场为什么会做出如此剧烈的反应,笔者认为主要原因在于特朗普在上周三联合马斯克发起的对国会短期支出案的强势施压,甚至扬言取消债务上限规则所引发的不确定性,引爆了资金的避险情绪。

特朗普协滔天权势威胁永久取消债务上限,为传统美元信用体系蒙上阴影,市场开始避险交易

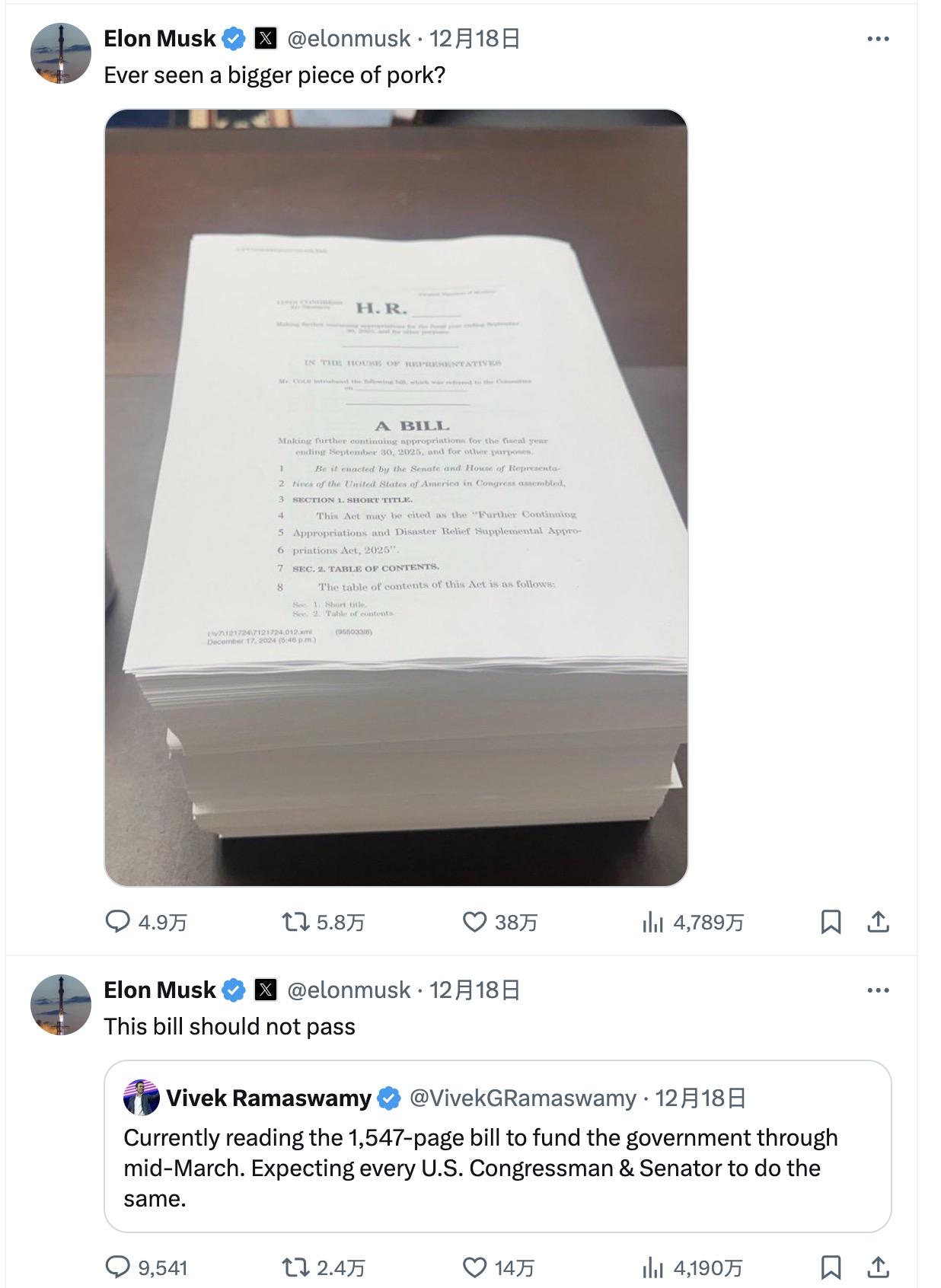

不知道有多少小伙伴关注到上周发生的美国国会中关于短期支出的博弈,在上周二 12 月 17 日,众议院议长迈克·约翰逊本与民主党就政府支出达成了一项短期协议,将延长政府资金至明年三月,以避免政府关门。同时,为了法案的通过,约翰逊还向民主党做出了一些让步,并附上了几项得到两党支持的法案。然而在 12 月 18 日,马斯克开始在 X 中疯狂抨击提案,认为该提案严重侵害了纳税人的权益,导致该提案迅速被拒绝。

与此同时,整个过程也获得了特朗普的支持,特朗普在 True Social 中声称国会需要在 1 月 20 日特朗普正式上任之前,废除荒谬的债务上限规则,因为他认为这些债务问题是由拜登民主党政府造成的,理应有他解决,此后共和党迅速修正了新的支出法案,不仅删除了一些妥协性支出,同时补充了废除或暂停债务上限的提案,但该提案在周四 (12 月 19 日 ) 在众议院,以 174 票支持、235 票反对在众议院闯关失败,未能通过。这也引发了政府停摆的风险,当然最终与 12 月 20 日,众议院才最终通过了一项新的临时支出法案,这距离最后期限仅剩几个小时,在该提案中删除了对债务上限的修改提案。

虽然新的支出案被通过,避免了政府部门的部分停摆,但是笔者认为特朗普所表达的对债务上限的废除的态度,明显引发了市场的担忧,我们知道特朗普的权利是历届美国总统中最大的一位,特别是在众议院也取得了绝对的话语权,而新任众议员将在 1 月 3 日宣誓并正式上任,届时关于废除债务上限的通过可能性将大大增高,因此我们就来分析一下由此带来的影响。

美国的债务上限(Debt Ceiling)是指美国联邦政府可以借款的最大法定额度,于 1917 年首次设立。这个额度是由国会设定的,是为了限制政府债务的增长。债务上限的存在目的是防止政府过度借债,但它实际上并不是控制债务水平的有效手段,而是政府能够合法借款的上限。除了建立财政纪律外,债务上限也是两党博弈的很重要的武器,往往在野党会通过攻讦执政党的支出法案,所引发的政府停摆风险,来获得更多的谈判筹码。

当然美国债务上限曾多次暂停过,通常是通过立法的形式,由国会通过法案暂停债务上限的适用。暂停债务上限意味着政府可以继续借款,而不受设定的上限限制,直到法案规定的截止日期或债务达到某个新的水平。比较典型的案例如下:

- 2011 年 -2013 年:在 2011 年,美国面临严重的债务上限危机。当时,国会和总统奥巴马就如何提高债务上限进行激烈谈判,最终达成了一项协议,暂时提高了债务上限,并采取了一些削减预算的措施。除此之外,为了避免政府违约,2013 年 10 月,美国国会通过了一个法案,暂停了债务上限,并且允许政府借款直到 2014 年 2 月。当时美国的债务水平已经接近上限,暂停债务上限避免了政府违约的风险。

- 2017 年 -2019 年:在 2017 年,美国国会再次通过了一项法案,暂停债务上限,允许政府继续借款,直到 2019 年 3 月。该法案还包括了其他财政事项,并与预算和政府支出的协议挂钩。这一暂停使得美国政府避免了可能的违约。

- 2019 年 -2021 年:2019 年 8 月,美国国会通过了《两年预算协议》,此协议不仅增加了政府支出的上限,还暂停了债务上限,让政府能够借更多的钱,直到 2021 年 7 月 31 日。这一暂停使得政府能够继续借款,且不受债务上限的制约,从而确保了政府的正常运行,避免了政府关门和债务违约。

- 2021 年:2021 年 12 月,为了避免美国政府违约,国会通过了债务上限临时调整法案,将债务上限提升至 28.9 万亿美元,并允许政府借款直到 2023 年。这次调整是在 2021 年 10 月到期前最后一刻进行的,避免了债务违约的风险。

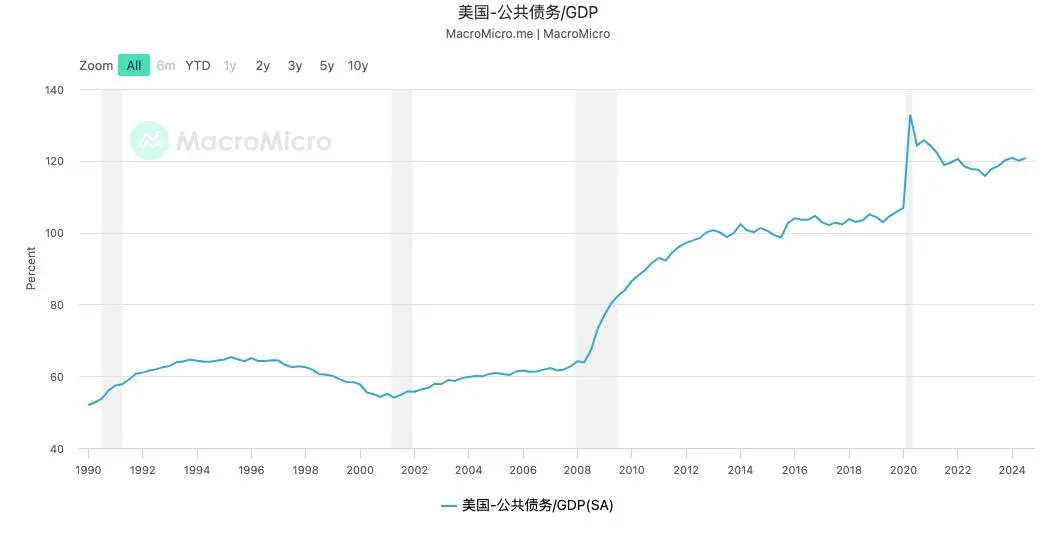

可以看到每次暂停债务上限都是为了应对某些特殊事件,例如 08 年的金融危机以及 21 年的疫情等。但是为什么此时重提取消债务上限会引发如此影响,核心在于美国当前的债务规模,目前美国公共债务对 GDP 的比例已经来到了历史最高点,超过了 120%,若此时废除债务上限,这意味着美国将在未来较长一段时间内不受任何财政纪律的约束,这对美元信用体系造成的影响事实上是不可预估的。

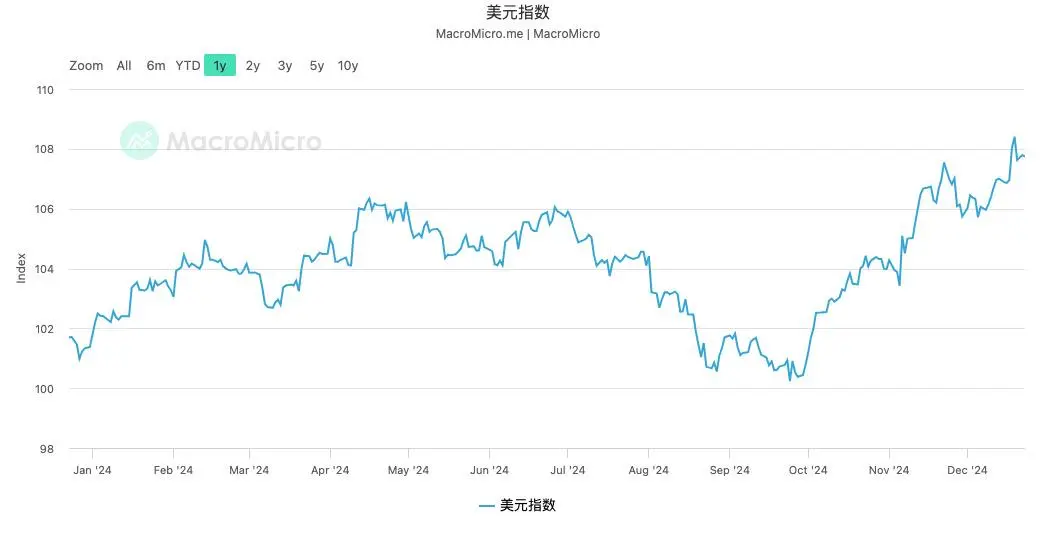

那么特朗普为什么需要这么做,理由也很简单,为了度过短期内的债务危机风险,我们已经知道在特朗普的执政重心中,减税和降低公共债务是两个最重要的目标,然而减税政策虽然可以增长经济活力,但势必在短期造成政府收入的降低,当然由此产生的财政缺口有可能通过增加关税来弥补,但考虑到制造业国可以通过降低汇率来应对,这就是为什么最近在降息周期内,美元指数还保持强势,核心还是在于各国为应对可能的贸易战而未雨绸缪。于此同时削减财政支出可能造成的本土型企业收益的下滑也为经济增长的潜力蒙上了一层阴影。因此为了度过这个政策推行的阵痛期,特朗普当然希望一劳永逸的解决这个问题,因此废除债务上限的枷锁,短期靠继续举债度过财政危机就显得非常合适。

最后来看下为什么会对加密货币造成影响,我想核心还是在于对比特币储备的叙事的打击。我们知道在最近的加密货币核心叙事中,美国通过建立比特币储备解决债务危机问题是其中比较重要的一环,但如果特朗普直接通过废除债务上限规则,就相当于间接打击了该叙事的价值,在之前的分析中我们已经降到当前加密货币正处在找寻新的价值支撑的阶段,由此引发获利盘的锁利避险也是容易理解的。因此我认为在接下来的一段时间内,对特朗普团队的施政观察的优先级明显高于其他因素,需要持续关注。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。