加密友好型银行Silvergate(SI.N)正遭遇一连串暴击。

3月2日,Silvergate刚宣布推迟发布2022年度报告,承认自身已经“资本不足”。随后Coinbase、Paxos、Circle先后停止和Silvergate的业务合作,Tether、Gemini纷纷澄清在Silvergate没有敞口,受此影响其股价单日跌幅近60%。

作为继Signature Bank之后的第二大加密银行服务商,其和多个交易所、做市商以及稳定币发行商均具有紧密联系,而其自身在FTX暴雷之后已经遭受一系列打击,而伴熊市而来的客户挤兑有可能加重流动性危机。

但总体上,Silvergate仍旧处于SEC和银行业监管范畴内,其已经接受多笔贷款和救助资金,在监管部门介入后,如果能制止住严重的挤兑,提振市场和客户信心,有望将危机控制在一定范围内。

社区银行转型借加密东风起势

按照其自述,Silvergate成立于1988年,位于美国加州,最早是一家社区零售银行,2013年CEO Alan Lane准备进入加密行业。

从产品形态上划分,Silvergate在加密世界的经营模式可以分为三个板块:借贷、SEN和收购的Facebook胎死腹中的DIEM稳定币。其中借贷业务主要面向矿企Marathon和Microstrategy,其次是主要面向交易所的SEN网络主要客户对象是各大交易所和交易机构,帮助交易所和客户更好的进行出入金,起到了沟通传统银行系统和加密业务,以及法币和加密货币之间的联系的作用。截至2022年12月Silvergate总共有1620个客户,其中包括104家交易所。

其中,最重要的业务板块是SEN(Silvergate 交易网络 ,Silvergate Exchange Network),可以使交易所和机构投资者不间断的在自身的 Silvergate 账户和其他 Silvergate 客户的账户之间发送美元,可以进行交易之间的实时结算。其研发的RESTful JSON APIs 可让客户查询电汇数据,避免因银行营业时间限制而导致交易延迟的问题,是全球加密货币市场能够24小时运行背后的重要支柱。SEN作为主要业务,帮助Silvergate赚取了转账和服务费,大约占其总收入的20%。

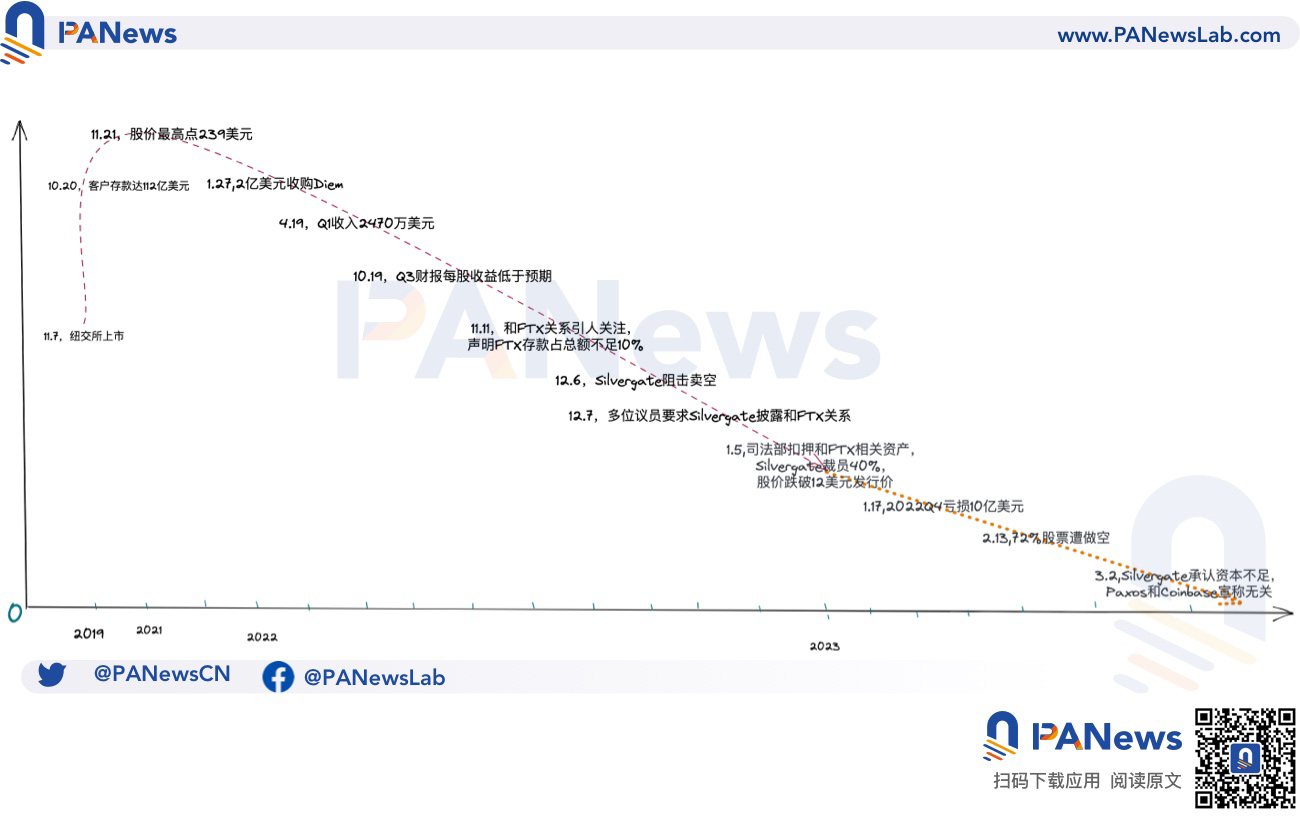

创新的业务模式让Silvergate在上轮牛市期间赚得盆满钵满,2021年10月20日客户存款达112以美元,2021 年Q4,SEN 处理了总额超过 2,000 亿美元的业务往来,成为仅次于Signature的第二大加密友好型银行。至2022年三季度末Silvergate前10大存款人中的加密客户包括Coinbase、Paxos、Crypto.com、Gemini、Kraken、Bitstamp和Circle,存款规模约占该银行存款的一半。

但从收入贡献上占比最高的实际是借贷业务,盈利模式也是传统银行常规的利差,即把短期存款拿去买债券和股票等投资或放贷,此外也包括低息数字资产抵押贷款。其中MacroStrategy就曾在2022年3月从Silvergate获得了2.05亿美元的贷款,将于2025年到期,他也表示不会因Silvergate破产而提前偿还贷款。为了获得更多的资金Silvergate还质押证券,从联邦住房贷款银行获得了43亿美元的预付款。

Silvergate发展节点图

FTX暴雷事件后Silvergate遭挤兑

在资本市场,Silvergate曾一度成为股市的宠儿,Cathie Wood 的ARK Fintech Innovation,以及道富银行和做市商巨头Citadel均曾大幅持有其股票份额,助推其在2021年11月21日达到股价最高点239美元,市值也突破70亿美元。但是随着危机蔓延,Silvergate股价在今年1月5号跌破12美元的发行价,更严重的是70%以上的股票被做空,索罗斯也趁机买入了10万股看跌期权。

但是这种模式严重依赖于市场环境,事实上,在2022年整个加密银行系统已经开始遭受严重危机,但对Silvergate最致命的影响是来自FTX的暴雷,FTX和Alameda均在Silvergate开设账户,随后美国司法部封禁其相关资产。

FTX崩溃后引发各个交易所的集中式提款运动,用户对交易所的信心大受打击纷纷进行提款,交易所进而从合作的Silvergate进行提款,Silvergate只能不断出售自身资产,以应对接踵而至的提款需求。

仅在2022年Q4,Silvergate加密货币相关存款暴跌 68%,并且处理了超过81亿美元的客户提款,给Silvergate造成了严重的流动性和偿付危机,并且累计亏损超过9.49亿美元,已经将自2013年以来的利润全部回吐,事实上已是负债运行状态。在2022年Q4,其累计折价出售价值52亿美元的债券,并且裁员40%(200名)的员工数量以自救。

截止到2022年12月31日,Silvergate持有的现金以及现金等价物总值超过46亿美元,而客户总存款为38亿美元,总体上可以覆盖用户提款数额。但这些资产并不都是活期,由于存在期限错配,因此难以立刻完全满足用户的提款请求。与交易所需要全额的准备金来随时应对用户的提现需求不同,银行一直是部分储备金制度,因此一旦短期遭受大规模的提现需求,将引起严重的挤兑危机。

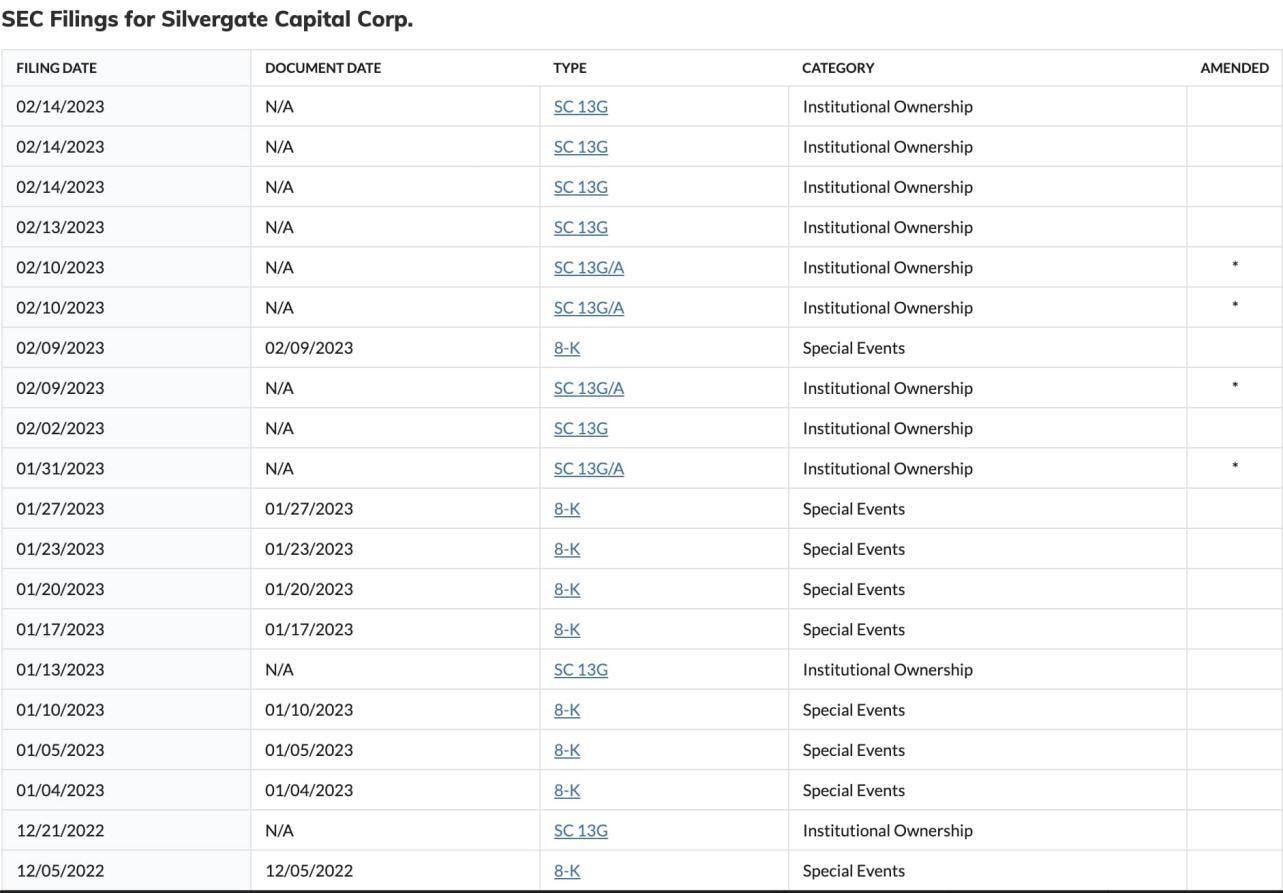

截止目前,Silvergate仍未公布10-K报告,其偿付能力究竟如何引人担忧,10-K是SEC强制要求公布的报告类型,通常会比年报更为深入,包含详细的财务报表、资产负债表和现金流量表。Silvergate已经表示会出具,届时可一窥2023年的偿付能力。

结语

总体上,Silvergate因为业务模式过度依赖加密市场,一个只有1000余个客户的银行,一荣俱荣一损俱损,一旦面临加密市场危机就就很容易进入死亡螺旋。

Silvergate要渡过难关,关键在于能否获得足额的救助,以满足客户的提款需求的同时稳定市场信心,是否有“接盘侠”愿意收购,还是直接进入归零模式成为加密圈当下的又一个难题。但未来,随着加密监管的收紧,Silvergate依赖交易所的业务模式将无法持续,未来该如何调整自己的商业模式,成为Silvergate自身的巨大挑战。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。