Pectra 升级将显著提升质押效率,推动 ETH 估值向生息资产转型,但质押中心化与竞品竞争仍存隐忧。

撰文:Lawrence

一、技术危机下的闪电决策:Holesky 测试网宕机与社区共识重构

1. 一场「非战之罪」的技术故障

2025 年 2 月 24 日,以太坊 Pectra 升级的关键测试网 Holesky 遭遇严重中断,导致验证者节点大面积失联、区块同步停滞。尽管事故与 Pectra 的核心协议无关,而是由客户端软件(如 Geth、Lighthouse)的配置冲突引发,但其破坏力远超预期——原定 3 月初完成的测试被迫推迟至月底,直接打乱开发路线图。这场事故暴露了以太坊多客户端架构的脆弱性:看似冗余的设计,反而在极端场景下成为系统性风险的放大器。

2. 影子分叉:危机中的「外科手术式」修复

为追赶进度,3 月 6 日晚,以太坊基金会与核心开发者紧急启动 Holesky 的「影子分叉」(Shadow Fork)。该方案通过复制主网状态至独立链,允许开发者在隔离环境中验证修复方案,同时不影响主测试网的恢复进程。这一策略曾在 2023 年 Merge 升级中成功应用,但此次分叉更具挑战性:需在修复漏洞的同时,维持未来 Fusaka 升级的测试网兼容性。社区罕见达成共识——短期内容忍技术债务,优先保障 Pectra 按时上线。

3. 故障的「意外收获」:质押机制的极限压力测试

Holesky 的中断意外成为质押机制的「压力测试场」。测试网数据显示,当超过 15% 的验证者节点离线时,网络惩罚(Slashing)的自动化执行效率下降 40%,暴露出大规模质押场景下的治理盲区。这一发现促使开发者加速推进 EIP-7251(提升单验证者质押上限至 2048 ETH)与 EIP-7002(执行层触发退出)的集成测试,为 ETF 级资金铺路。

二、质押赛道的「军备竞赛」:ETF 合规化与机构资金卡位战

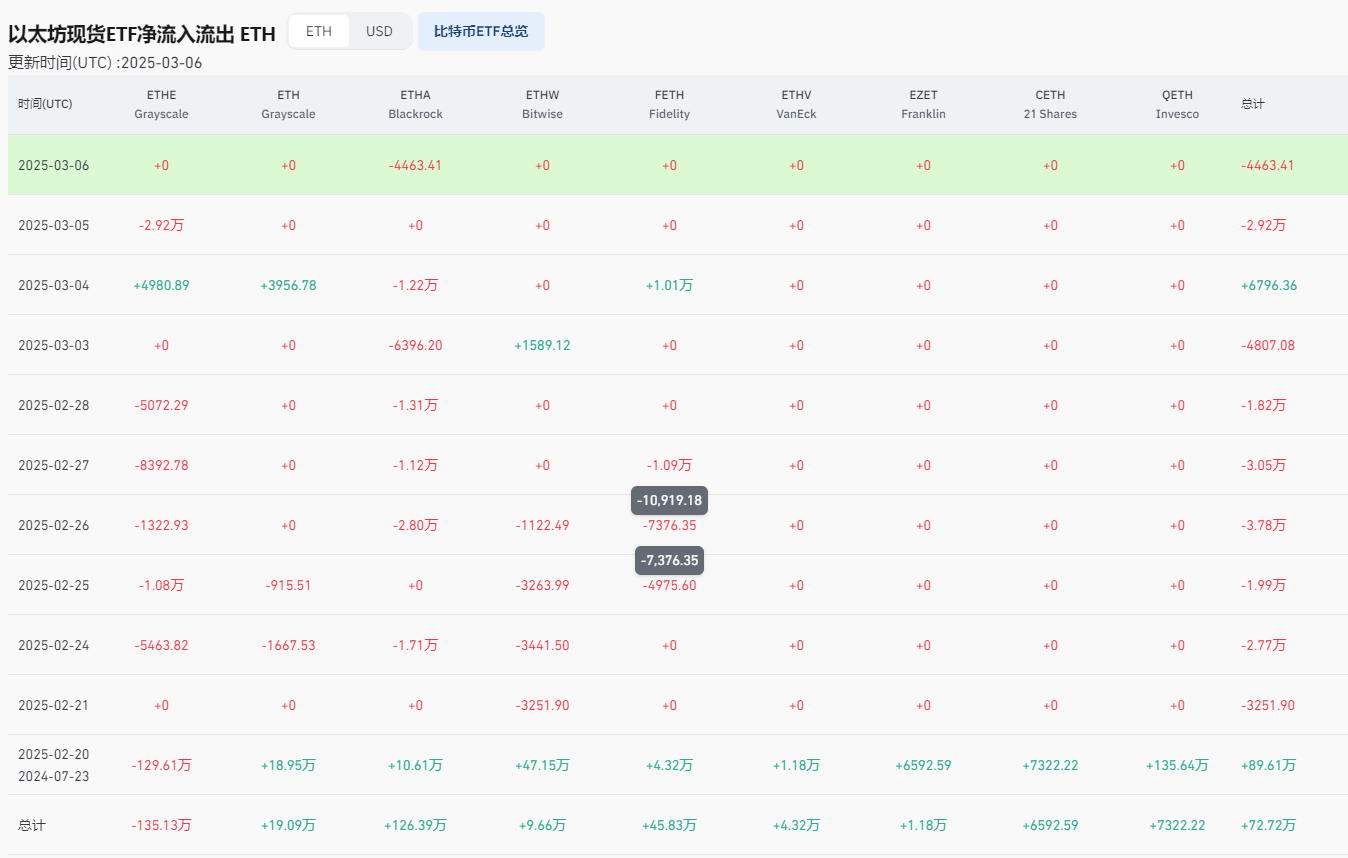

1. SEC 的「开闸」信号:21Shares 与灰度的合规博弈

2025 年 2 月,SEC 接连收到 21Shares、灰度(Grayscale)的以太坊 ETF 质押修正案申请。与早期提案不同,新方案通过「非托管式质押」规避监管风险——资产由 Coinbase 等合规托管人持有,收益分配通过智能合约自动清算,避免资金池混同。SEC 的反馈文件显示,其态度从「质押即证券」转向「有条件合规」,要求发行方设立风险准备金(如管理规模的 2%)应对罚没损失。

2. 收益率的「生死线」:ETF 发行方的暗战逻辑

据 Bitwise 测算,美国以太坊 ETF 若启用质押,年化收益可达 3.2%-4.5%,几乎抵消 0.25%-0.4% 的管理费。为争夺份额,BlackRock、Fidelity 等巨头正与 Coinbase、Figment 谈判,要求将质押服务费压至收益的 8% 以下(当前市场价约 12%)。

而灰度则另辟蹊径,通过纽约证券交易所的规则变更提案,允许其以太坊信托(ETHE)直接参与质押,减少中间商抽成——若成功,其资金流出颓势或逆转(ETHE 近期流失 40 亿美元)。

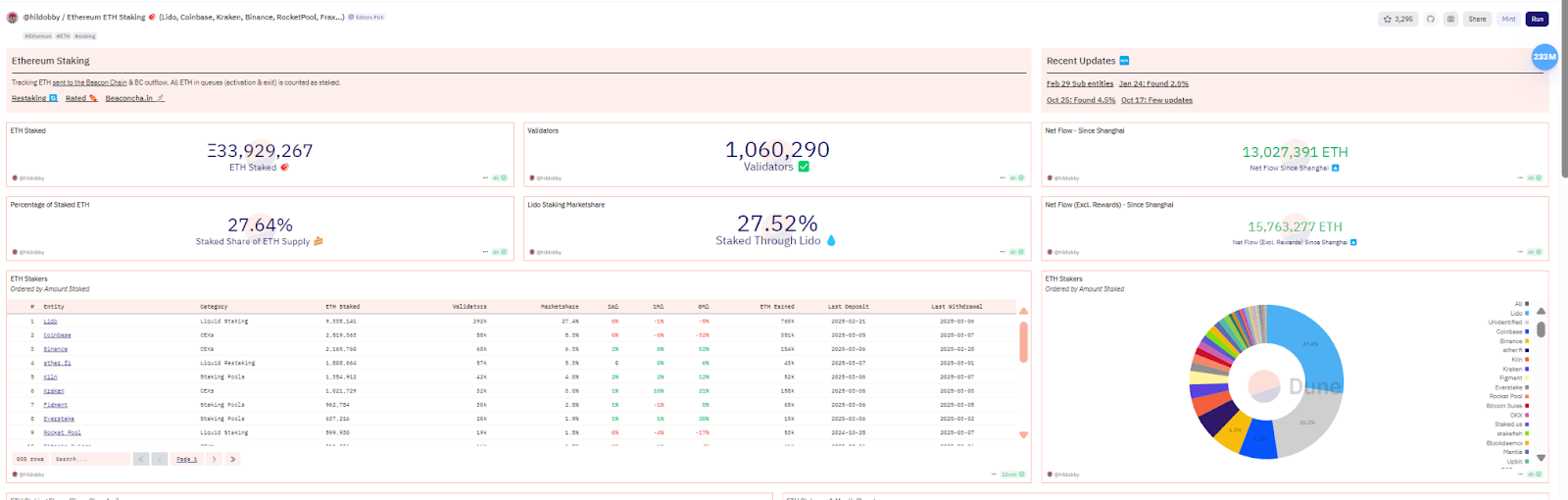

3. 流动性质押的「反攻」:Lido 的合规化改造与 stETH 霸权

面对 ETF 的竞争,Lido 紧急启动 V3 升级,推出机构定制化产品 stVaults:允许 ETF 发行方创建独立质押池,节点运营商由 BlackRock 等机构指定,收益通过零知识证明(ZK Proof)验证后分配。该方案既满足 SEC 对透明度的要求,又保留 Lido 的流动性优势(stETH 占市场份额 35%)。分析师预测,主流 ETF 或将采用「50% 原生质押 +50% stETH」的混合模式,在收益与流动性间平衡。

三、代币经济重构:从技术升级到百亿资金虹吸效应

1. Pectra 升级的「原子弹级」利好:质押吞吐量跃升 64 倍

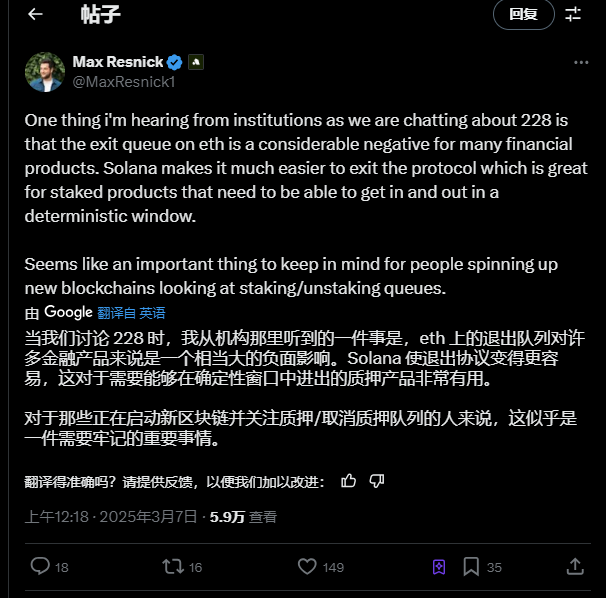

知名分析师 max 表示确定性的质押 / 取消质押时间是资本市场正常运转的关键,当前的以太坊动态排队并不好

EIP-7251 的实施将彻底改写质押规则——单个验证者质押上限从 32 ETH 提升至 2048 ETH,质押 / 解质押队列吞吐量暴涨 64 倍。对 ETF 而言,这意味着:

- 资金进入效率:80 亿美元(400 万 ETH)的入场时间从 69 天压缩至 1.08 天;

- 退出危机化解:极端赎回场景下,34 天的排队期缩短至 10 小时。

- 此举直接击破 SEC 对流动性风险的质疑,为 ETF 审批扫清最大障碍。

2. 供需失衡的「火药桶」:质押锁仓与通缩螺旋

Dune 数据显示,当前以太坊流通量约 1.2 亿枚,质押率为 27.64,若 ETF 质押通过,质押率有望升至 50%,叠加 Lido 等协议的存量锁仓,实际流通盘将减少 20% 以上。与此同时,Pectra 升级将引入 EIP-7623 降低存储成本,推动 Gas 费消耗上升——年通胀率可能从 0.5% 转为净通缩 1.2%。

历史数据表明,质押率每上升 1%,币价对应上涨 0.7%。

3. 机构 FOMO 的「临界点」:190 亿美元增量资金倒计时

当前美国以太坊 ETF 管理规模仅为比特币 ETF 的 52%,主要受制于质押功能缺失。Pectra 升级后,分析师测算合规质押 ETF 将吸引 190 亿美元增量资金(约 800 万 ETH),推动 ETH/BTC 市值比从 15% 升至 30%。更关键的是,质押收益(3%-4.5%)将使 ETH 脱离「数字商品」估值框架,转向生息资产模型——若对标标普 500 的 15 倍 PE,ETH 合理价格将突破 6,000 美元。

四、风险警示:升级红利下的「未爆弹」

1. 质押中心化的「监管紧箍咒」

EIP-7251 可能加速节点运营商集中化(如 Lido、Coinbase)。SEC 已暗示可能设定「20% 份额上限」,一旦超限,将要求 ETF 强制分散质押服务商。这或引发市场对 Lido 的抛售恐慌(其代币 LDO 30% 估值依赖机构预期)。

2. 升级后的获利盘「核按钮」

Pectra 上线后,早期质押者(成本约 1,500 美元)的潜在抛压达 60 亿美元。但链上数据显示,超 70% 的质押 ETH 由长期持有者控制,且 BlackRock 等机构已承诺「至少锁仓 6 个月」,短期抛压可控。

五、结论:技术、监管与资本的三重奏鸣

Holesky 的宕机事件,意外成为以太坊进化史上的关键转折——它迫使社区直面大规模质押的治理难题,并催生出 EIP-7251 这一「ETF 适配器」。随着 SEC 对质押的监管暗礁逐步扫清,以太坊正从「开发者乐园」蜕变为「机构级生息资产」,其估值逻辑将被彻底重构。

短期内,Pectra 升级与 ETF 审批将形成「戴维斯双击」,推动 ETH 在 2025 年 Q2 突破 3,000 美元;长期来看,质押收益叠加通缩机制,可能使其市值在 5 年内逼近比特币的 40%。

然而,这场变革的本质是以太坊的「机构化」妥协——未来的挑战不再局限于代码,而是如何在去中心化与金融合规间找到新的平衡点。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。