For protocols that do not rely on governance, everything is determined by the market, which places higher demands on lending participants.

Overview

Lending protocols are the most important part of the DeFi system. However, different lending protocols have launched different architectures due to considerations of governance mechanisms. This article will mainly discuss the architecture of lending protocols from the perspective of governance systems. From the starting point of this article, the content mainly discusses the relationship between Collaterals and Liabilities and the factor configuration of lending protocols.

Collaterals and Liabilities

Monolithic

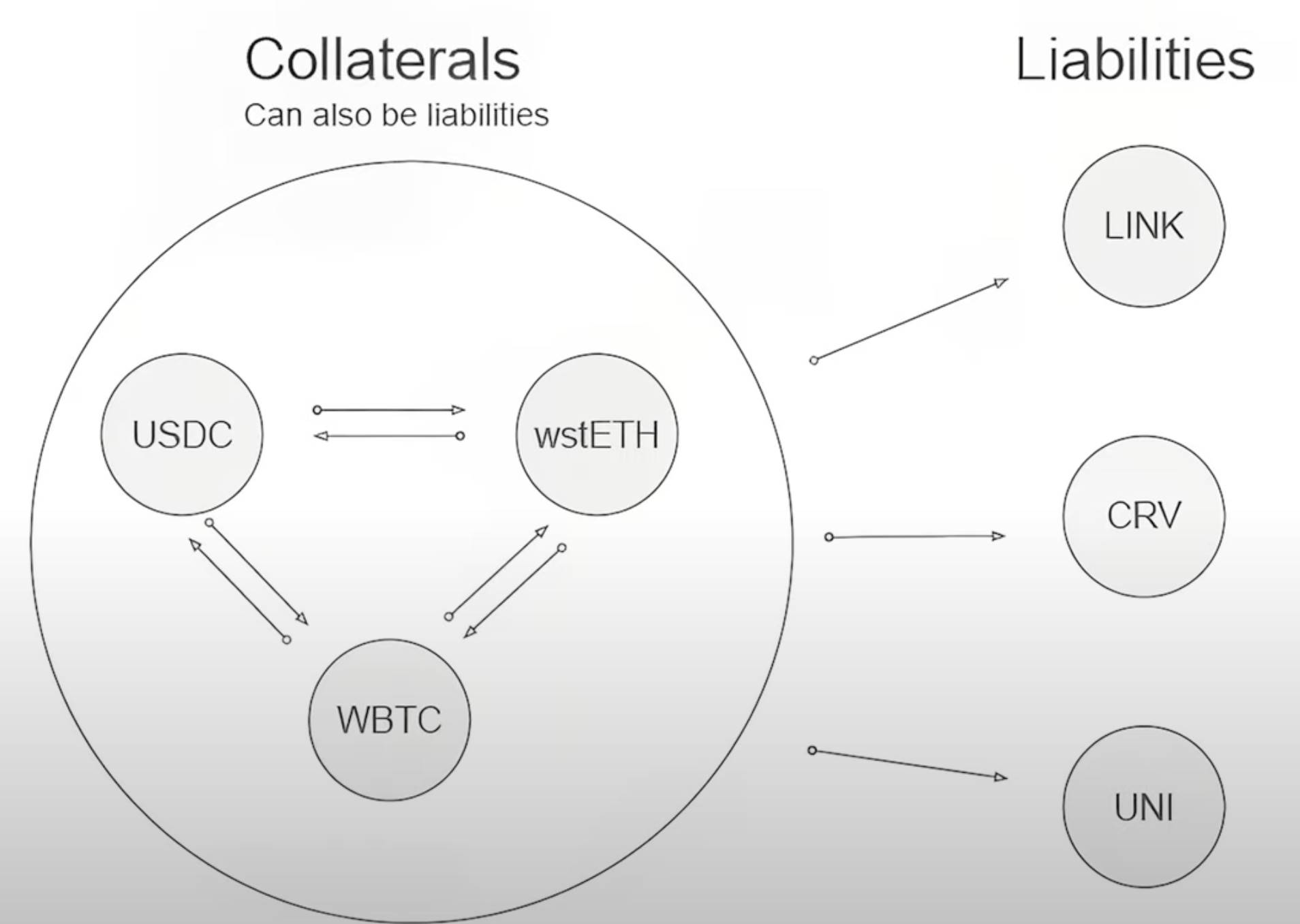

Monolithic is currently the most mainstream architecture for lending protocols. In this architecture, users can use multiple assets as Collaterals to borrow other assets, while the Collaterals deposited by users can also be borrowed by other users, allowing users' Collaterals to earn interest.

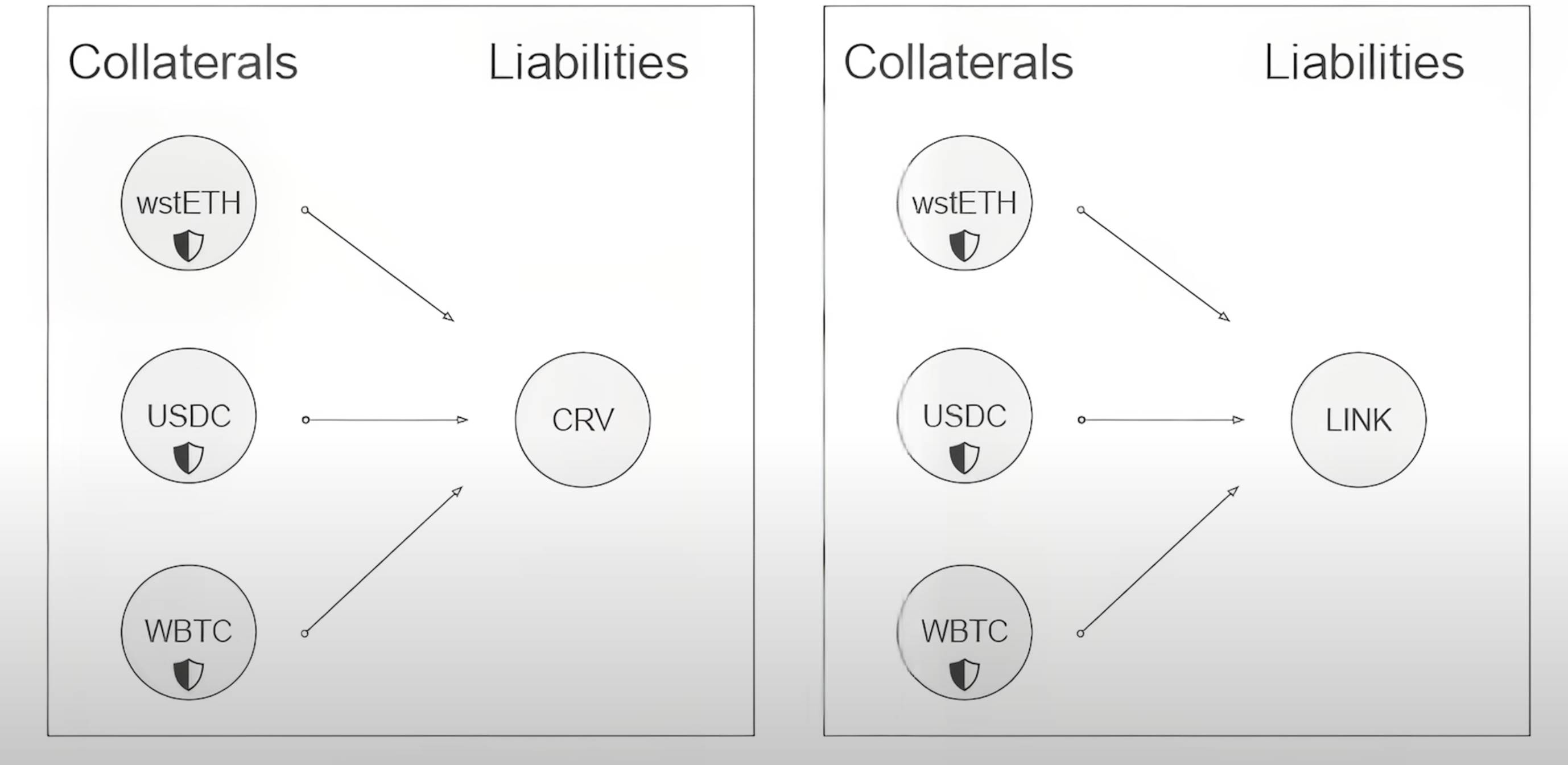

In the Monolithic architecture, to avoid risks, some tokens can only be borrowed but cannot serve as Collaterals. For example, in the image below, users can deposit wstETH and USDC as Collaterals to borrow LINK tokens, but cannot use LINK tokens as Collaterals to borrow WBTC.

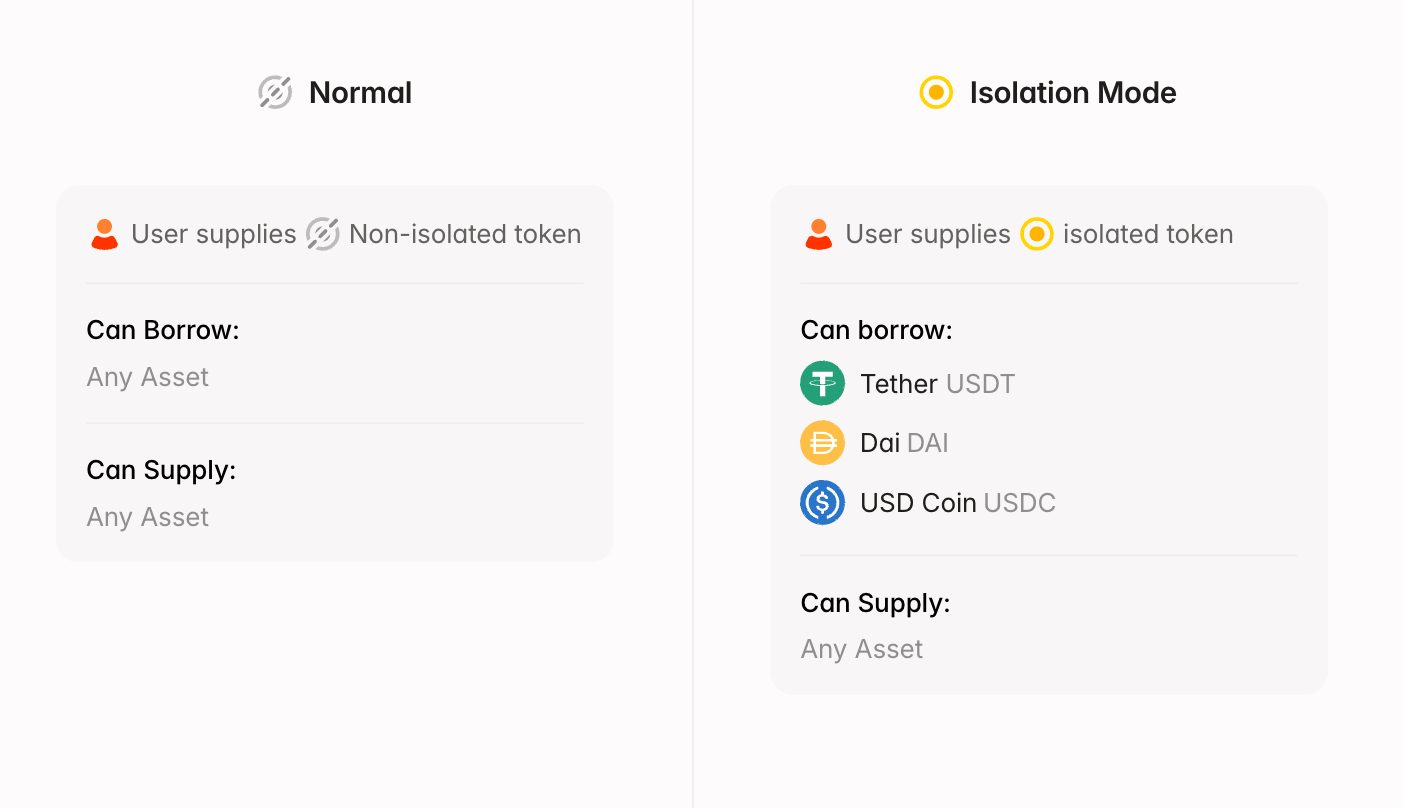

The lending protocol that best fits the Monolithic architecture is currently the largest lending protocol on Ethereum, AAVE V3. Most assets within AAVE V3 can serve as both Collaterals and Liabilities (as shown in the Normal case in the image below). AAVE V3 also has an Isolation Mode, where certain assets can only be used as Collaterals to borrow stablecoins but cannot be used as Collaterals to borrow other tokens.

The capital efficiency of the Monolithic architecture is relatively high. For ordinary users, they can directly deposit various tokens as Collaterals to borrow the assets they need, while the Collaterals can also earn interest. However, the biggest problem with this architecture is that most tokens cannot be included as Collaterals, as introducing value-volatile tokens as Collaterals could lead to significant losses for the lending protocol.

AAVE V3 has very strict token audits, so currently, AAVE V3 only supports around 30 tokens as collateral, many of which are in Isolation Mode and cannot be used as general collateral.

Isolated Pairs

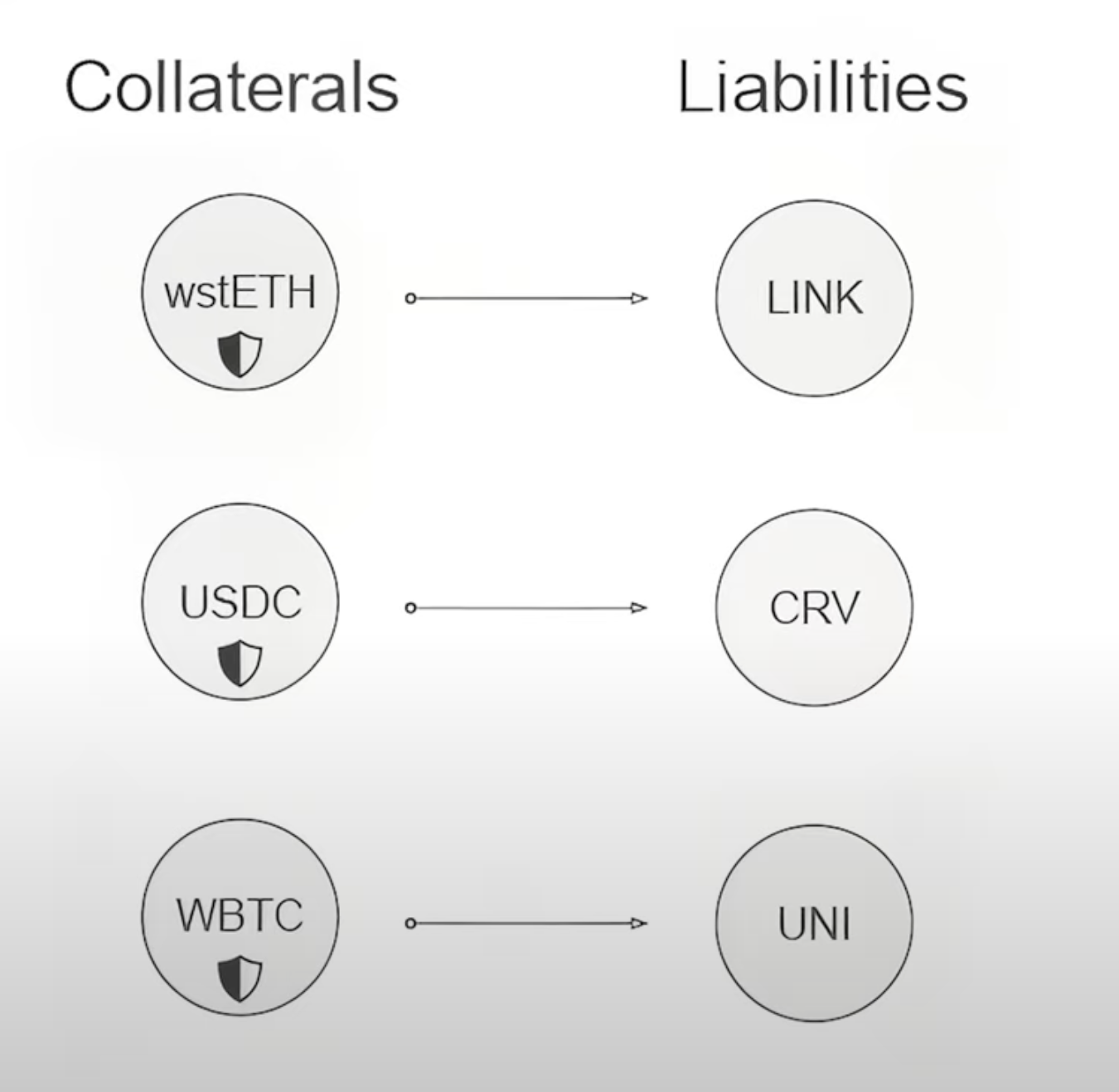

Isolated Pairs is also a commonly used structure for lending protocols. In this lending structure, the Collaterals deposited by users can only be used to borrow a specific token. Additionally, the Collaterals deposited by users will not be borrowed again, so they cannot earn interest.

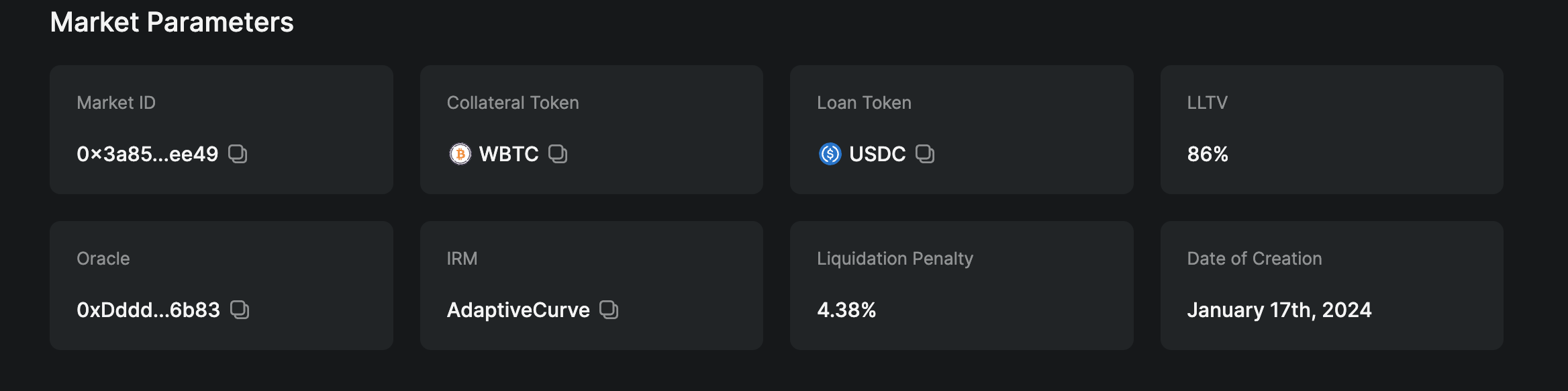

Currently, the third-largest lending protocol on Ethereum, Morpho Bule, uses this model. Within this lending protocol, there are a series of discrete markets where users can choose to deposit Collaterals to borrow the corresponding Liabilities tokens. However, since the Collaterals will not be borrowed out, users cannot earn interest on their Collaterals. The image below shows the market for WBTC and USDC, where the WBTC deposited by users can only be used to borrow USDC tokens, and the deposited WBTC does not earn interest.

Thus, within Morpho Bule, there exists another group of users who provide USDC to the lending market to earn interest. For example, users may inject USDC into the market shown above, using WBTC as Collaterals to earn interest. Therefore, in the Isolated Pairs system, users are divided into the following two categories:

- Depositors, who provide Liabilities tokens to the market for other users to borrow and earn lending interest.

- Borrowers, who provide collateral to borrow tokens but forfeit the interest income on the collateral.

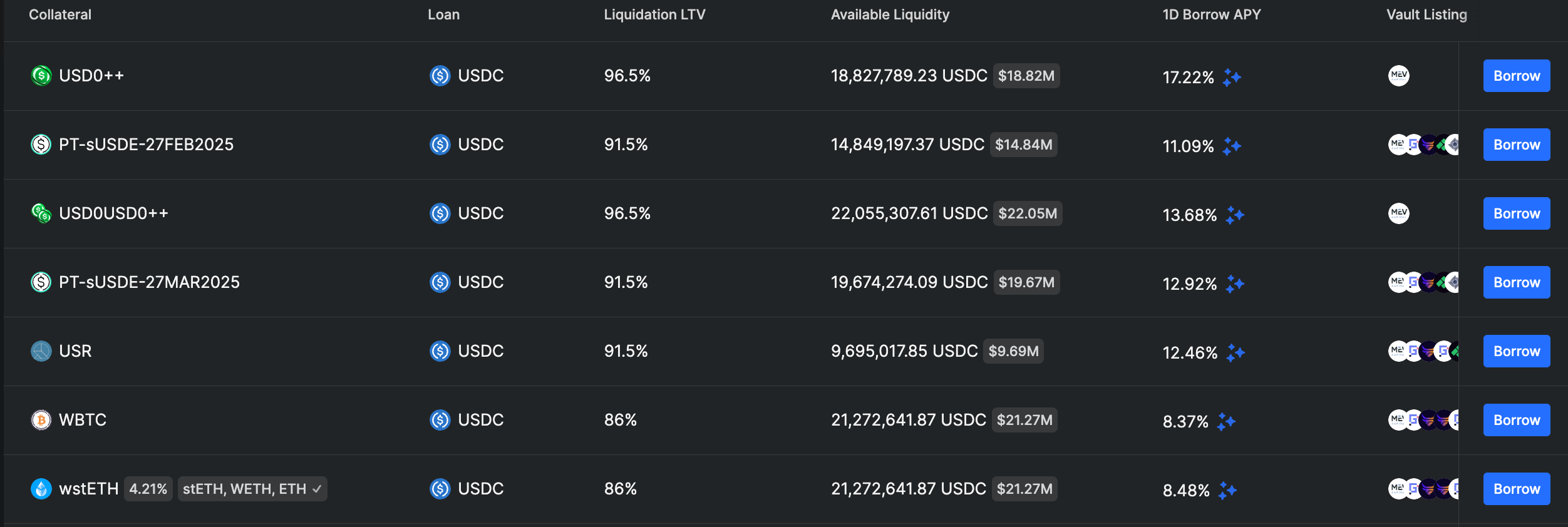

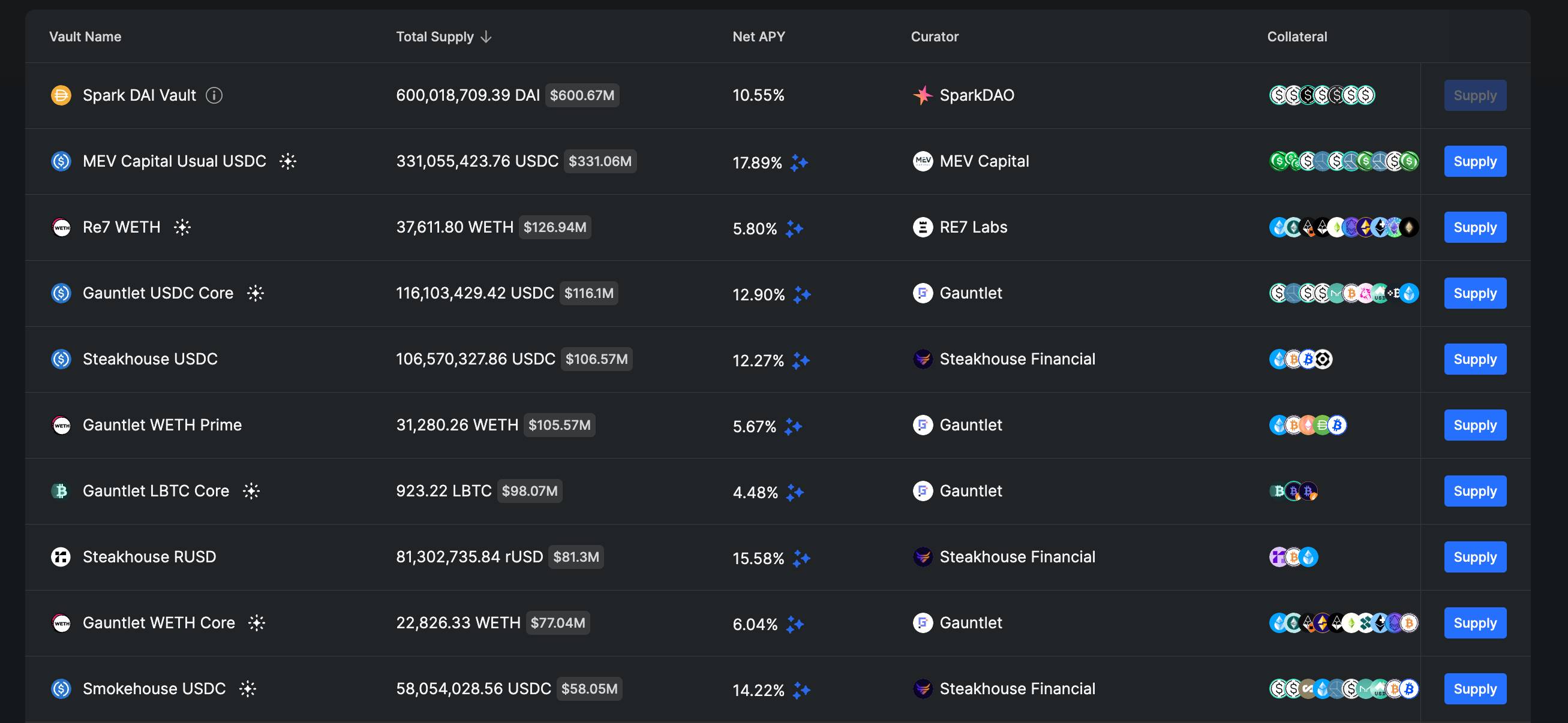

For depositors, in the Morpho Bule protocol, the same token may be borrowed in multiple markets. For instance, there exists a market that uses WBTC as Collaterals to borrow USDC, as well as a market that uses wstETH to borrow USDC, with different interest rates paid for USDC in these markets. The image below shows some markets where different Collaterals can be used to borrow USDC at varying interest rates:

Therefore, if a user deposits USDC and hopes to earn a higher interest rate, they need to allocate USDC across different markets. This is not a simple task, as some markets may choose high-volatility Collateral tokens, and providing USDC to such markets could result in losses due to severe token fluctuations. Thus, in the Isolated Pairs market, a third type of market participant often emerges—Curators. Curators are usually professional financial institutions that analyze the risks and returns of each market and then design their own capital allocation plans. Users can entrust their USDC to Curators for management based on the Curators' capital allocation plans and returns.

Another benefit of Isolated Pairs is that it completely avoids the governance issues present in the Monolithic architecture. Any user can create a lending market without going through governance. For example, USD0++, as a new type of yield token, finds it difficult to enter lending protocols like AAVE, but it can directly establish a market within Morpho Bule.

From a developer's perspective, the Isolated Pairs architecture has another significant advantage: since it does not involve the secondary lending of Collaterals, there is no need for related code to record interest on Collaterals, making the overall implementation simpler. Morpho is also currently the most sought-after lending protocol among developers.

Isolated Groups

This architecture is currently only used by Compound V3 within lending protocols. In this architecture, different Liabilities have different Collaterals.

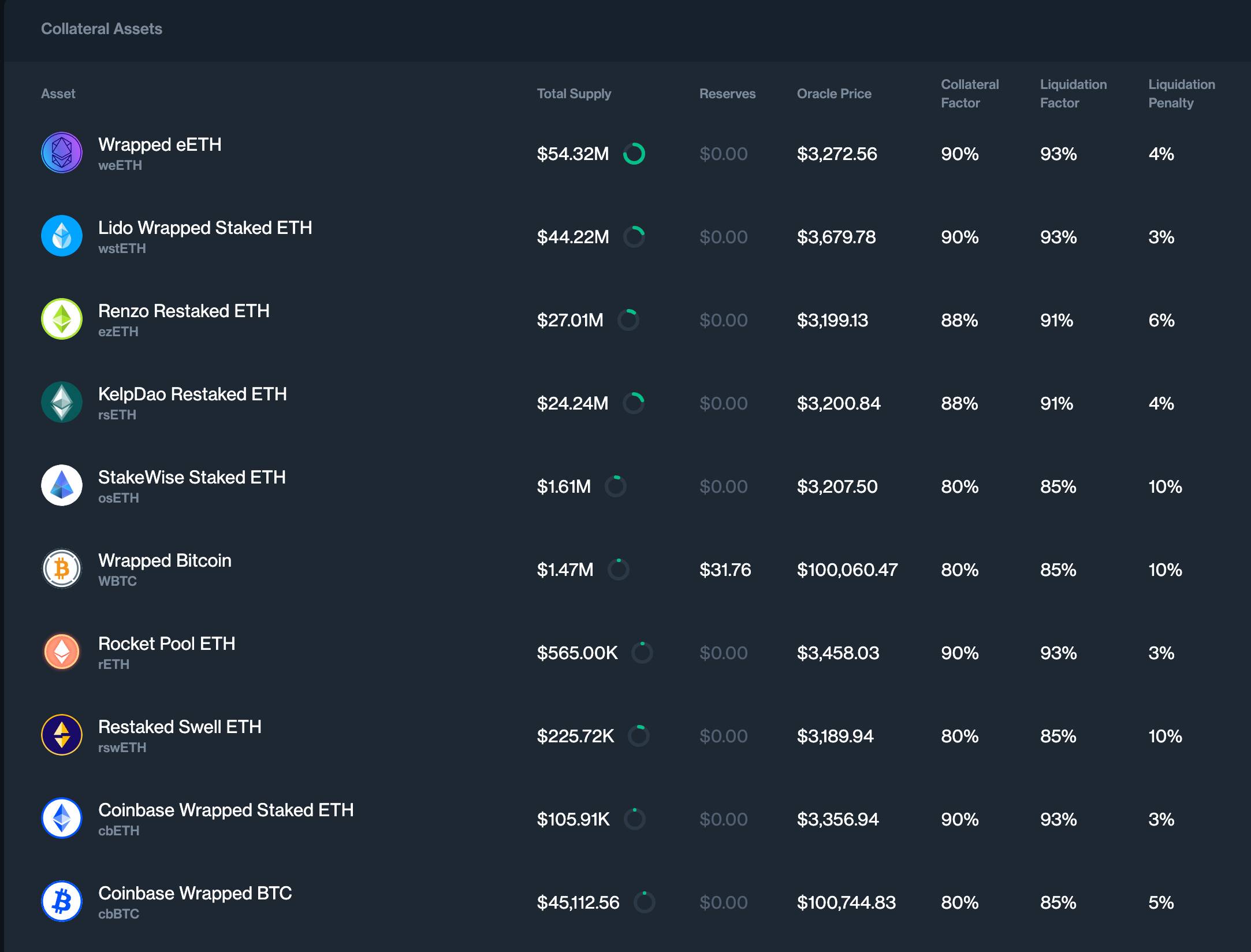

A specific example in the mainnet version of Compound V3 is that if we need to borrow ETH, we can provide the following collateral:

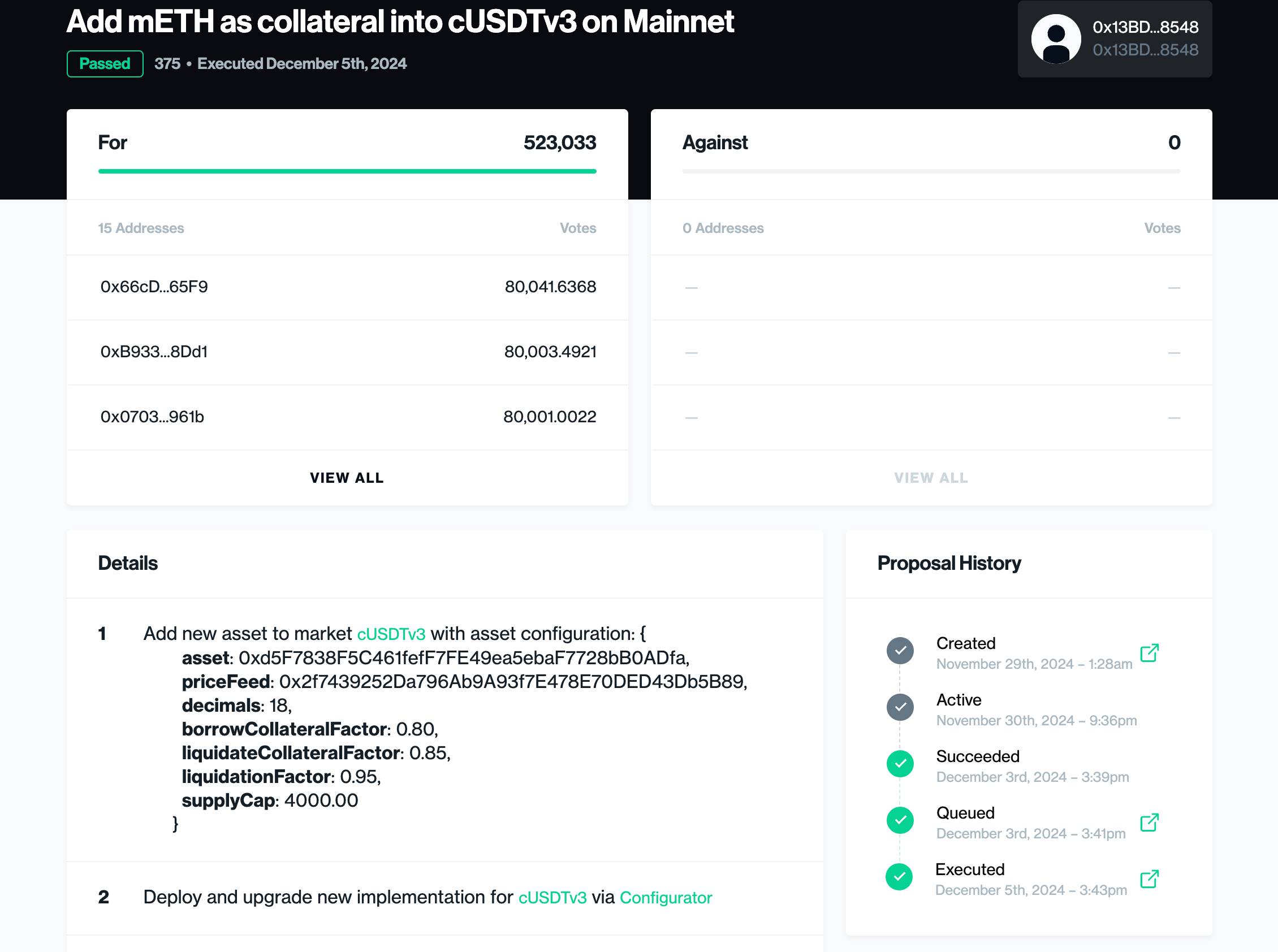

Compared to the Isolated Pairs system, Isolated Groups allow users to provide multiple types of collateral for a single asset. This model theoretically allows developers to freely deploy lending markets and configure the relationship between Collaterals and Liabilities. However, the only protocol currently using this model, Compound V3, has still introduced a governance model based on COMP tokens, requiring all market creations and modifications of Collaterals to be voted on by COMP token holders:

It is somewhat awkward that Compound has experienced two instances of code vulnerabilities. These two errors can be referenced in Rekt's articles Compound Errors and Overcompensated. However, neither of these errors affected the assets within the lending protocol, so Compound remains the fifth-largest lending system on the Ethereum mainnet.

Isolated Groups with Mutual Collateral

This lending protocol architecture is also rarely used. Currently, Silo Finance, ranked 18th in the DefiLlama lending protocol TVL leaderboard, uses this architecture.

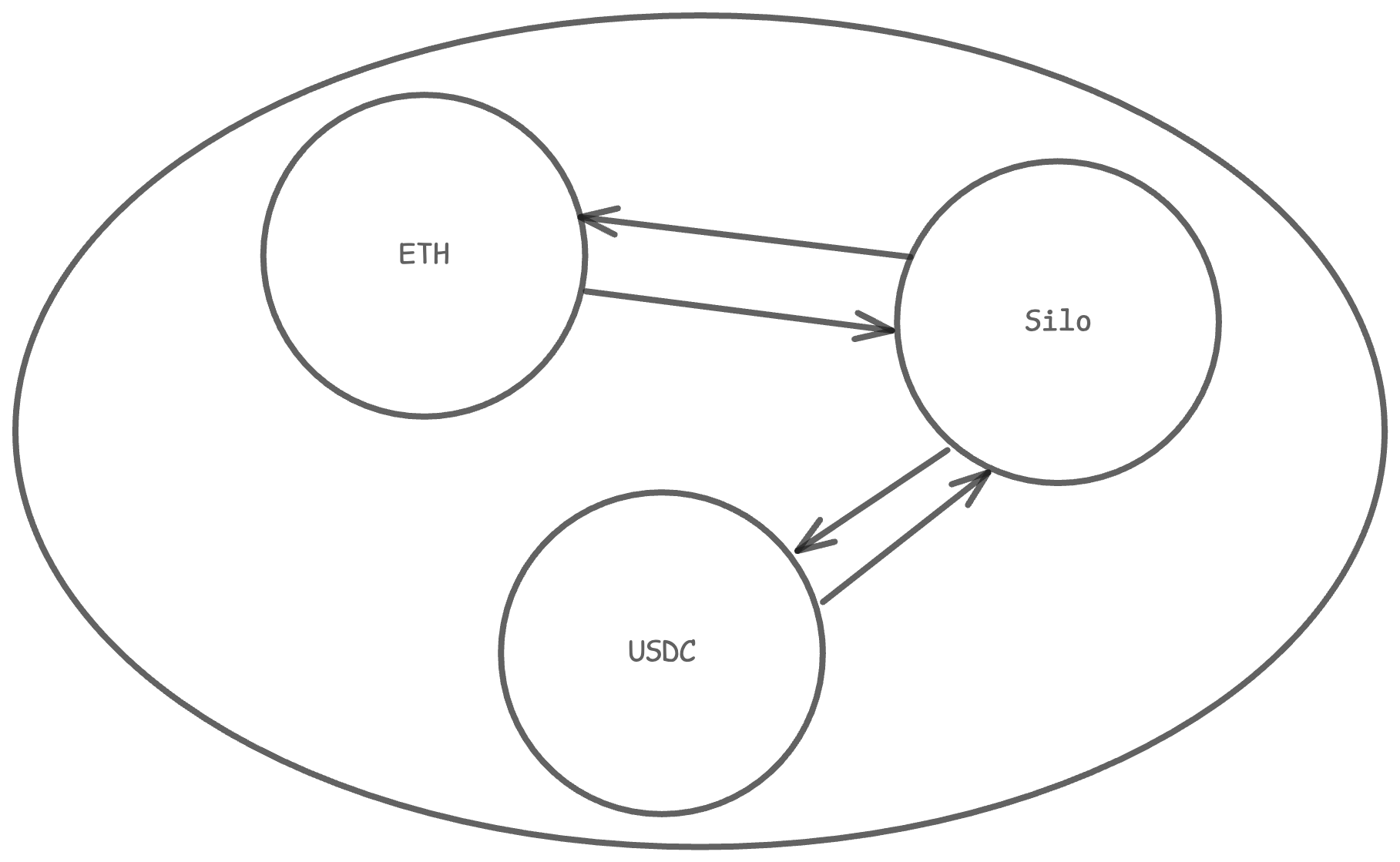

The above image shows the lending relationships of the Silo tokens corresponding to the lending markets in the Silo Arbitrum version. In the Isolated Groups with Mutual Collateral architecture, tokens are mutually bound and serve as Collateral for each other. In the Silo Arbitrum version, there are two tokens, ETH and USDC, in all lending markets, along with a third token specified by the market creator, which in the image is the Silo token.

In the Silo documentation, ETH and USDC are referred to as bridge assets, while the third token designated by the market creator is called base assets. The naming of bridge assets is reasonable because users can construct some chain-like lending paths based on ETH and USDC to meet their needs, such as using Silo tokens as collateral to borrow ETH, and then using ETH as collateral to borrow ARB. Through the above path, we effectively achieve the goal of borrowing ARB with Silo tokens.

The benefit of Isolated Groups with Mutual Collateral is that it achieves the risk isolation brought by Isolated Groups, allowing users to choose corresponding lending markets based on their personal risk preferences and requirements, while also avoiding liquidity fragmentation to some extent. Users can design chain-like lending paths to indirectly achieve certain borrowings using bridge assets. Finally, due to the Mutual Collateral relationship, the Collateral deposited by users can actually earn interest.

However, Silo also allows users to configure Collateral Status. This option can avoid the Collateral being borrowed out while forgoing the interest on the Collateral, thus ensuring the safety of the Collateral.

Parameters

In the second part of this article, we will discuss the parameter issues within lending protocols, focusing mainly on the parameter Collateral Factor, which is most relevant to the capital efficiency of lending protocols. This parameter measures the discount situation of Collateral within the lending protocol. The higher the Collateral Factor, the lower the discount of that asset within the lending protocol. Generally speaking, stable assets like ETH have a higher Collateral Factor, while low market cap assets tend to have a lower Collateral Factor.

Global Paternalism

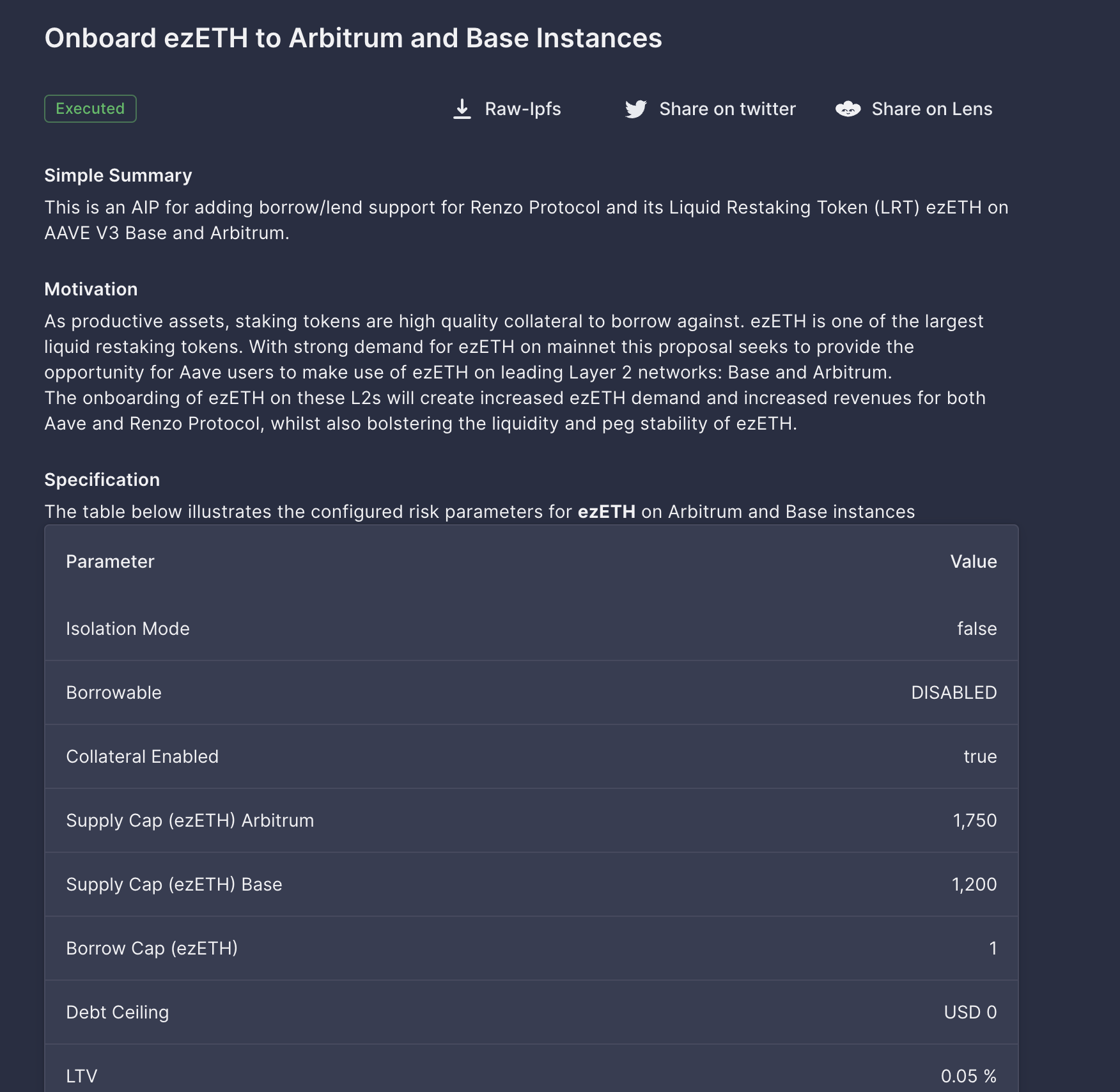

Global Paternalism is currently the most common configuration model for the Collateral Factor parameter within lending protocols. Simply put, the protocol directly sets and modifies the Collateral Factor parameters. For example, within AAVE, the AAVE DAO organization proposes to modify the relevant parameters of certain Collaterals. The image below shows the parameters configured by AAVE governance for ezETH when used as Collateral.

For both the protocol and users, Global Paternalism is the simplest solution.

The Invisible Hand

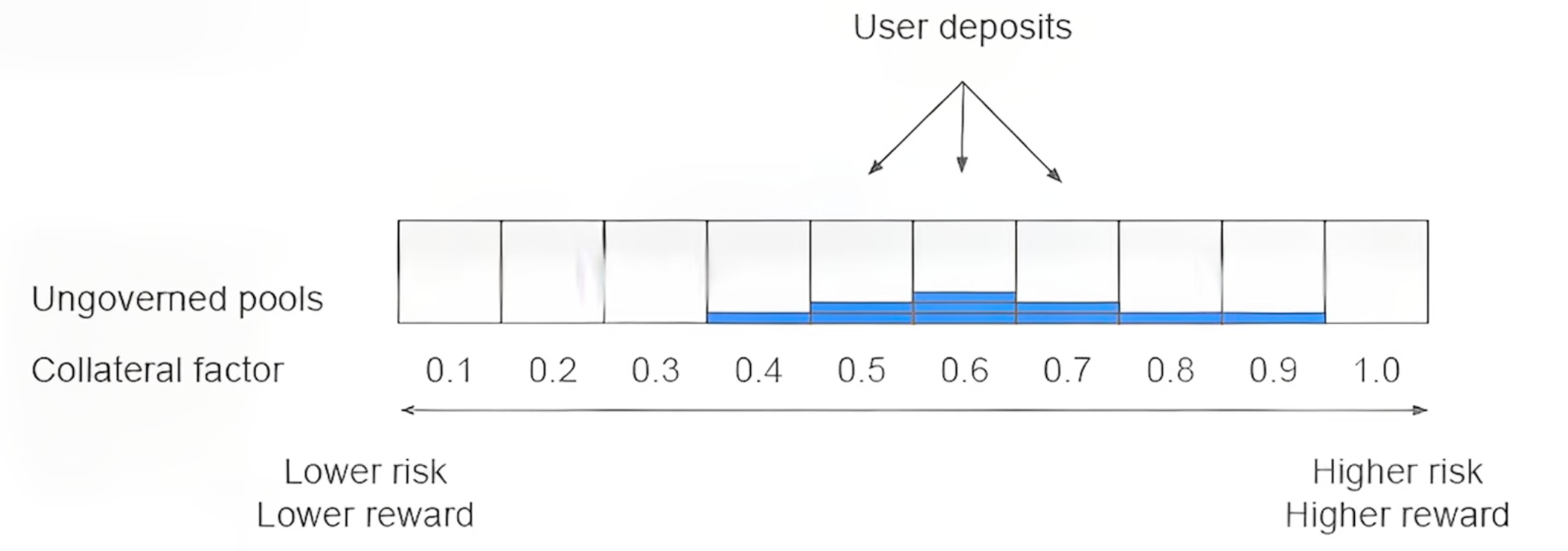

Currently, lending protocols represented by Morpho insist on not introducing a governance system, so Global Paternalism cannot be executed within the Morpho protocol. Therefore, Morpho uses another solution. In this solution, any user can construct a market with any Collateral Factor parameters, and depositors will deposit their assets into the markets they consider most reliable.

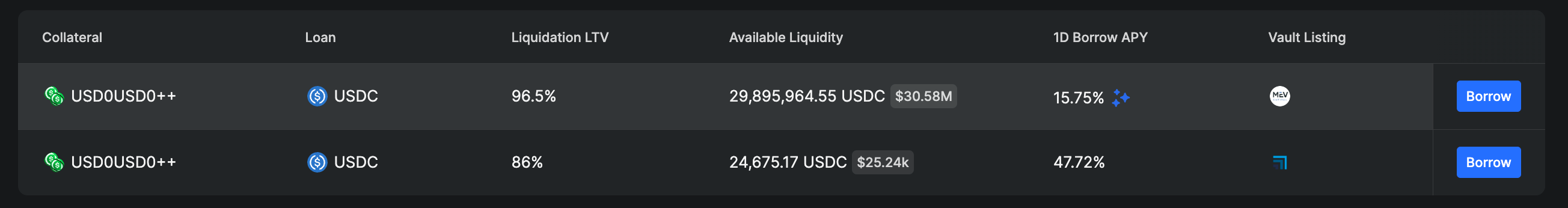

For example, in Morpho, we can see that there are two markets with different parameters for the USD0++ / USDC market, and users will deposit their USDC assets into different markets based on their own risk preferences.

Summary

This article mainly introduces the common architectures of DeFi lending protocols. In simple terms, different lending protocols have emerged due to varying dependencies on governance. We can simply divide lending protocols into the following two categories:

- Strongly dependent on governance. Parameters and collateral selection within the lending protocol require strict governance processes.

- Not dependent on governance. Lending protocols allow for the arbitrary construction of markets and the assignment of parameters, with users "voting with their feet."

For protocols that are strongly dependent on governance, the governance mechanism is the most critical. Compound and its fork projects have repeatedly encountered governance issues that led to problems within the protocol. Currently, AAVE is the project with the best governance mechanism among all protocols. A significant advantage of protocols that are strongly dependent on governance is that, under the premise of trusting the governance mechanism, depositors do not need to perform any other operations beyond depositing assets. This is extremely attractive for organizations structured like the Ethereum Foundation.

For protocols that do not depend on governance, everything is determined by the market. This places higher demands on lending participants, as both depositors and borrowers need to pay attention to market dynamics and reallocate funds across different lending markets at any time to obtain optimal interest rates. This is extremely unfriendly for foundation users, who may not be able to frequently operate funds due to mechanism issues. Of course, users can choose to entrust their funds to third parties, but currently, the third parties within Morpho are not considered more trustworthy than AAVE.

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。