宏观解读:今天看到路透社报道了贝莱德官方的观点和投资建议,相对而言还是比较客观的,主要是提到了机构投资比特币可能会抑制BTC的部分波动性,也会降低比特币的投资回报。还建议投资者若投资比特币,最好不要超过总投资的2%!我们加密圈内可能很多人都超标了,贝莱德是从资产配置的理念建议,基于对BTC风险特性考量,结合股票、债券组合做多元投资。

在加密货币市场持续吸引全球投资者目光之际,贝莱德旗下投资研究所发布的关于比特币投资的报告,犹如一颗投入湖面的石子,激起层层涟漪,为我们洞察比特币投资的未来走向提供了独特且极具价值的视角。

贝莱德官方观点的核心在于机构投资者对比特币市场波动性及回报率的潜在影响。机构投资者更广泛地参与比特币投资,有望抑制其部分波动性。这一观点背后的逻辑在于机构资金的体量与投资策略特性。与零售投资者相比,机构投资者通常具有更雄厚的资金实力和更长期、稳健的投资规划。大量机构资金涌入比特币市场,会在一定程度上平衡市场供需关系,减少因零售投资者情绪波动引发的价格大幅起落,从而抑制部分波动性。例如,在传统金融市场中,当大型机构逐步配置某一新兴资产类别时,该资产的价格走势往往会趋于平稳,交易活跃度虽高,但价格波动幅度会相对收窄,比特币市场也可能呈现类似趋势。

这种机构参与带来的波动性抑制,可能会降低比特币从诞生以来所展现出的超高回报率。比特币早期因市场参与者较少、监管相对宽松以及其独特的创新性,价格经历了爆发式增长,造就了惊人的回报率。但随着机构的进入,市场逐渐走向成熟,价格发现机制更加有效,其价格增长模式可能会趋近于传统资产,回报率趋于平稳且下降。这就如同新兴科技企业在发展初期可能因独特技术或商业模式实现业绩的高速增长,但当行业竞争加剧、巨头入场后,其增长速度会逐渐回归到行业平均水平。

展望比特币的未来,若其实现广泛采用,贝莱德认为投资它可能变得不再那么冒险。广泛采用意味着比特币在支付、价值储存等方面得到更广泛的认可和应用,其市场基础更加稳固,价格稳定性增强,类似于黄金从一种普通金属逐渐成为全球公认的避险资产的过程。但与此同时,比特币可能将失去进一步大幅上涨的结构性催化剂。在其发展初期,比特币因技术创新、市场认知度快速提升以及监管套利空间等因素,具备强大的上涨动力。而一旦被广泛接纳,这些推动其大幅上涨的特殊因素将逐渐消失,价格增长更多依赖于宏观经济环境下的资产配置需求和市场的自然通胀水平。

贝莱德建议投资者对比特币的投资不要超过总投资的 2%,这一建议源于其成熟的资产配置理念。从现代投资组合理论角度看,比特币作为一种高风险、高波动性的资产,在投资组合中应占据适当比例,以平衡整体风险与收益。对于加密市场投资者而言,很多人可能超过这一比例,这反映出加密市场投资者群体的风险偏好特征以及市场发展初期的非理性繁荣。在新兴市场中,投资者往往容易被高收益预期所吸引,过度配置某一热门资产,而忽视了潜在风险。贝莱德的建议则是从宏观资产配置角度出发,旨在帮助投资者构建更加稳健、多元化的投资组合,避免因单一资产过度波动而导致重大损失。

比特币投资正站在一个关键的十字路口。一方面,机构投资者的进入预示着市场走向成熟与规范,波动性有望得到一定控制;另一方面,这也可能意味着比特币投资高回报时代的逐渐远去。对于投资者来说,贝莱德的观点提供了一个理性审视比特币投资的框架,不应仅仅关注其过往的高收益神话,更应考虑到市场结构变化带来的深远影响,在投资决策中更加注重资产配置的科学性与合理性,将比特币纳入多元化投资组合的一部分,而非孤注一掷地依赖其获取超额回报,从而在不断变化的金融市场浪潮中稳健前行,把握投资机遇的同时有效管理风险。

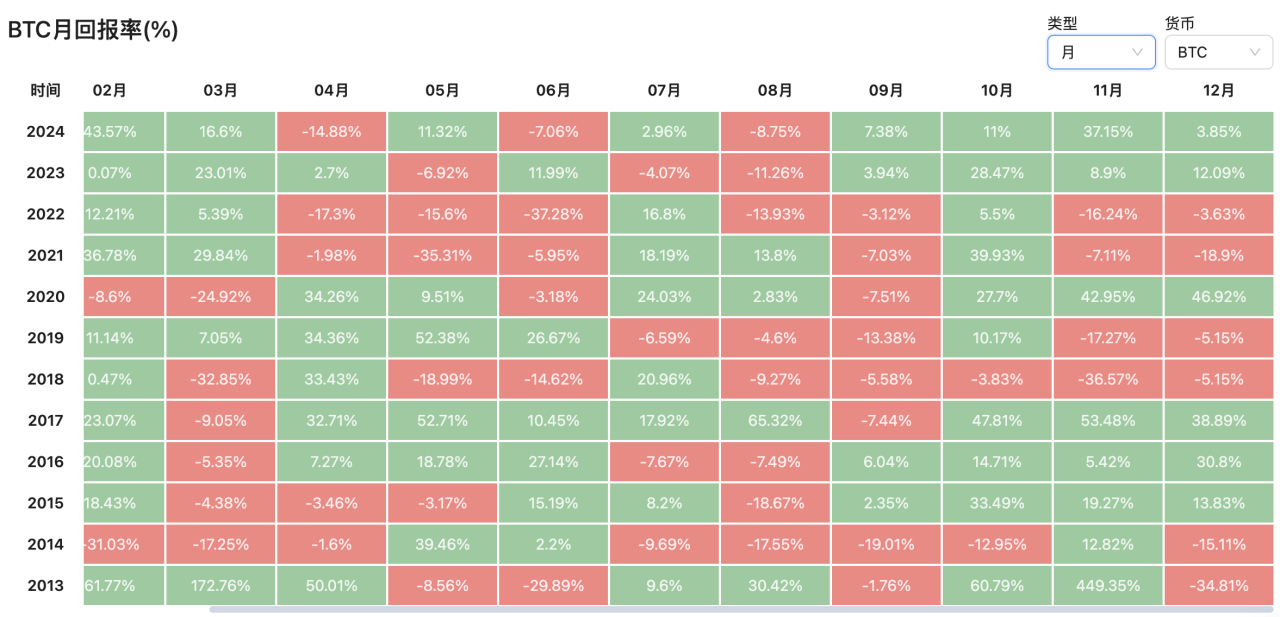

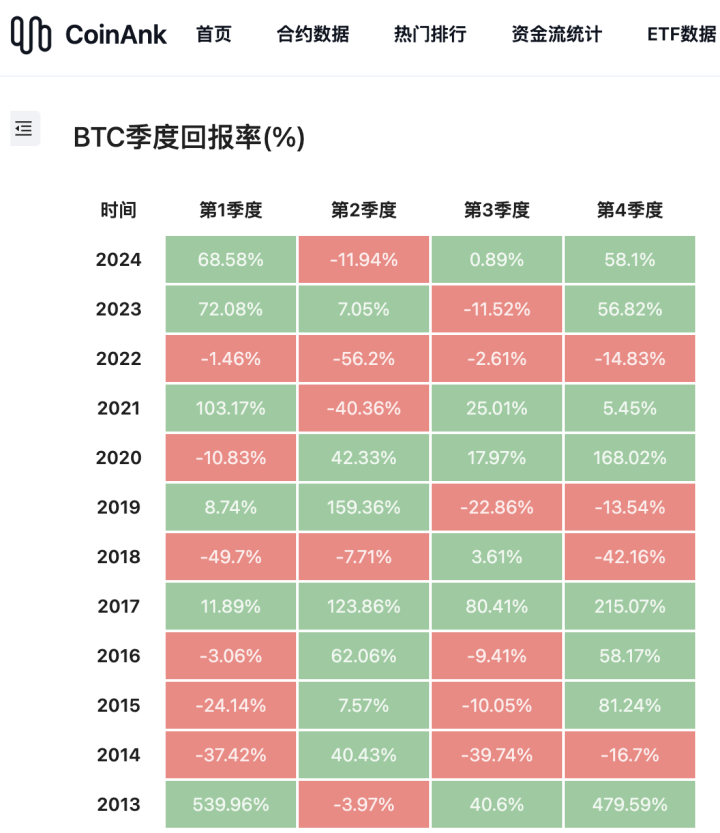

BTC历史回报率数据:据数据统计,BTC自2013年至今年,十二年来的月度、季度历史回报率如上,可以作为中长期资产配置参考。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。