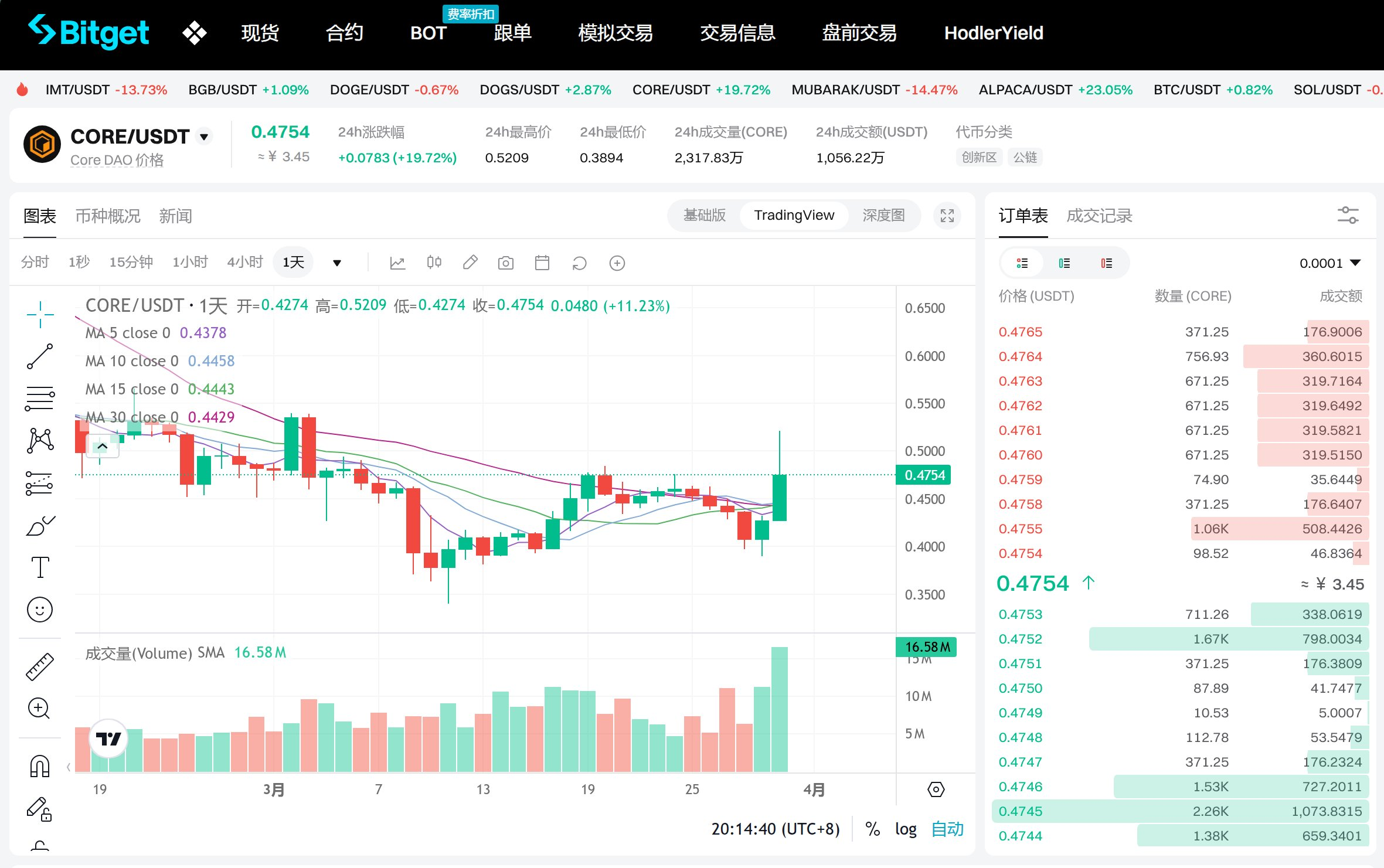

In just 2 days, $CORE rose from 0.4 to 0.47, peaking at 0.52.

➤ New Core Proposal Passed: Validator Deposit Increased to 50 Times

I checked Core's official Twitter, and it turns out that Core passed a new proposal to increase the validator deposit from 10,000 $CORE to 500,000 $CORE, which is 50 times the original amount.

In addition to increasing the demand for $CORE from validator nodes, a higher deposit also means that validators will bear greater responsibility for the ecological security, significantly enhancing the security of the Core ecosystem.

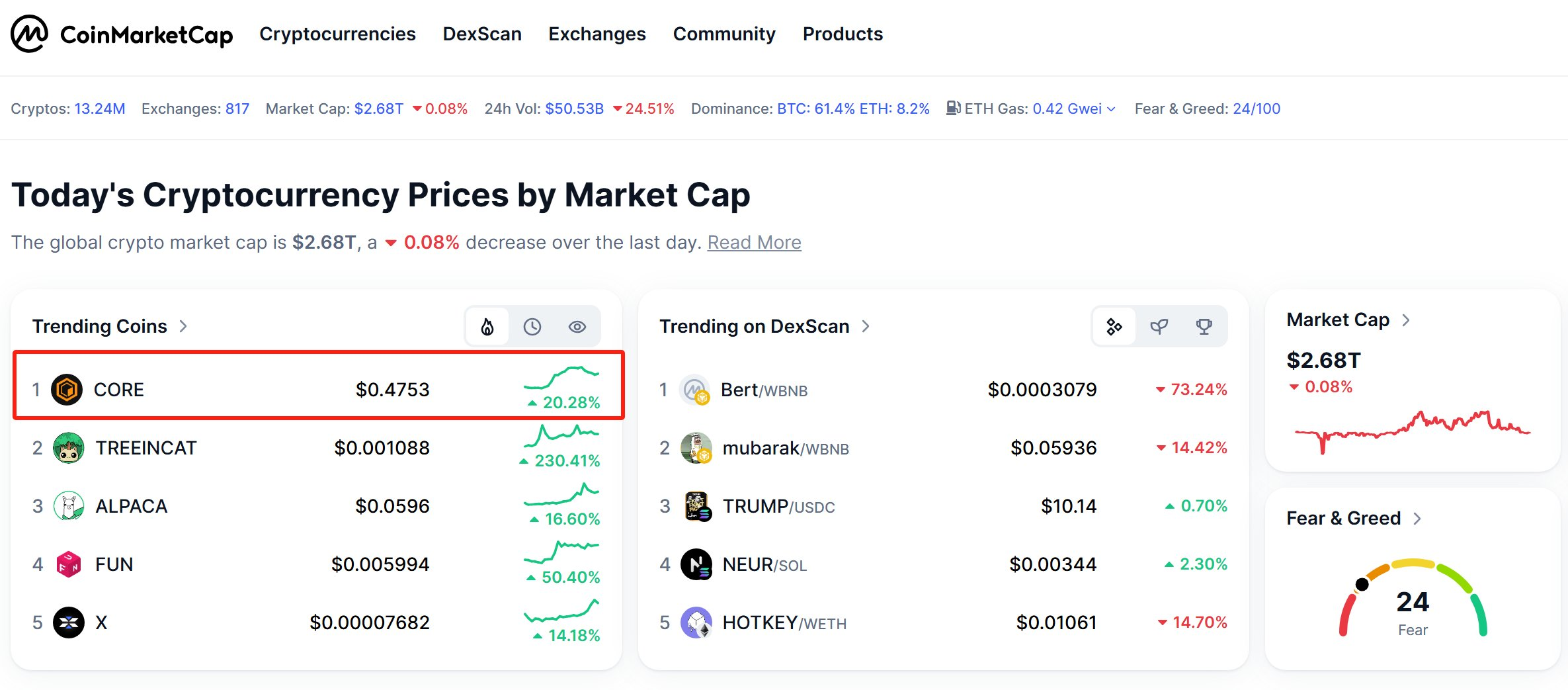

This explains why, even though $CORE is not the token with the largest increase, it still ranks first on Coinmarketcap's trending list.

➤ Satoshi Perps and Hyperliquid

A few days ago, I wanted to try Satoshi Perps, a BTC-based perpetual futures platform, and bought some CORE to cover the GAS fees, resulting in a significant rise in CORE.

However, the recent turmoil with Hyperliquid has sparked thoughts about similar products. Both Satoshi Perps and Hyperliquid are perpetual futures DEXs based on LP liquidity pools, both set to launch around December 2024.

❚ Relative Advantages of Hyperliquid

First, in terms of ecosystem scale, Hyperliquid has a clear advantage. According to Defillama, Hyperliquid's TVL peaked at nearly $700 million, while Satoshi Perps' highest TVL was $11.05 million.

Second, Hyperliquid's auction listing mechanism is a major innovation in the cryptocurrency market. Hyperliquid's listing mechanism is more decentralized.

Third, Hyperliquid offers a relatively better product experience.

❚ Relative Advantages of Satoshi Perps

First, Satoshi Perps is a non-custodial DEX, offering a higher degree of decentralization.

Satoshi Perps is a non-custodial DEX based on the Core chain ecosystem, which can be used by connecting a wallet, with funds visible in the wallet. There is no need to deposit into Satoshi Perps.

In contrast, Hyperliquid is a custodial or semi-custodial DEX. Bee Brother used DeBridge to transfer $HYPE to Hyperliquid, only to find a zero balance in the Hyperliquid DEX. A deposit into Hyperliquid is required to trade.

Second, the underlying public chain of Satoshi Perps is relatively more decentralized.

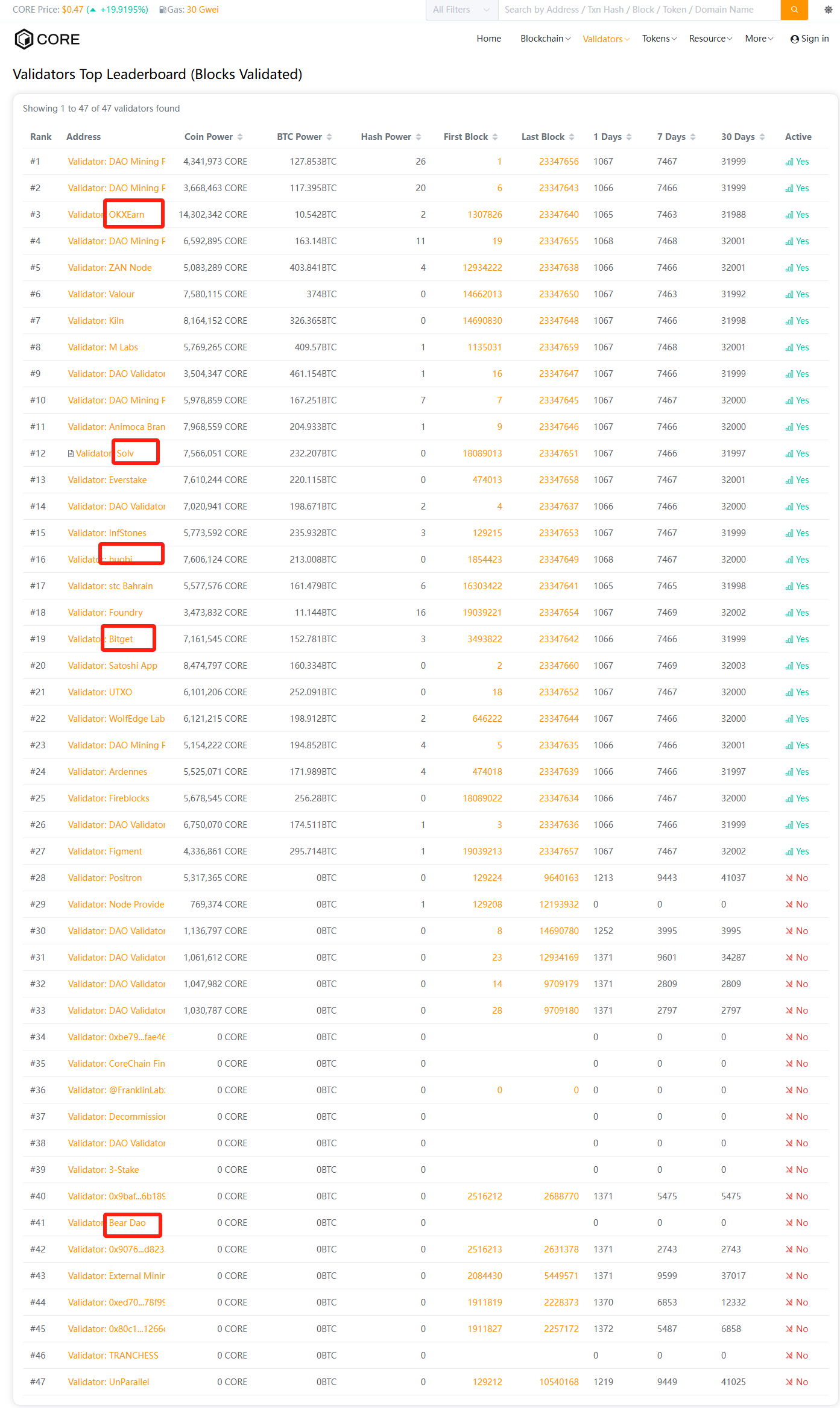

The underlying public chain of Satoshi Perps, Core, claims to be a PoS layer for Bitcoin compatible with EVM, which sounds like Layer 2, but it is actually Layer 1. At the beginning of March, there were 30 validators, and by the end of March, there were already 47 validators.

Looking at the names of Core chain validators, there seem to be various institutional and individual validators, including familiar names like OKEx, Bitget, and Huobi.

Hyperliquid's underlying technology is Hyperliquid EVM, which claims to be Layer 1 but resembles a Layer 3 on the Arbitrum ecosystem.

No validator information was found on the block explorer for Hyperliquid or Hyperliquid EVM.

Third, Satoshi Perps primarily focuses on perpetual futures for mainstream coins with relatively low volatility.

Currently, it includes $CORE, $BTC, $ETH, $SOL, $XRP, $TRUMP, $DOGE, $SHIB, $BONK, $FLOKI, $SUI, $APT, $TRX, $BERA, $AVAX, $LINK, $ENA, $SOLV, and $KAITO.

Mainstream coins have relatively low volatility, making it difficult for situations like the manipulation of the $JELLY token price or significant price fluctuations to occur, thus reducing the likelihood of losses for LPs due to liquidations like those seen on Hyperliquid a few days ago.

Fourth, Satoshi Perps has a more stable liquidation mechanism.

The technical documentation of Satoshi Perps includes the following statement:

"Liquidations: To maintain system solvency, positions can be liquidated by keepers if losses reduce the collateral to the point where position size / remaining collateral exceeds the maximum allowed leverage. This process is automated to ensure the stability of the protocol."

Translated into Chinese, it reads:

"清算:为了维持系统的偿付能力,当亏损导致抵押品减少到使得'头寸规模/剩余抵押品'比率超过最大允许杠杆率的程度时,头寸可被清算人(keeper)进行清算。这一过程是自动化的,目的是确保协议的稳定性。"

While most people focus on whether Hyperliquid is centralized or not, from a product perspective, when traders are liquidated, it should be a forced closing, using their margin to offset their borrowed funds (leveraged position size). However, Hyperliquid has certain imperfections that lead to "attacker's contract orders" not being sufficient to cover their borrowed funds during liquidation, resulting in losses for LPs.

In contrast, Satoshi Perps is designed so that when the "position size / remaining collateral" ratio of contract traders exceeds the maximum allowed leverage, liquidation is triggered. This means that the positions of contract traders do not need to drop to the level of their margin; even a slight drop above the margin will trigger liquidation, thereby reducing LP risk and ensuring the stability of the Satoshi Perps protocol.

Fifth, Satoshi Perps does not have a margin withdrawal mechanism.

One of the reasons for the recent incident with Hyperliquid is that "attacker's contract orders" withdrew part of the margin, indirectly increasing the leverage ratio and prompting liquidation. During liquidation, the value of "attacker's contract orders" was less than their margin, resulting in losses borne by LPs.

In the technical documentation of Satoshi Perps, no similar mechanism was found; Satoshi Perps does not have a margin withdrawal mechanism, significantly reducing the probability of similar incidents occurring as seen with Hyperliquid.

➤ In Conclusion

The Core chain ecosystem is steadily developing, including its security and degree of decentralization.

Satoshi Perps, based on the Core chain, as a BTC-based perpetual futures DEX, is the first platform in the network that allows trading altcoins long or short using BTC.

Both the Core chain and Satoshi Perps exhibit a higher degree of decentralization, and the design of Satoshi Perps' perpetual futures trading assets and liquidation mechanism makes it less likely to experience incidents similar to Hyperliquid.

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。