作者:Three Sigma

编译:深潮 TechFlow

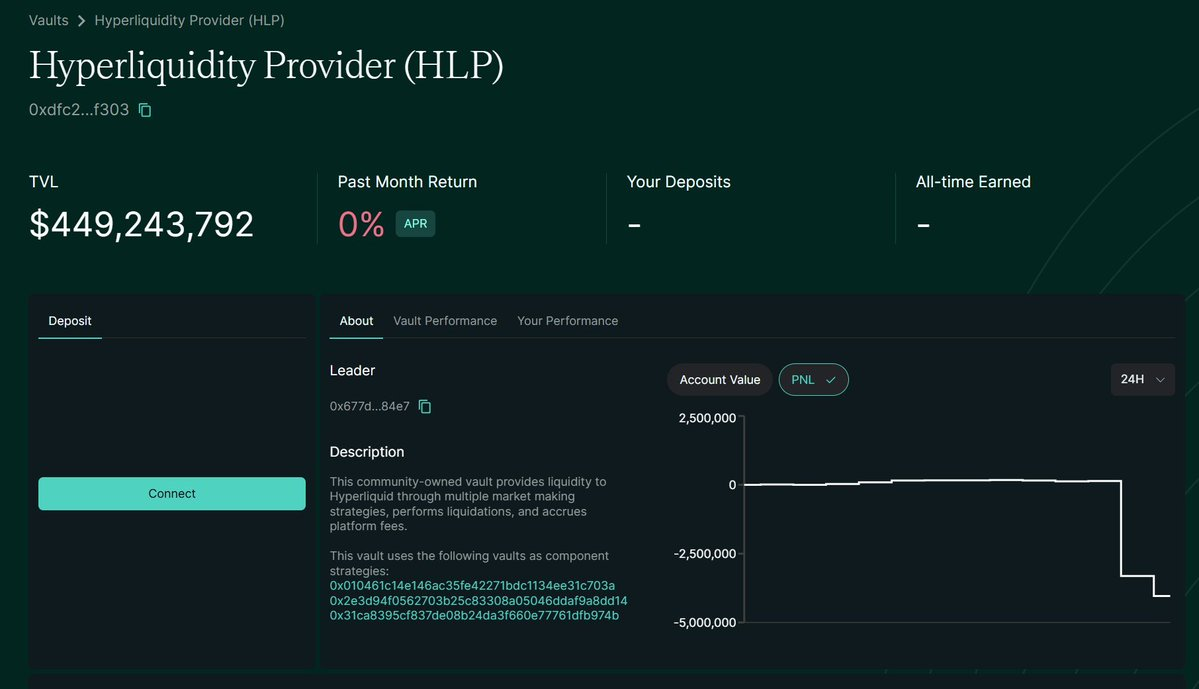

一位交易员 vs. Hyperliquid的HLP金库。

400万美元的损失。

没有漏洞,没有攻击,只有流动性机制的残酷博弈。

以下是事件始末:

发生了什么?

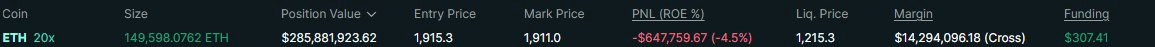

一位交易员通过高杠杆将1000万USDC转化为2.71亿美元的ETH多头头寸,随后撤回了抵押品,迫使HLP(Hyperliquid Liquidity Provider,流动性提供者)接手这笔交易。

交易员最终获利180万美元,而HLP则承受了400万美元的损失。

下面来看看具体操作过程。

第一步:布局

如果你在进行大规模交易,你会面临一个问题:如何在退出时不影响自己的仓位?

市价卖出 = 滑点 = 毁掉自己的交易。

这位交易员就找到了一种可以完全清仓又不用自己承担损失的方法。

第二步:撤资操作

这名交易员没有通过订单簿卖出ETH,而是撤回了抵押品,降低保证金来迫使Hyperliquid对其仓位进行清算。

HLP——该协议的流动性金库,接下了这笔2.86亿美元的ETH多头头寸,使其暴露在风险中。

第三步:完美的空头对冲

交易员知道HLP的强制抛售会压低ETH价格,因而进行了双向操作。

通过在另一家交易所(如币安)进行对冲,他们让HLP承担多头风险,同时通过空头获利。

这并非意外,而是一场精心策划的交易。

这是在钻空子吗?

Hyperliquid表示不是,因为HLP不像GLP那样被迫接单,并且其他做市商也参与了清算。

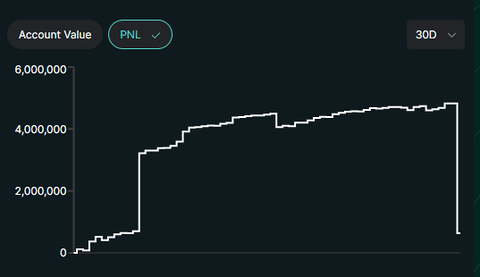

HLP“仅”损失了400万美元,大约是一个月的利润,但这并未破坏系统。金库整体仍处于盈利状态。

为什么HLP损失了400万美元

HLP不是一个单一的金库,而是分为三个部分:

1️⃣ HLP清算者——购买被清算的仓位

2️⃣ HLP策略A——1.45亿美元的ETH空头

3️⃣ HLP策略B——1.45亿美元的ETH空头

在用户界面上,你只能看到净仓位。

当大额仓位被清算时:

HLP清算者持有了2.9亿美元的ETH多头

策略A和B进行了空头对冲

他们未能完全匹配入场价格,这点导致了400万美元的滑点损失

这并不是社会化的共担损失,而是执行过程中产生的滑点。

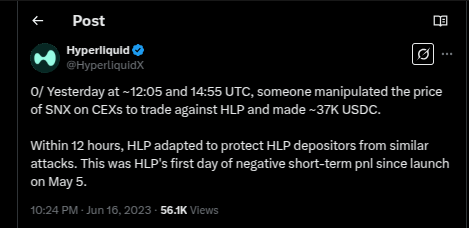

Hyperliquid并非首次成为攻击对象

2023年6月,一名攻击者通过操纵中心化交易所(CEX)上的SNX价格,从HLP中获利3.7万美元USDC。

HLP不得不迅速调整其定价模型,以抵御未来攻击。

这种情况会再次发生吗?

Hyperliquid已经采取了以下行动:

最大杠杆降至40倍(BTC)和25倍(ETH)

对大额仓位提高保证金要求

未来还会有更多HLP风险调整

真正的问题是,当那些最精明的交易员总能抢先一步时,协议还该依赖清算机制吗?

最终结论:规则是关键

这算不上是代码漏洞,但可以说是机制上的漏洞。

交易员不会直接破坏智能合约,但他们依然能通过规则漏洞让协议受损。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。