Author: Scof, ChainCatcher

Editor: TB, ChainCatcher

On March 10, Andre Cronje, the founder of Sonic Labs, Yearn Finance, and Keep3rV1, updated his personal social media profile to include the title "Founder of FlyingTulip."

As a competitor to Hyperliquid, FlyingTulip has attracted significant attention since its debut. It utilizes an adaptive curve AMM, offering lower funding rates, better borrowing ratios, and higher LP yields, while achieving higher TPS through SonicLabs.

Andre Cronje: The "Maverick" and Disruptor of DeFi

To introduce FlyingTulip, one must first discuss its legendary founder, Andre Cronje.

Andre Cronje is a well-known figure in the DeFi space, and his name often causes market sentiment to heat up quickly. However, unlike traditional programmers, Cronje originally studied law, graduating from Stellenbosch University in South Africa with a degree in law.

Fate played a trick on him, leading him to accidentally encounter computer science, and he became self-taught, even becoming a lecturer. This leap in his growth trajectory laid the foundation for his future style in the DeFi field—unconventional, highly creative, and somewhat crazy.

After entering the crypto world, Cronje quickly showcased his technical talent and extreme execution ability. His representative work, Yearn Finance (YFI), burst onto the scene in 2020, rapidly becoming one of the most influential projects in DeFi history due to its fair launch (no pre-mining, no team allocation) philosophy. Since then, he has led or participated in several well-known projects such as Keep3r Network, Solidly, and Fantom, repeatedly igniting market sentiment.

Now, FlyingTulip represents another bold attempt by him in the derivatives trading protocol space. As the market awaits an answer from this "genius" and "maverick" developer: can he once again spark a DeFi revolution?

What is FlyingTulip?

FlyingTulip is a DeFi integration platform based on automated market makers (AMM), combining functions such as trading, liquidity provision, and lending. Its core feature is eliminating liquidity fragmentation, allowing users to conduct spot trading, leveraged trading, perpetual contracts, and more within the same AMM system without needing to switch funds between multiple protocols. This one-stop liquidity solution enhances capital utilization, streamlining the trading experience while reducing transaction costs.

In terms of lending functionality, FlyingTulip employs a dynamic LTV (loan-to-value) model based on AMM, which not only considers collateral prices but also adjusts in real-time based on market depth and volatility, ensuring a balance between loan security and capital efficiency.

Adaptive Curve AMM: Simplifying Liquidity Management

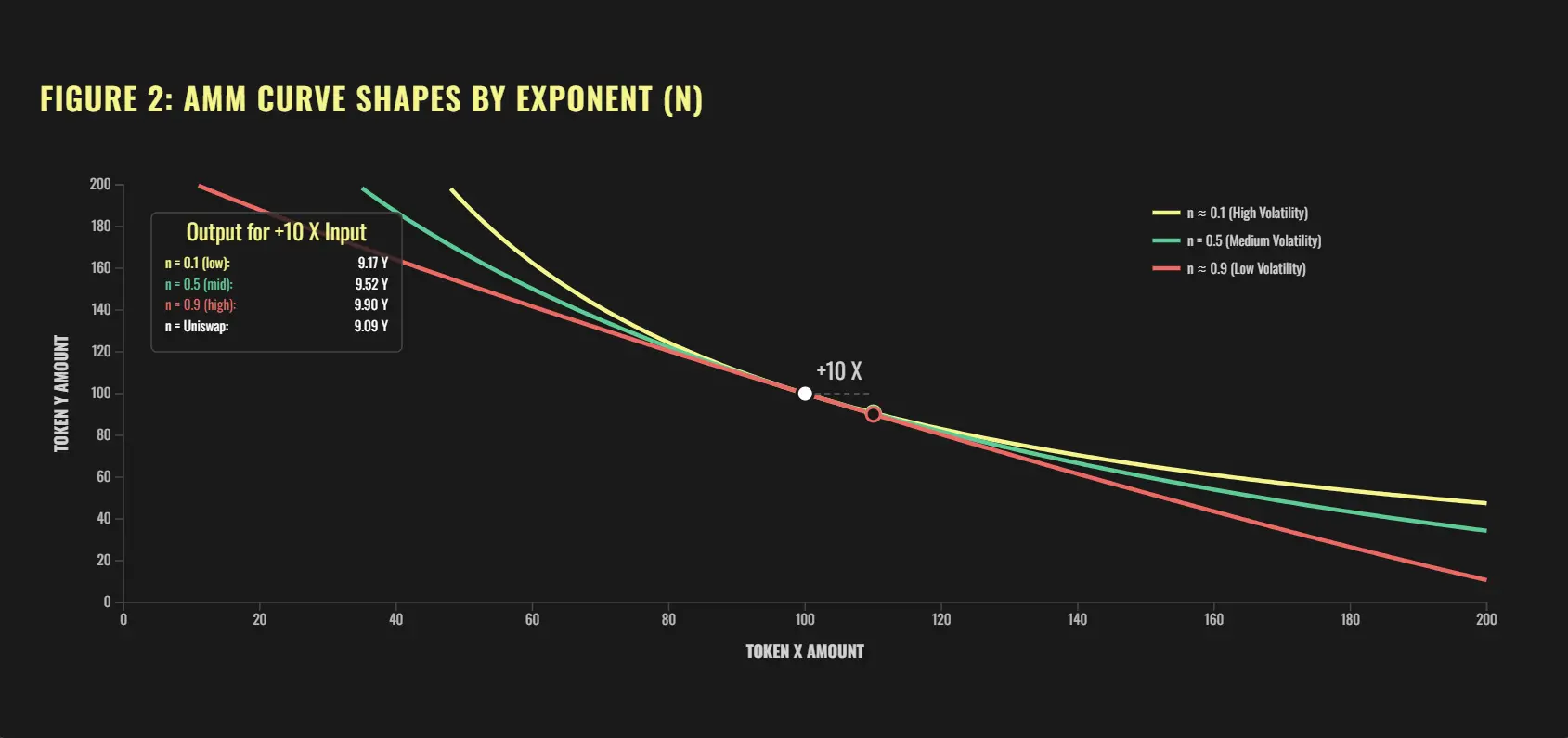

Traditional AMM models, such as Uniswap V2, use the X * Y = k constant product formula. While this mechanism is simple, it leads to liquidity being evenly distributed across all price ranges, whereas most trading occurs within specific price ranges. As a result, liquidity is often not utilized efficiently. Uniswap V3 introduced concentrated liquidity, allowing LPs (liquidity providers) to choose specific price ranges to provide funds, but this method requires a higher level of financial knowledge, making it complex for average users, and LPs may face severe impermanent loss during significant price fluctuations.

FlyingTulip addresses this issue with its dynamic AMM mechanism. It can automatically adjust the curve shape based on market volatility, allowing liquidity to intelligently match market demand:

- When the market is stable (low volatility), liquidity will automatically concentrate near the current price, similar to a constant sum curve in the form of X + Y = K, which improves capital utilization and lowers transaction costs.

- When the market is highly volatile (high volatility), liquidity will automatically disperse, approaching a constant product curve of X * Y = K to accommodate potential large price changes, reducing losses caused by unilateral market fluctuations.

FlyingTulip relies on oracles to continuously monitor real-time market volatility (rVOL) and implied volatility (IV), dynamically adjusting liquidity distribution based on this data. LPs do not need to manually set complex price ranges; they simply deposit liquidity, and the system will automatically optimize allocation, ensuring they achieve the best return rates under different market conditions while significantly reducing impermanent loss.

This mechanism makes FlyingTulip a more user-friendly DeFi platform—even if you are unfamiliar with the LP mechanism, you can easily provide liquidity without worrying about complex operations or potential losses.

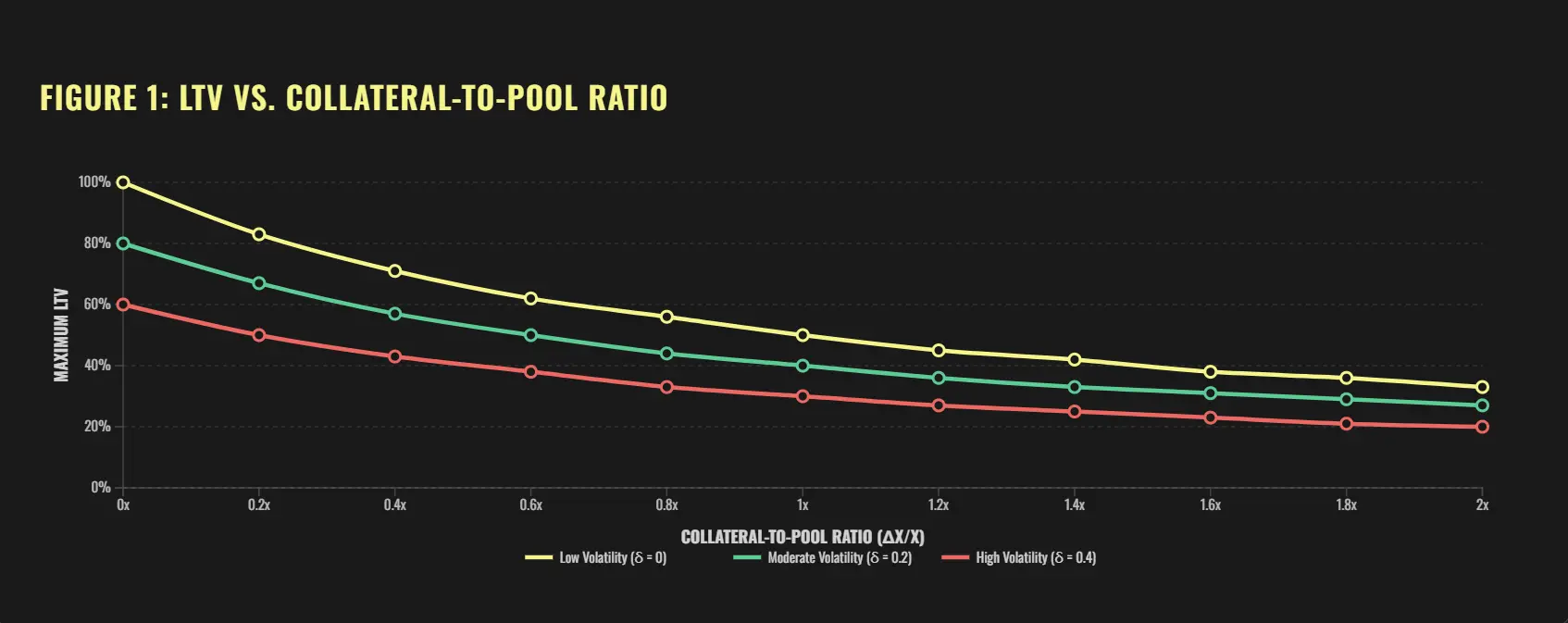

Dynamic LTV Model Based on AMM: A More Flexible Lending Approach

In traditional DeFi lending protocols, LTV (loan-to-value) is a fixed value, usually set based on the risk level of the token. For example, if a token is considered medium risk, users can borrow up to 70% of the collateral value. However, this fixed LTV ignores two key factors:

- Market Depth — If the borrowing amount is too large, it may significantly impact the token price, leading to a sharp decrease in market liquidity.

- Real-time Volatility — During significant market fluctuations, a fixed LTV may cause assets to quickly fall below the liquidation threshold, increasing liquidation risk.

FlyingTulip addresses this issue through its adaptive AMM mechanism, creating a dynamic LTV model that can adjust borrowing limits in real-time based on market conditions. For example:

- When the market is stable (low volatility, ample liquidity): Users can obtain a higher LTV, such as 80%, meaning that by collateralizing $2000 worth of ETH, they can borrow $1600.

- When the market is turbulent (increased volatility): The LTV will automatically decrease to 50%, meaning the same $2000 worth of ETH can only borrow $1000, to reduce liquidation risk.

- When collateral is too large (occupying too high a proportion of market liquidity): The LTV may further decrease, for example to 45%, ensuring that large borrowings do not excessively impact market prices.

This dynamic LTV adjustment makes lending more flexible, allowing users to avoid constantly monitoring market changes or frequently adjusting positions; the system will automatically optimize borrowing limits based on market conditions. This not only reduces the risk of large holders' liquidation leading to market collapse but also stabilizes the entire DeFi ecosystem, creating a safer environment for borrowers and liquidity providers.

Opportunities and Risks: Market Frenzy or Deep Pit?

As the market begins to speculate whether FlyingTulip will issue a token, discussions on X have intensified. Looking back at AC's past projects, they have almost all relied on token incentives and community-driven growth, so the future launch of a "Tulip Token" for FlyingTulip seems to be just a matter of time. Currently, various speculations surrounding the TGE are emerging, with information about public offering prices, private sale discounts, and more circulating within the community.

However, AC's projects have always been characterized by high returns and high risks. YFI surged to a thousand-fold myth after its fair launch, but EMN (Eminence Finance) also suffered a total loss due to vulnerabilities. Amid market enthusiasm, how to balance speculative impulses with risk management is a question that rational players need to consider.

Additionally, AC continues his "mysterious marketing" style this time, avoiding explicit promotion and instead using subtle actions to stir the market. For example, he recently liked a tweet from Magpie Protocol (another related DEX project) on X, immediately sparking various speculations. Meanwhile, KOLs in the Chinese-speaking community have begun to pay attention to and discuss FlyingTulip, further heating market sentiment.

The allure of DeFi lies in the coexistence of high risk and high reward. In past impressions, AC has always been able to bring new imaginative possibilities to this field. But whether FlyingTulip can replicate the glory of YFI may only be answered by the market.

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。