3月27日,MetaTdex平台币TT价格达到1.62美元1枚,加密市值冲进全球前100位。近期,MetaTdex火热进行的Polygon链交易挖矿和“币股通”产品发布,被看做是TT本轮上涨的双重引擎。作为加密市场投资人和TT市场的参与者都需要理解TT市值的深度逻辑,以便能对TT未来上涨空间做出科学判断。代币经济学可以帮助我们从数学层面分析TT(Tdex Token)代币的前景。

代币经济学(Tokenomics)是用来描述加密资产的数学模型与激励措施。有良好代币经济学设计的代币往往更有价值,随着时间的推移能爆发出更大的增长潜力;而糟糕的代币经济学设计可能会导致采用率低、错误激励,甚至导致整个项目的失败,损失最终由Token持有者买单。本文将从供给与生态需求这两个方向延展去探讨TT代币经济学设计,供给面涉及供应量、经济模型、TT代币分配等,生态面则涵盖代币的定位、激励措施、社区共识、实用性等。

一、稳健的经济模型,TT持有价值赋能

代币经济基本指标

代币供给基本指标,主要聚焦在代币的供应量以及它将随着时间如何变化。

A、流通量:市场上流通的代币数量

B、最大供应量:代币的发行总量

C、市值:目前的价格 * 流通的供应

D、完全稀释市值:价格 * 最大供应量

供给基本指标,有助于我们了解TT代币未来的供应和稀缺性。从代币供给面对比表中,我们可以得到TT的基本面判断:

A、TT同比特币一样,有着清晰的供给上限,总计10亿枚,无增发可能性。而ETH和DOGE,代币发行无上限。

B、TT以可预测的速度减少供应,且减产速度快于比特币。表面上看TT减产仅为20%/年,但4年累计减产规模为59%【计算方法:(1-1*0.8*0.8*0.8*0.8)/1*100%】,幅度甚至大于BTC的50%。

C、TT流通率高于DYDX,未来总涌入市场量少。流通率指流通量与总供给的比值。TT和DYDX都是10亿枚的平台币,DYDX的流通率为15.6%,TT流通量率为25.6%,加上累计销毁0.87亿枚TT,TT累计产出已达到3.43亿枚,达到34.3%。也就是说,未来新进入市场Token数量上,DYDX比TT高18.7个百分点。

D、TT未来受完全稀释市值冲击小。我们主要通过市值和稀释市值的比值,去判断未来代币数量的增幅空间。在这方面BTC是独一档的存在,达到92%。平台币领域,TT比DYDX稀释市值冲方面击优越10个百分点。同时,由于销毁机制的存在,TT边生产边销毁,未来TT的完全稀释市值会远低于16.2亿美元。当然,无供应限制的代币ETH和DOGE不得不承受不确定性的稀释市值压力。

在供给侧,TT有保持稀缺性的方式基础:固定的供应上限;销毁机制,包括矿池销毁、回购销毁、交易挖矿黑洞销毁,MetaTdex还会将交易手续费的一定比例用于TT回购销毁(预计4月初),这一系列措施都能够使相当代币退出流通;减产平衡供需。2022年11月TT第2次减产后,供给端优势正在释放潜力,币价稳步上升,这与BTC减产导致币价上涨趋势高度一致。3月21日,TT市值达到4.15亿美元,冲进全球Token市值排行榜前100位,位列92名。

主流代币经济模型

代币经济模型是加密货币通过供给量、发行计划、激励方案等所表现出来的型态,会对市场的供需关系产生长久的影响。

当前,主流代币经济模型主要有通货膨涨模型、通货紧缩模型、双代币模型、资产支持模型4个类型。

A、通胀模型的代币没有设定总供应量上限,代币会越来越多。ETH、SOL、DOT、DOGE等便是该类型代币。

B、通缩模型代币在创建时就设定了上限,当需求增加时供给没有随着增加,就会产生通货紧缩的状态,如BTC、TT、LTC。TT还会通过销毁回购代币机制来达到通货紧缩的目标。

C、双代币模型就是一个区块链使用两个不同的代币。如Axie Infinity游戏的AXS与SLP,跑步游戏StepN的GMT与GST、Terra链上的Luna与UST。

D、资产支持模型,指1:1锚定现实资产发行的代币,背后有储备资产支撑。如与美元挂钩的USDT、USDC、BUSD,与黄金挂钩的PAXG,与股票挂钩的BGT。BGT是MetaTdex锚定上市公司股票发行的代币。

通胀模型的代币没有明确的供应量上限,供应量不断增多因会持续性影响供需关系。资产支持模型是依据需求等额铸造发行,正常情况下通胀率也相对稳定,如BGT始终等额锁仓股票并发行新的BGT,在股票解锁后就销毁对应BGT。双代币模型主要服务于项目本身,通常分为价值储存代币与实用型代币,其互动机制过于复杂,且很难设计出保持价格平衡的机制。

TT属于通缩模型代币,因为通胀而贬值的预期并不强烈。尽管TT没有像BTC那样超90%的流通率,但减产和销毁并存的策略,让市场的TT流通量与需求保持在相对合理的范围内。相反,通货膨胀机制会对某些Token带来贬值压力,如:狗狗币和EOS没有供应上限,且年通货膨胀率分别为5%和3%,这种压力强度远超BTC、TT。

TT代币经济模型

代币供应分配主要有2 种方式,预挖和公平发布。预挖或导致某些机构0成本获得大量代币,团队大量卖出代币会产生价格下行压力,而极端波动通常会导致投资者的兴趣下降。2017年的BTC分叉浪潮的预挖行为是老币圈人的惨痛回忆,大量分叉币种都有预挖,最终跌幅超过90%,或一蹶不振或走向消亡。

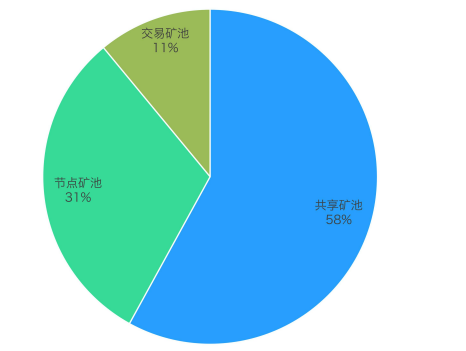

TT采用了对环境友好的POS共识机制,团队无预留、无ICO、无私募,10亿枚全部由挖矿产出。MetaTdex设计了"三重涡轮发行机制”,将TT奖励分布在不同的生态贡献维度上,通过共享、交易、节点等多种矿池模式组合实现了公平分配。TT在3个矿池产出:31%分布在节点矿池 ,用于社区贡献奖励;58%分布在共享矿池,用于所有矿工挖矿奖励;11%分布在交易矿池,用于MetaTdex交易挖矿奖励。

TT产出分配

在全面了解供应、通缩、分配等机制的同时,我们也发现了一个奇怪现象:没有供应上限和通缩机制的ETH,却成为了千亿市值项目。当下,千亿市值加密项目全球只有BTC和ETH,分别达到了5327亿美元和2158亿美元。显然,单从代币供给逻辑分析不足以让我们理解TT是否值得被买入或持有,借助生态面的视角分析会让整个代币经济学的评估变得更客观。

二、Web3.0多元化生态,TT代币价值潜力

代币生态系统涉及代币的功能、激励措施、社区共识、跨界能力等方方面面,既要看生态内激励体系是否完备,还要看生态外价值捕获机会是否广阔。

平台权益通证,共享TT生态收益

功能层面,DEX平台币需求旺盛。TT是MetaTdex平台币、平台权益通证,功能属性明确。由于交易所是Web3.0用户聚合的核心阵地,TT有用户规模化基础。

A、加密货币行业是增量市场,TT新用户群基本面大。5年内,使用加密货币和区块链平台的用户,预计会从2亿规模增加至10亿人。新涌入去中心化交易所MetaTdex的用户有着规模化预期。

B、从历史角度来看,平台币概念板Token的投资价值已得到验证。BNB、OKB等平台币价格都展示了强劲上涨能力,进入了加密货币市值排行榜前十,用户曾获得了高额的投资回报。

C、当前,受FTX、3AC等中心化头部加密服务商破产影响,用户倾向于从CEX向DEX转移以确保投资的安全性。这给了DEX平台币TT的影响力扩大机会,因为新用户为了获得民主投票权、分红机会、空投资格都会产生平台币购买动力。

D、MetaTdex是全球排名前10的DEX,TT未来潜力无限。日交易额超过4500万美元,30万用户覆盖50多个国家和地区,且在极速扩张中,诸如越南、孟加拉、印度、印尼、尼日利亚、巴基斯坦等用户增速都异常迅猛。2023年2月,MetaTdex海外(中国大陆以外)用户月新增占比、月活跃占比分别达到95%和80%,展示了强劲的国际化用户聚合能力。

一体化生态建设,代币价值持续赋能

激励层面,TT有生态赋能基础,持币会变得越来越有意义。代币经济学中用户持币价值主要落实在激励层面,具体市场动作中获得高奖励会让我们异常兴奋,宏观层面分析更能让我们看到TT代币现在和未来价值捕获的可能性空间。

A、TT在四链发行,用户可多公链获益。TT基于Polygon、HECO、BSC共3条公链发行。TT天然可以至少在3条公链生态顺畅流通,DeFi、GameFi、SocialFi等应用开发者采用起来非常方便,持币用户可以在各种各样的DApp获取收益。而BTC、ETH、BNB等资产都是在1个链发行,要进入异构链流通,只有搭建代币桥才可转入,也就是说用户去其他链获取收益较为复杂或困难。

B、TT关联金融模型创新力十足,TT投资增值能力较强。TT在MetaTdex推出的TDEX、交易挖矿、涡轮矿池、Earn、Dvote、涡轮矿池、TeFi借贷等产品有着广泛应用。多样的价值激励(如平台权益增加、代币数量增多、低市场风险对抗)分布在各种智能合约中,在降低交易市场中TT数量的同时,还会不断增强用户持有更多TT的动力。

C、MetaTdex正战略布局Layer 2,未来TT用户可共享更多项目生态资源。Layer 2在提高交易速度和交易吞吐量,降低交易gas费方面颇具优势。Crypto市值上涨是人们普遍性预期,借助高性能的Layer 2,TT与各种公链的交互量会在未来几年暴增。

双DAO社区联盟,持币地址螺旋上升

社区共识影响着代币持有者对项目的信心程度,共识度主要由社区发展和持币地址两方向来判断。狗狗币就是社区共识力的典型代表,体现了区块链项目社区共识的重要性。因为它既无供应上限又无实际使用价值,却被大众熟知。

A、双DAO社区运营模式,TT有强大社区共识。MetaTdex是全球为数不多采取双DAO运营的去中心化交易所。TT-DAO和DEX DAO是TT用户群基数持续扩大的保障。TT-DAO节点已遍布全球加密社区,如泰国、马来西亚、土耳其、阿联酋、尼日利亚等数十个国家,月均100+场布道会议不断凝聚着社区力量。DEX DAO正在将全球股市用户纳入MetaTdex生态,助力TT共识人群提升。

B、TT持币地址数超过30万,位于DEX平台币第一梯队。这高于AAVE、SushiSwap、Curve等一系列DEX的平台币,并直追dYdX和UniSwap的平台币地址数量。这说明加密用户对持有平台币TT的意愿足够强烈,也佐证了社区共识力。

元资产跨链桥,加密货币与传统金融贯通

比特币正在被越来越多公司加入资产负债表,项目筹款用ETH融资(如ICO),都代表了整个社会对特定加密资产的认可程度。这种跨界认可,会产生强大的代币购买需求,因为一旦成功就会被很多企业或项目所效仿。

平台币模块,TT走在跨界交互前沿阵地。MetaTdex正在进行元资产跨链桥生态建设,提升TT与股票、债券等传统金融资产发生关联的可能性。当前币股通产品正通过NFT、DAO等方式将股票市场用户纳入MetaTdex和TT生态。MetaTdex香港上市成功后,将满足用户跨区域、跨资产形态、跨行业的资产配置需求。元资产跨链桥生态拓展中,TT与股票、上市公司、Web3.0优质项目交互机会非常多。

事实上,代币的价格走势受很多因素影响,这里只是做了代币经济学基本面的探讨。但这也非常有意义:供给面的分析可以帮您在买入时避免诈骗,预防持有后短时间内的大范围价格波动风险;生态层面,则决定了在极端加密行情中,价格大幅下跌后该币是否有反弹和回升能力。

当前,BTC和ETH都有大批关注者去分摊其价值提升潜力,TT这样具备良好代币经济学设计的新锐项目,或许是加密爱好者的另类选择。毕竟,那些代币经济学设计不佳的项目一旦出现风险的迹象,人们会迅速地抛售资产。

长远来看,TT代币经济学设计中,TT的产出速度会逐年放缓,伴有销毁机制,且TT用户会趋向多元化,MetaTdex生态产品向传统金融股票市场穿透,宏观上TT会保持需求旺盛的市场状态。近期,MetaTdex资产证券化、币股通产品、交易挖矿等高速推进,使得TT本身的流通动能进一步加强,进而造成了近期市场稳定且普遍的上涨预期。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。